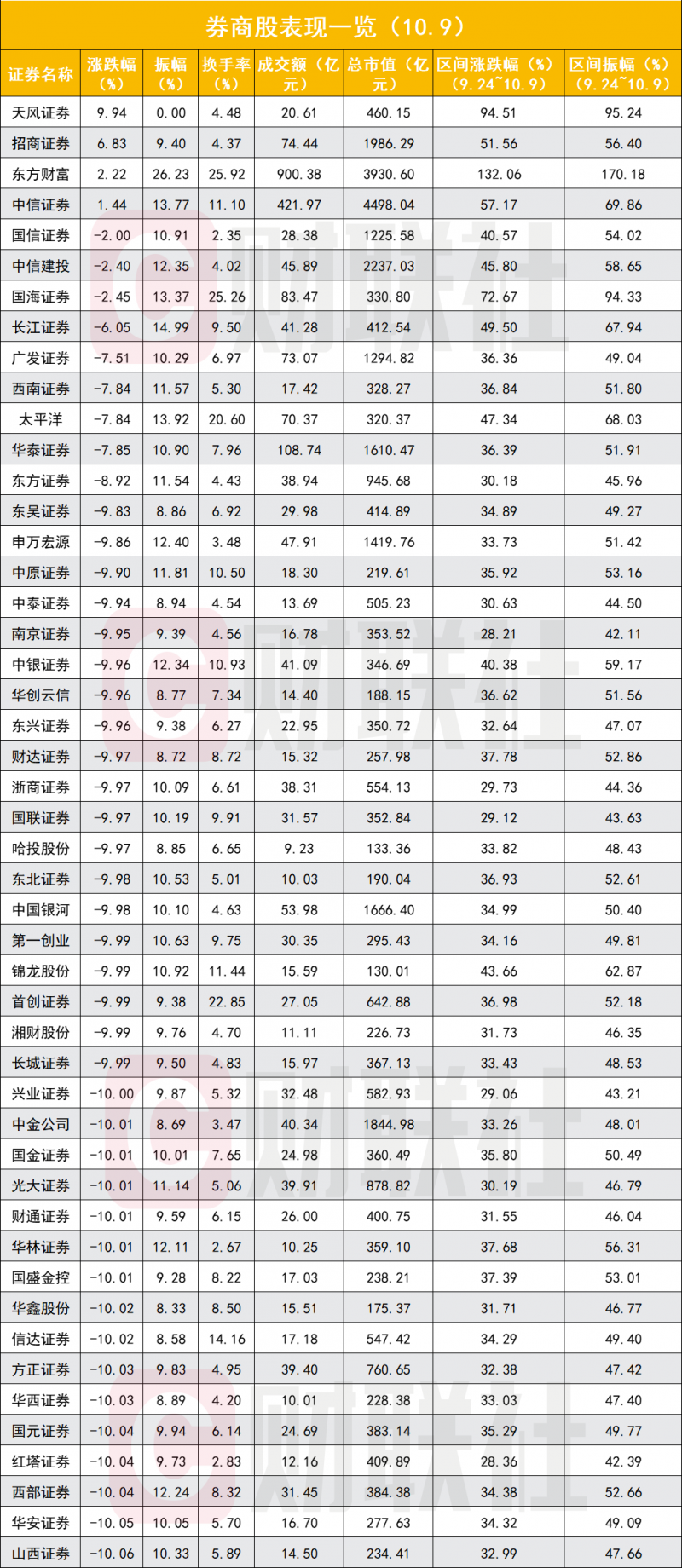

市场分歧在“牛市旗手”券商股表现最明显,板块目前出现多个极端行情数据。

10月9日,券商股的极端行情数据包括:

一是东方财富成交900.38亿元,打破尘封近17年个股单日成交记录;

二是两券商龙头均创出各自上市以来历史新高,中信证券、东方财富盘中最高分别为32.89元、29元;

三是本轮行情以来,多只券商股已经翻倍,东方财富7个交易日上涨132.06%,天风证券涨94.51%,国海证券区间振幅为94.33%;

四是板块分化明显,今日48只券商股中35只券商股跌停或接近跌停。

五是港股券商股同样大跌,且近日已率先调整,17只港股内资券商股中15只今日下跌,近两个交易日17只港股内资券商股平均下跌37.73%。

“牛市旗手”券商股就此告一段落?还是休整后再出发?卖方普遍认为,当前牛市氛围已成,当前非银金融板块估值依然有较大提升空间。牛市预期形成时,券商估值均有翻倍修复空间。业绩弹性有望支撑券商股价的向上空间,当前节点券商股估值与业绩共振向上。

极端情形一:东方财富成交900亿元

除停牌的海通证券、国泰君安外,48只券商股全天成交2761.15亿元,创出9月24日市场大涨以来的天量,该成交量较上一交易日环比增118.61%。

其中,东方财富成交900.38亿元,远超此前中国石油在2007年11月5日创下的699.9亿元的个股单日历史成交金额纪录。

中信证券成交额也比较大,当日成交421.97亿元。紧随其后的是华泰证券,成交额为108.74亿元。

极端情形二:中信证券、东方财富均创上市新高

盘中,中信证券股价一度高达32.89元高位,创出该股上市以来历史新高,前复权此前高位分别出现在,2007年11月5日的30.2元,2015年4月9日的31.35元,2020年8月10日的29.46元。

东方财富同样创出历史新高,盘中最高价为29元,前复权该股两次历史高位分别出现在,2015年6月5日的15.7元,2021年12月13日的27.17元。

极端情形三:近7个交易日已有券商股翻倍

自9月24日以来,券商股持续拉升,截至10月9日,7个交易日券商股涨幅均值达39.96%,振幅均值达55.42%。

其中,东方财富7个交易日上涨132.06%,区间振幅为170.18%;紧随其后的是天风证券,区间上涨94.51%,区间振幅为95.24%。国海证券在这期间也有接近翻倍情形出现,区间上涨72.67%,区间振幅为94.33%。

区间上涨超过四成的还包括,中信证券(57.17%)、招商证券(51.56%)、长江证券(49.5%)、太平洋(47.34%)、中信建投(45.8%)、锦龙股份(43.66%)、国信证券(40.57%)、中银证券(40.38%)。

此外,7个交易日区间振幅超过50%的还有21只券商股。

极端情形四:板块分化,出现大面积跌停

48只券商股中44只下跌,其中35只券商股跌停或接近跌停,此外仅有4只券商股红盘报收,其中天风证券涨停,这是该股连续4个交易日涨停,不过今日涨停伴随较大成交量,成交额为20.61亿元,其他红盘报收股为招商证券(6.83%)、东方财富(2.22%)、中信证券(1.44%)。

招商证券是AH股溢价逻辑较为突出个股,招商证券港股在国庆假期4个交易日累计上涨184.6%,AH股溢价迅速收窄,不过在节后港股率先回落的情况下,溢价率又有所扩大,以当前港股14.6港元、A股22.84元计算,招商证券AH股溢价率为72.12%。

极端情形五:港股券商同频共振,大幅下挫

10月9日,17只港股内资券商股中15只出现下挫行情,17只券商股平均下跌9.47%。

跌幅较大的10只港股券商股分别是国联证券(-18.23%)、申万宏源(-18.21%)、中州证券(-17.27%)、东方证券(-13.87%)、光大证券(-13.85%)、华泰证券(-13.42%)、中信建投证券(-12.95%)、招商证券(-11.06%)、中金公司(-10.41%)、中国银河(-8.98%)。

换手率的平均值为8.04%,换手率较高的5只券商股为国联证券(19.64%)、申万宏源(14.21%)、招商证券(13.37%)、中金公司(13.28%)、中信建投证券(12.13%)。

17只港股内资券商成交199.16亿元,成交额最高的5只券商股为中信证券(51.03亿元)、中金公司(35.52亿元)、招商证券(24.62亿元)、中国银河(23.8亿元)、中信建投证券(15.07亿元)。

港股券商率先进入调整期,近两个交易日,17只港股内资券商股平均下跌37.73%,两个交易类累计下跌接近或超过四成的有12只,分别是中州证券(-48.91%)、申万宏源(-47.04%)、国联证券(-44.25%)、招商证券(-43.65%)、中信建投证券(-41.44%)、中金公司(-41.04%)、东方证券(-40.45%)、光大证券(-39.23%)、中国银河(-38.46%)、申万宏源香港(-37.9%)、华泰证券(-36.92%)、国泰君安国际(-36.47%)。

本次券商股还能涨多高?

10月8日,中信建投发布研报称,复盘过去三轮券商行情,牛市预期形成时,券商估值均有翻倍修复空间。

2014——2015年行情:中信证券、华泰证券、招商证券等市值较大的券商涨幅均超过接近2倍,最高PB达到4——5x,东方财富、同花顺等公司增幅达到10倍以上;

2018——2019年行情:上述公司PB从1x修复到2x以上;

2020——2021年行情:上述公司PB也从1x左右修复到2x左右。

截至2024年9月30日,证券板块当前PB(LF)仅为1.43,距2020年最高PB仍有约57%空间。

中信建投认为,券商是受益于政策预期“组合拳”和“投资者信心改善”最显著的行业,有望在牛市预期形成下,迎接估值与业绩的戴维斯双击。但从实际操作角度,券商板块也面临选股难题。结合对经纪和两融业务的测算及行情复盘,重点推荐两类标的,一是盈利与估值双修复的金融科技类弹性标的,二是前期以估值修复为主的优秀券商。

在牛市预期下,券商板块估值上修空间较大,互联网券商、金融科技公司和部分中小券商的弹性更大,但需要注意,从业绩角度,头部券商、互联网券商、金融科技公司增长确定性更高。

国泰君安研报认为,当前牛市氛围已成,当前非银金融板块估值依然有较大提升空间。目前以市场最为关注的券商板块为例,当前相对市场的PB估值水平(券商PB/全A的PB水平)仅为97%,与2014/2015年牛市时的217%以及2019年牛市时的117%相比均有一定差距,这也意味着板块的估值修复空间依然很大。继续看好以金融IT、券商及保险为代表的非银金融板块。

财通证券研报认为,业绩弹性有望支撑券商股价的向上空间。在市场成交额快速放量及权益市场大幅上涨的背景下,券商经纪和自营业务将释放较大的业绩弹性,带动券商业绩增速大幅改善。当前节点券商股估值与业绩共振向上,继续看好资源优化整合及风控指标优化下ROE改善的头部券商。个股方面,当前建议关注A/H股溢价率较低的券商股,以及市场成交额快速放量下经纪业务具备较高弹性的券商股。

编辑/樊宏伟