3月4日,日经225指数开盘突破40000点关口,为历史首次,日内涨0.92%。截至发稿,日经225指数上涨0.8%,暂报40228.99点。

消息面上,周末,一则大消息传来——日本政府正在考虑宣布正式结束通货紧缩。此前,日本经济跟通货紧缩进行了20多年的斗争。当下,投资者最为关注的是,一旦日本宣布克服通缩,加息时点将成为焦点,而这将是日本央行2007年以来首次加息。而货币政策的转变,将对当前火热的日本股市,带来重大影响。

其实,2023年日本股市的表现已经十分出众,日经225指数全年上涨28.24%,在全球主要股指中仅次于纳指的43.42%。与此同时,日本央行不断释放信号,将要考虑退出从2007年以来实行的负利率政策,开启货币政策正常化。

日本股市的“长牛”能否持续?

据每日经济新闻2月29日报道,投资基金Japan Catalyst Fund的经济学家兼顾问Jesper Koll在分析日股上涨时表示,我认为有几个因素。首先是日股仍然很便宜,所以价值投资者很喜欢日本。其二,企业利润在增长,并购和投资也在增长,所以在价值投资者之外,成长股投资者也加入了这场派对。中东或者欧洲等地的国际投资者把日本视为一个很好的投资目的地。他还认为到2025年年末,日经225指数攀升到55000点是一个非常合理的预测。

他称,货币政策正常化对日本股市来说会有正面效果。这并非收紧金融环境和新一轮加息的开始,只是货币政策正常化而已,针对的是短期利率。需要认识到,短期利率上升、国债收益率下滑,对日本的保险公司和银行是非常正面的。

日本考虑宣布通缩正式结束

据证券时报3月4日援引日本共同社消息,知情人士透露,日本政府正在讨论正式宣布经济已经克服通缩,这标志着在与物价下跌作斗争近20年后的重大转变。大约20年前,日本政府承认物价正在适度下跌,即经济陷入通缩。

最近通货膨胀和工资持续增长的前景为摆脱通货紧缩带来了希望。日本1月通胀率超过预期,不包括生鲜食品的消费者价格指数同比上涨2%,这是连续第22个月通胀率达到或超过日本央行的目标。当月该国劳动力市场保持偏紧,使得企业在与工会进行的年度薪资谈判中承诺大幅加薪。日本政府将在做决定时考虑消费者价格指数和其他主要经济数据。

知情人士称,日本政府将仔细研究今年春季劳资谈判(又称“春斗”)结果和通胀前景,以确定日本是否具备宣布彻底摆脱通缩的条件。值得注意的是,这一正式声明虽然只是象征性的,但将意味着日本经济的一个主要增长瓶颈已被消除。

报道指出,日本首相岸田文雄和内阁成员可能会在政府的月度经济报告中公开宣布这一变化。长期以来,日本经济一直处于价格下跌抑制企业利润、阻碍工资增长、导致私人消费停滞的循环中。对抗通货紧缩的努力已经进行了多年,日本央行的措施包括2%的通胀目标,形成了潜在的里程碑。日本央行在过去十年中实施的前所未有的货币宽松措施旨在使日本摆脱通货紧缩,这符合2013年与日本政府达成的一项联合协议,该协议包括以2%的通货膨胀率为目标的承诺。

当前,市场最为关注的是一旦日本宣布克服通缩,日本央行下一次加息时间将成为焦点,而这将是其2007年以来首次加息。

2月29日,日本央行审议委员高田创在记者会上就央行货币政策表示,随着工资上涨使通胀率稳定在2%的目标“终于来到有望(实现)的阶段”。此后市场普遍认为,解除负利率政策这一对大规模货币宽松政策的调整已不远。

日本央行的加息预期一度搅动资本市场。不过,日本央行行长植田和男2月29日表示,目前尚未达到有望持续稳定实现通胀目标的情况。他还表达了为看清工资动向,将关注春季劳资谈判(春斗)的想法。对于日本央行行长的上述表示,有市场人士解读称,日本央行可能将加息的时间点从3月份推迟到4月份。

日股主要指标仍低于其他市场

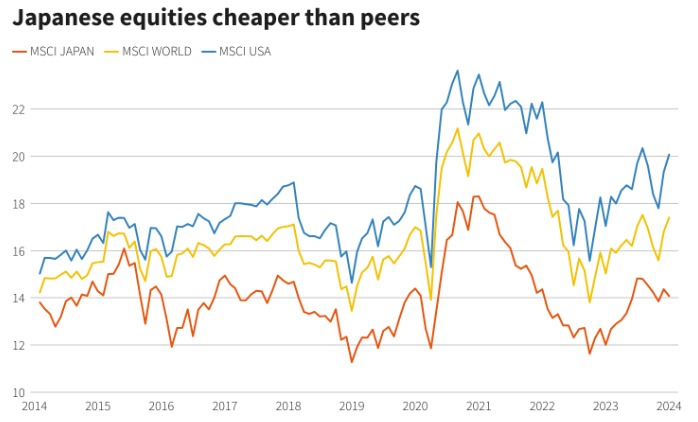

据每日经济新闻2月28日报道,路透社报道称,目前日本股市的估值仍然相对较低。根据流行的市盈率指标,MSCI日本指数未来12个月的远期市盈率仅为14.1,低于MSCI全球指数的17.4和MSCI美国指数的20.1。此外,MSCI日本指数的市净率目前仅为1.37,远低于泡沫经济破灭前的4.72。

MSCI日本指数的远期市盈率仍较低 图片来源:路透社

另外,LSEG(伦敦证券交易所)的数据显示,日经225指数成份股中约有33%的公司股价仍低于账面价值,而标准普尔500指数成份股的这一比例仅为3%。

富达国际日本投资主管Miyuki Kashima表示:“从历史角度看,日本股票远期市盈率为15倍,与其他市场相比并不贵,尤其是在目前的利率水平下。更重要的是,日本股票的市净率较低,这意味着相对于公司资产负债表上的资产价值,这些股票被低估了。”

图片来源:路透社

在日元持续贬值的背景下,外资也持续涌入日本股市。据彭博社,今年年初至2月22日,这些资金约占东京证券交易所成交量的2/3。单就1月份来看,外资净买入138亿美元的日股,为1982年有记录以来的第七大单月买入额。

其中,最吸引关注的便是“股神”巴菲特对日股的青睐。他在2020年建仓了日本五家主要商社的股票(分别为伊藤忠商事、丸红、三菱商事、三井物产和住友商事),并在2023年进一步增持。在近日的股东信中,巴菲特透露,多元化业务、高股息、高自由现金流、审慎增发新股是其青睐这五大商社的重要原因。他同时表示,伯克希尔将继续加码对这五家企业的投资。

对于日股后市展望,中金公司在一份报告中指出,2024年内日经指数存在突破40000点整数关口的可能性。但中金公司在报告中同时也提示,短期内仍需留意日股回调风险。该机构称,日本经济易受外部影响,过去半个世纪当中,每次美国陷入衰退前后,日本经济也都陷入了衰退,未来如果美国经济陷入衰退,日本经济大概率同样也会被“带入”衰退。

作为“安倍经济学”的一部分,日本央行的宽松政策已经持续多年,为日本股市的上涨奠定了基调。货币政策的变化或许会给股市带来一定的变化。

花旗集团前外汇策略主管、深数宏观(DeepMacro)联合创始人兼CEO Jeffrey Young刚刚结束了对日本的数周考察,他在接受《每日经济新闻》记者的采访时指出,“市场目前预计日本央行会在4月26日或6月14日结束其负利率政策。由于日本的通胀已经回落,且日本央行的言论趋于谨慎等原因,我们预计将在6月份,甚至可能在7月份,届时日本的利率可能会升至0%。”

国际货币基金组织(IMF)指出,一旦负利率政策结束,日本央行可能会逐步加息,收紧货币政策,这可能会导致日本国内流动性有所下降,借贷成本上升,经济增长放缓,通胀压力减轻。这些因素可能会削弱日本股市的盈利预期和估值水平,引发投资者的风险厌恶情绪,导致股市出现调整和波动。

编辑/樊宏伟