11月21日,安永发布《2023中国内地和香港IPO市场报告与展望》,报告显示,中国内地仍是全球IPO活动的重要地区,截止11月17日的预测数据,A股全年筹资额仍占全球筹资额的4成以上。上海证券交易所、深圳证券交易所位列全球IPO筹资额前两位。4家中国企业进入全球前十大IPO,主要聚焦科技、能源和电力行业。

沪深交易所筹资额位居全球冠亚军

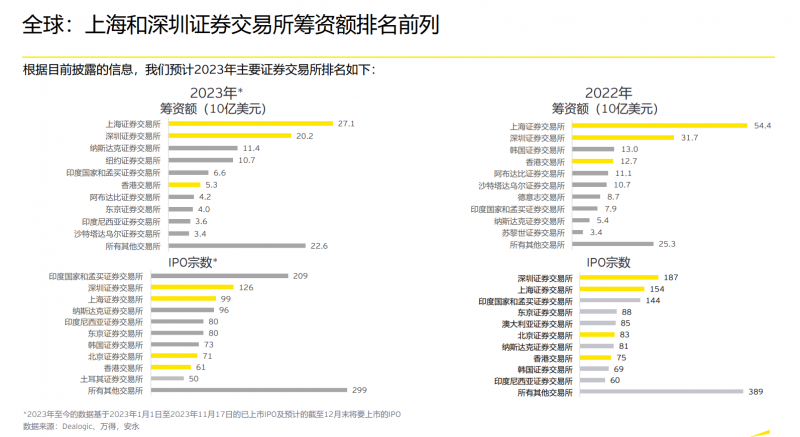

报告同时指出,2023年全球IPO活动持续放缓,全年预计共有1244家企业上市,筹资1192亿美元。与去年同期相比,IPO数量和筹资额分别下降12%和35%。

根据目前披露的信息,安永预计2023年全球筹资额最高的交易所是上海证券交易所,筹资额271亿美元;排第二的是深交所,筹资额202亿美元;纳斯达克、纽交所和印度国家和孟买交易所位列第三至第五,筹资额分别为114亿美元、107亿美元和66亿美元。不难看出,上交所和深交所的筹资额远超其他交易所。

上榜全球十大IPO的四家中国企业分别是中华虹半导体有限公司、绍兴中芯集成电路制造股份有限公司、合肥晶合集成电路股份有限公司和陕西能源投资股份有限公司,筹资额分别是29.49亿美元、15.98亿美元、14.41亿美元和10.47亿美元。

A股IPO保持筹资额前列 下半年IPO活动逐渐放缓

2023全年A股预计有望逾300家企业首发上市,筹资额超过3,500亿人民币。截止2023年11月20日的数据, IPO数量和筹资额同比分别下降30%和41%。下半年IPO活动逐渐放缓,筹资额是2019年推出科创板和注册制以来最低。四季度IPO活动进一步收紧,IPO数量和筹资额仅占全年的11%和7%。

从行业来看,工业,科技、传媒和通信以及材料是今年IPO的主要行业,占据了IPO数量和筹资额的前三。生物科技与健康行业IPO降温,IPO数量和筹资额为近五年来的低位。前十大IPO中,半导体企业占据了前三名,筹资额占比52%。

安永大中华区上市服务主管合伙人何兆烽表示:“ 2023年是中国资本市场全面注册制改革元年,随着全面注册制走深走实,资本市场对科技创新的制度包容性适配性更强,市场结构更优,推动经济转型的能力显著提升。在A股IPO阶段性收紧的新形势下,拟IPO企业应该重新审视企业中短期发展计划,关注并购重组机遇,适时寻求海外上市的窗口。”

从板块趋势看,2023年双创板继续保持领先,创业板和科创板IPO分列数量和筹资额第一。北交所扎实推进高质量建设,进入快速发展期,受IPO收紧的影响较少,受企业关注热度提升,同时北交所专精特新企业在各板块中占比进一步提升,按数量计由21%提高至27%。

安永北京主管合伙人杨淑娟表示:“在近期A股IPO政策阶段性收紧的前提下,‘深改19条’和各项配套措施的出台,将持续推动北交所在高质量扩容、改善流动性方面快速迈进。转板制度的安排也赋予了投资人更为灵活的退出选择。北交所发行上市包容度高、时间表紧凑可控、审核速度快、转板制度明确,或将成为专精特新成长型企业A股市场的新赛道。”

香港IPO筹资额为同比下降59% 近20年最低

2023全年香港市场预计共有61家企业首发上市,同比下降19%。筹资额为413亿港元,同比下降59%,为近20年来同期最低。内地企业继续主导香港市场,全年内地赴港上市企业数量和筹资额分别占总量的93%和98%。

就行业来看,科技、传媒和通信IPO数量列第一位,生物科技与健康行业筹资额居第一,共有4家物流企业在港上市,IPO数量和筹资额双双进入前五。与去年同期相比,前十大IPO筹资额下降70%,全年缺乏大型IPO。

在流动性趋紧、估值持续低迷下的背景下,今年港股改革接连推出,今年3月份港交所增设18C章,9月港交所就GEM改革开展咨询,不断提高香港资本市场吸引力。

对此,安永审计服务合伙人李康表示:“香港仍是全球重要的IPO市场。香港与时俱进,多措并举,持续优化IPO市场制度。18C章利好科技企业,如人工智能、智能驾驶等行业企业。GEM改革意在‘活化’市场,一方面通过引入新的‘简化转板机制”,引导部分有上市意向的公司提早登陆GEM,另一方面通过新的财务资格测试,吸引更多研发驱动成长型公司赴港上市。”

3月实施的境外上市备案管理相关制度规则,明确将境内企业直接和间接境外发行上市全面纳入中国证监会监管。其中香港是境内企业境外上市首选目的地,占全部已备案企业的69%。整体来看,赴港上市企业主要采用间接上市方式。赴美IPO有所升温,IPO宗数和筹资额分别较去年同期上涨87%和45%。备案制以来,已有18家计划赴美上市的内地企业通过证监会备案,其中3家已成功上市,另有29家企业在备案中。

预计A股IPO一段时间内仍将收紧 港股IPO有望逐步复苏

展望未来,2024年我国经济机遇和挑战并存,“新基建”和“双循环”战略持续推进。“活跃资本市场,提振投资者信心”已成共识,多政策支持资本市场长期发展,提升资本市场服务实体经济质效与防范风险。

何兆烽认为,2024年经济环境和资本市场表现将继续影响A股IPO发行节奏,预计在一定阶段内IPO仍将保持收紧态势,政策扶持或将向符合国家战略的“硬科技”倾斜,行业集聚效应增强。同时也将继续保持更严格、透明、审慎的发行上市监管,不断实现、提高IPO企业质量。

对于港股来年趋势,何兆烽补充:“ 2024年香港资本市场仍面临多重挑战,全球经济的走弱预期、地缘政治、美联储加息等因素均可能继续影响香港,但企业在港发行和上市的意愿依旧强烈,加上中国内地IPO相对收紧,部分企业将转道谋求香港上市。未来利空减少、资本市场逐渐稳定后,香港的IPO活动将会复苏。”

文/北京青年报记者 程婕

编辑/田野