本周国际市场风云变幻,欧洲9月通胀再创新高,英国首相特拉斯宣布辞职,美联储加息预期有所波动。

全球股市方面,美股强劲反弹,道指周涨4.89%,纳指周涨5.22%,标普500指数上涨4.74%。欧洲三大股指走高,英国富时100指数周涨1.62%,德国DAX 30指数周涨2.36%,法国CAC 40指数周涨1.74%。

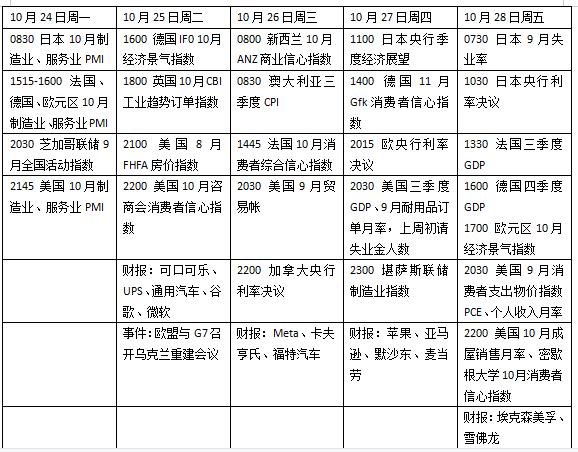

下周多国央行的动向将成为焦点,由于通胀接近10%,市场预期欧央行将连续第二次加息75个基点;在7月加息100个基点后,随着房地产市场降温,加拿大央行或考虑加息50基点/75基点以应对潜在经济风险;上周日本央行入场买入国债以缓和日元压力,但市场普遍认为最新货币政策会议中超宽松立场不会改变。同时,美国本周将公布三季度国内生产总值(GDP);欧美经济体采购经理人指数(PMI)或喜忧参半;美股财报季进入密集发布期,苹果、亚马逊等明星股将披露业绩。

美国9月PCE压力不减

美联储褐皮书显示,部分地区经济开始放缓,价格压力依然高涨,企业对前景的态度愈加悲观。多位美联储官员在最新讲话中重申了通胀风险,但暗示未来的加息步伐可能有所调整,市场已消化11月加息75个基点的预期,但12月的政策力度仍将取决于数据表现。

美国财政部长耶伦(JanetYellen)本周表示,困扰美国经济的通货膨胀并未根深蒂固。虽然需要做更多工作来降低通胀,但也有一些早期迹象表明,在供应商交货和运输成本等指标上,生产商成本有所下降。耶伦称,没有看到任何迹象表明工资和价格压力会在中期内产生更高的通胀预期。

数据方面,下周美国将公布三季度GDP一读数据,经历了前两个季度萎缩之后,市场普遍预期上季增速有望回升到2%。不过随着利率终端预期指向5%,明年美国经济衰退的风险依然不容忽视。作为美联储最关注的通胀指标之一,考虑到服务业通胀和工资上涨影响持续释放,核心个人消费支出(PCE)预计将进一步上升至5.2%,或影响12月加息预期。

美国还将公布10月制造业、服务业PMI,商品需求疲弱或进一步打压制造业活动,但指数将仍处于扩张区间,服务业活动有望逐步恢复,不过可能依然无法回到荣枯分界线之上。受抵押贷款利率逼近7%影响,9月新屋和成屋销售料进一步降温,低库存有望继续支撑高企的房价。

美股财报季进入密集发布期,本周是最繁忙的一周。苹果、谷歌、亚马逊和微软等科技巨头将披露业绩,市场聚焦经济放缓下企业运营情况的变化,两大石油巨头埃克森美孚和雪佛龙也将公布财报,其对未来资本支出计划的看法或对全球能源供应前景产生影响。值得关注的企业财报还包括可口可乐、卡夫亨氏、麦当劳、波音、通用电气等。

原油与黄金

本周国际油价宽幅震荡,投资者评估经济前景和产油国缩减供应的影响。截至收盘,WTI原油近月合约周涨0.47%,报85.05美元/桶,布伦特原油近月合约周涨2.04%,报93.50美元/桶。

美国总统拜登宣布从战略石油储备释放1500万桶原油,这是3月份宣布的1.8亿桶储备中的最后一部分。美国政府还表示,将采取行动补充战略储备,如果原油价格跌至每桶70美元,政府将入场采购以稳定价格,拜登也再次呼吁国内生产商增加产量。在OPEC+本月宣布减产200万桶后,美国抛储和增产呼吁也引发了外界对于原油供应不足的担忧。

油价同时受到了风险资产波动的影响,投资者担忧美联储和其他主要央行的激进货币紧缩将导致全球经济急剧下滑,进而冲击需求。Sevens Report Research分析师里奇(Tyler Richey)在报告中写道:“目前非常紧张的现货市场条件也支持期货价格。而向上看,对全球衰退担忧相关的需求担忧可能会确立93美元附近的技术阻力。”

国际金价探底回升,纽约商品交易所12月交割的COMEX黄金期货收于每盎司1656.30美元,本周累计上涨0.47%。美国国债收益率本周一度冲高,因投资者担心美联储进一步加息,同时美国经济可能很快陷入衰退,推动全球股市和黄金等大宗商品走低,金价短暂下滑至两年半以来的最低水平。

City Index市场分析师拉扎扎达(Fawad Razaqzada)表示:“现在对贵金属来说是一场艰苦的斗争。在高通胀和低增长的环境下,人们担心央行政策会进一步收紧,这意味着投资者不会积极购买黄金。未来如果美元继续上涨,黄金会处于进一步崩溃的边缘。”

欧央行或连续第二次加息75个基点

欧盟领导人本周在布鲁塞尔举行会议,各方仍未能就设置天然气价格上限这一核心问题达成一致,凸显欧盟各国在应对能源危机的具体措施上依然存在分歧。由于德国等国坚持拒绝对天然气价格设置上限,对天然气价格设置上限的问题再次搁置。根据声明,欧盟领导人同意,鉴于目前的能源危机,需继续努力减少需求,确保供应安全,避免实施能源配给,同时应降低整个欧盟市场能源价格,维护单一市场的完整性。

下周欧央行将召开议息会议,由于9月欧元区消费者物价指数(CPI)终值升至9.9%的纪录高位,市场普遍预计欧央行届时将连续第二次加息75基点。市场焦点将聚焦在欧央行主席拉加德关于政策前景的沟通上,目前欧洲经济面临下滑甚至衰退的风险,但着手降低物价已经刻不容缓,鹰派立场或将市场对欧央行利率峰值预期进一步推高到3.00%以上。

数据方面,欧洲将公布10月制造业、服务业PMI数据,预计商业活动降温的迹象将进一步恶化。德国三季度GDP或将萎缩0.2%,欧盟最大经济体迈向衰退泥潭或意味着欧洲经济的寒冬即将到来。

随着英国首相特拉斯(Liz Truss)上周宣布辞职,本周一保守党议员将投票选出两名新任首相最终候选人,并将在周五进行最终表决。民调显示,英国前财政大臣苏纳克(Rishi Sunak)和英国前首相鲍里斯·约翰逊(Boris Johnson)是最大热门。

英国央行本周退出市场干预后,英国国债收益率趋于平稳。英国央行副行长布罗德班特(Ben Broadbent)表示,利率可能不必像市场预期的那样攀升。他说:“目前尚不清楚英国加息幅度是否需要达到投资者的预期。如果市场预期得以实现,经济将遭受打击。面对通胀飙升,收紧政策的理由显而易见,但由于价格上涨,需求将在一定程度上放缓。如果利率沿着当前路径上升,可能导致GDP下降5%。”

下周看点

(樊志菁)

编辑/田野