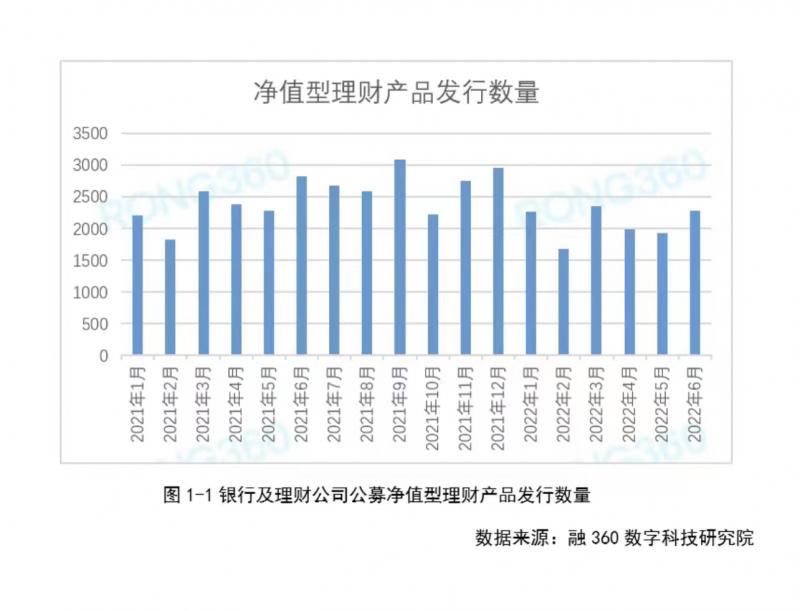

日前,融360数字科技研究院发布6月银行理财报告。根据监测数据,2022年6月银行及理财公司发行的公募净值型理财产品数量为2286只(不含私募产品),环比增长18.32%,同比下降18.91%;当月净值型理财产品平均业绩比较基准为4.04%,环比上升5BP,同比下降6BP。报告称,今年前四个月产品净值大面积下跌,5月和6月大幅反弹,投资者前期亏损大多已经收复失地。

理财公司产品近八成起购金额在1000元及以下

报告显示,从人民币净值型理财产品的购买门槛来看,传统银行发行的理财产品中,起购金额为1万元的产品占比为90.11%;理财公司发行的理财产品中,起购金额在1000元及以下的产品占比为77.52%。

从净值型理财产品的发行机构来看,2022年6月,农商行发行897只,占比39.24%;城商行发行656只,占比28.7%;理财公司发行653只,占比28.57%;股份制银行发行66只,占比2.89%;外资银行发行14只,占比0.61%。

和5月份相比,农商行净值型产品发行数量及占比均有所下降,理财公司产品发行数量和占比则均有上升,占比较5月份上升了6.57个百分点。其他银行发行数量占比变动不大。

封闭式产品平均期限330天

根据融360数字科技研究院统计,2022年6月新发净值型产品中,封闭式产品数量占比85.43%,开放式产品数量占比14.57%。封闭式产品平均期限为330天,较上个月增长1天,期限最短为89天,最长为1857天。

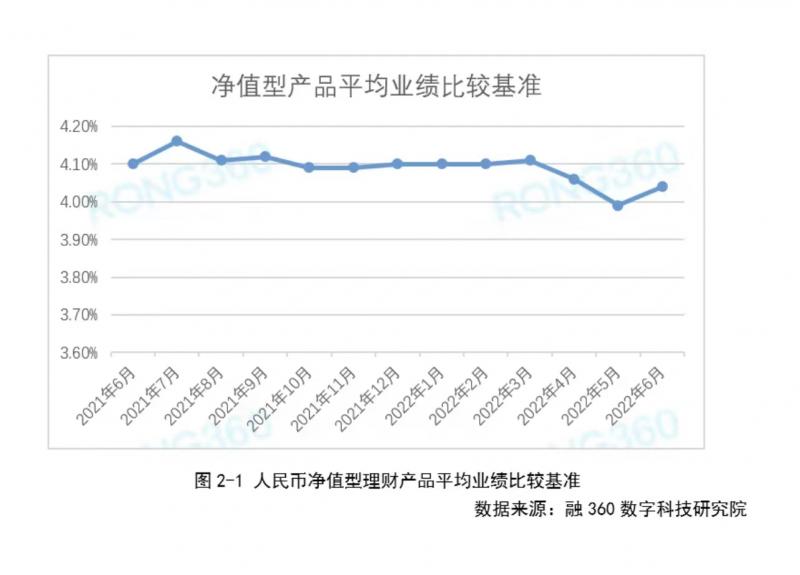

平均业绩比较基准环比上升5BP

银行业理财登记托管中心数据显示,截至今年3月底,银行理财产品存续规模28.37万亿元,净值化比例94.15%。对于投资者来说,以往熟悉的非净值银行理财产品一般都会有一个预期收益率,而现在的净值型理财产品则只会标注“业绩比较基准”。

据了解,银行理财产品的业绩比较基准是银行根据理财产品的往期表现,或同类型产品历史业绩而计算出来的投资者可能获得的预估收益。它的实际收益会围绕业绩比较基准波动。业绩比较基准可能是一个数值,也可能是一个区间,也可能是一个指数。而大家熟悉的预期收益率是理财产品成立时预期能达到的折合成一年的收益率。业绩比较基准是银行理财产品给出的一个参考值,而预期收益率是一个不确定的估算值。

融360数字科技研究院监测数据显示,2022年6月人民币净值型理财产品平均业绩比较基准为4.04%,环比上升5BP,同比下降6BP。其中,理财公司产品平均业绩比较基准为4.25%,环比上涨8BP;城商行净值型产品平均业绩比较基准为3.93%,环比上涨6BP;农商行净值型产品平均业绩比较基准为3.85%,环比下跌2BP。

从不同风险等级净值型理财产品来看,6月份PR1级产品平均业绩比较基准为3.17%,环比下跌7BP;PR2级产品平均业绩比较基准为3.96%,环比上涨5BP;PR3级产品平均业绩比较基准为4.56%,环比上涨1BP。

理财公司产品发行数量环比增长53.29%

随着资管新规过渡期的正式收官与理财公司的健康发展,理财公司市场份额占比稳步提高。银行业理财登记托管中心数据显示,截至今年3月底,理财公司产品占比达60.88%,较去年同期提高30.48个百分点。

而根据融360数字科技研究院的最新监测数据,2022年6月理财公司共发行了653只理财产品(含母行迁移产品),环比增长53.29%,同比增长5.15%。本月理财公司产品数量大幅增长,主要是因为上银理财从母行承接了大量理财产品,6月产品数量较5月多了119只;此外,建信理财、广银理财6月产品数量均较5月多了22只。

理财公司产品平均业绩比较基准环比上涨8BP

根据融360数字科技研究院监测的数据,2022年6月理财公司发行的人民币理财产品平均业绩比较基准为4.25%,环比上涨8BP,比地方性银行发行的净值型产品高37BP。

从风险等级来看,PR1级产品16只,平均业绩比较基准为3.17%;PR2级产品457只,平均业绩比较基准为4.13%;PR3级产品167只,平均业绩比较基准为4.58%;PR4级及PR5级产品共5只,业绩比较基准非单一数值。

从投资类型来看,固定收益类产品576只,平均业绩比较基准为4.14%;混合类产品67只,平均业绩比较基准为5.31%;商品与金融衍生品类产品3只,业绩比较基准非单一数值。

5月、6月理财产品净值回升 前期亏损多已收复失地

有统计数据显示,截至7月20日,全市场共有32195只银行理财产品披露净值,其中909只产品单位净值低于1元,占比2.8%。而截至4月30日,全市场共有27859只银行理财产品,其中1965只产品单位净值低于1元,占比7.05%。

中泰证券分析指出,债券是银行理财产品的主要投资标的,近期理财产品净值回升的主要原因是银行间市场流动性宽裕与债券市场回暖,导致市场对债市的乐观情绪升温。

融360数字科技研究院分析师刘银平表示,今年前四个月银行理财产品净值大面积下跌,5月和6月又大幅反弹,三季度理财公司净值型产品的期间年化收益率升至4%以上,投资者前期亏损大多已经收复失地。近几个月理财公司产品比较基准有所下降,无法说明产品整体收益率走低,理财公司产品整体期限较长、配置权益类资产的比例较高,产品业绩比较基准偏高,但是净值波动性也更大。

挑银行理财要记住四件事

刘银平认为,银行和理财公司在投资者教育方面依然任重道远,过去购买理财产品的投资者中,有相当一部分群体的投资理财知识较为匮乏,风险意识欠缺,尤其是中老年群体,即使理财产品已经完成净值化转型,部分投资者仍然将理财视作存款,一旦产品亏损,容易与银行发生纠纷。银行与理财公司需要重视这部分投资者的教育工作,加强短视频、图文、漫画、直播等形式的内容传播,以通俗易懂的方式向投资者普及净值型理财产品知识。当然,更重要的是将合适的产品卖给合适的投资者。

在他看来,今年净值型理财产品的业绩比较基准和净值走势规律性不强,从中依然可以总结出一些特点及经验:一是过度依赖业绩比较基准挑选净值型理财产品不可取,业绩比较基准越高,说明潜在风险越大,或是流动性更差;二是净值型理财产品已经打破刚兑,产品“破净”、投资者账面浮亏将成为常态,稳赚不赔的理财产品不存在;三是部分投资者对于净值型理财产品“风险太大、很容易亏损、不能再买”的观点需要调整,投资者仔细考察产品的风险因素,依然可以购买到收益相对稳定的理财产品,比如PR2级、固收类产品的净值走势整体平稳,大部分产品到期后都会盈利;四是购买理财产品不应过分关注产品的短期净值波动,产品净值涨跌起伏属正常现象,投资者要看最终的兑付情况。

文/北京青年报记者 程婕

编辑/樊宏伟