4月A股投资者入市步伐放缓。

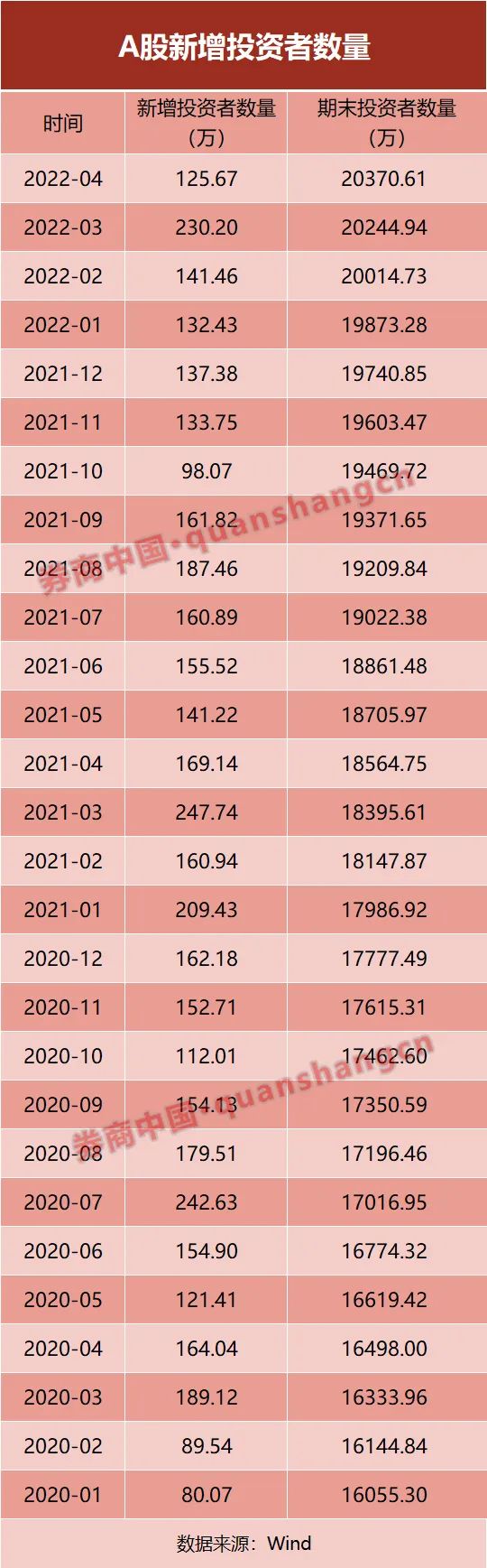

5月13日,中国结算数据显示,4月新增投资者数量125.67万,环比降45%,同比降26%。

受访人士向券商中国记者表示,4月新增投资者数量的下降,一方面因为市场赚钱效应未达预期;另一方面,也与季节性有关。受多重因素影响,近几年3月份都是传统的新增投资者数量高点,这些因素在4月会减弱或者消失。

展望后市,部分券商观点比较积极。中信建投认为,2900点是今年的黄金坑,全年市场将呈现U型底,二季度的重点是把握低位布局。展望未来一个季度,中信建投认为战略上不能再悲观。预计属于本轮疫情的“诺曼底时刻”将在5月中下旬左右到来,当前正是布局最佳窗口。

开户数或受季节性影响

中国结算网站数据显示,4月A股投资者数量达到2.04亿,新增投资者数量125.67万,环比降45%,同比降26%。

券商中国记者注意到,A股上证指数4月下跌6.31%,赚钱效应缺乏,这可能是投资者入市不积极的因素之一。除此之外,可能还存在一些季节性的因素。

历史数据显示,近几年来,每年3月份的开户数据都是一个阶段性的相对高点。比如,今年3月份开户数230万,是近一年的高点;2021年3月的数据是过去5年的高点;2020年3月是过去3年的次高点;2019年3月也是过去一年的高点;2018年3月是过去一年的高点。此外,2017年、2016年也符合这一情况。

券商中国记者注意到,3月过后,近几年来,4月份的数据就往往回归平淡,表现得不温不火。部分能够影响3月数据的因素在4月份通常会减弱或者消失。

影响3月数据的因素有哪些呢?几名券商业内人士向记者表示,这其中可能存在三个方面的原因:

首先,可能与春季行情的预期有关。过去几年,包括2021年、2020年、2019年等年份,都有一波不错的春季行情。行情会推动投资者跑步进场。

其次,与机构开门红的政策有关。从券商角度,不少券商春节过后有开门红活动,对开户的奖励加倍、激励增加。从银行的角度,也有开门红任务。开年一季度可能争取完成全年指标的一部分,三方存管属于银行任务指标里面最容易完成的,所以开年先冲一冲。

最后,可能与投资者的行为有关。一年之计在于春,有的投资者计划新的一年做点投资,在发完年终奖之后,可能就会有开户的想法。

“显然,这三个原因在4月份基本都会消失,所以数据下来也就比较正常。其实4月份的数据环比的降幅比同比的降幅要大很多,这也说明了,季节性扰动的因素是存在的”,某头部券商人士向记者表示。

此外,值得注意的是,4月新增投资者约126万,这已经是自去年11月以来,市场新增投资者数量连续6个月超过百万。自2020年3月起,市场新增投资者数量开始“狂飙突进”,曾连续19个月单月新增超百万。

今年2月份,A股市场投资者数量正式突破2亿大关。截至4月底,A股投资者总数为2.04亿。

当前正是布局最佳窗口

投资者入市节奏也与市场行情密切相关,接下来市场怎么走?

中信建投策略团队认为,2900点是今年的黄金坑,全年市场将呈现U型底,二季度的重点是把握低位布局。展望未来一个季度,中信建投认为战略上不能再悲观,但同时也要明确市场内外主要矛盾的改善过程很可能存在一定反复,操作战术上要有一定耐心,宜徐徐图之,最适合的战术打法是“运动战”,左侧谋划右侧决断,不宜过度恋战。

中信建投表示,预计属于本轮疫情的“诺曼底时刻”将在5月中下旬左右到来,当前正是布局最佳窗口。上海疫情第一阶段主要目标已基本实现,本次疫情的“诺曼底时刻”将至。

渤海证券认为,就短期而言,伴随市场的快速反弹,指数逐渐步入了阻力区间,反弹步伐将逐步变缓,市场行情也将从普涨过渡到结构性行情的特征。在风格方面,除了对大指数中上证指数的看好外,基于业绩、估值以及改革政策等因素,延续对科创板的看好。

山西证券表示,近期一直提示投资者,市场短期已经见底,在充分消化短期内的海内外利空因素后,政策底不断夯实,情绪底也已现,短期市场底部已经基本形成,并开始向中期反弹演变,阶段建议重点关注三个方向:一是盈利能力强、具有较优防御能力及估值修复空间的大盘价值股;二是地产链,建筑一直比较强势,而地产、银行短期受销售恶化影响有所回调,但政策预期改善导致估值仍有较大上升潜力;三是超跌的成长板块如国防军工、新能源和大科技板块,其中业绩持续高增长公司存在一定的估值修复空间。

华鑫证券认为,长期来看,市场底部已经可以确认,股票配置性价比已经达到历史高位,低估值也给予了买入合适的“价格”。短期来看,市场恐慌情绪过度,已经进入超跌区域,但内外扰动因素并未缓解。内部疫情防控趋严,经济下行压力较大,海外通胀风险不可忽视,美联储大幅收紧流动性的几率较大,美债收益率仍有上行空间,对于A股高估值板块的压制并未解除。(刘艺文)

编辑/田野