4月7日 ,安永发布题为《TMT中概股回港二次上市的热行动与冷思考》的行业报告。报告通过探讨中概股回归现状、回归背后的驱动因素以及2022年3月份中概股遭遇过山车般行情之后的未来趋势,阐述TMT(科技、媒体和通信行业)中概股回归浪潮将至。

223家中国企业在美国上市交易 TMT企业114家

赴美上市曾是2000年以来众多中国TMT企业获得资本市场支持的重要手段。据安统计,截至2022年3月,共有223家中国企业在美国主要证券交易所上市交易,少于2021年5月的248家。而223家企业中,TMT企业114家,占比超过50%。从市值来看,TMT企业的整体市值超过5,657亿美元,占全部中概股市值的51%。

然而2018年港交所修改上市制度以来,已有11只TMT行业中概股保留美股上市地位同时通过在港股二次上市方式实现回归;其中2019年1只,2020年5只,2021年以及2022年至今已有5只,中概股回归节奏加速。

安永 大中华区科技、媒体与电信行业咨询服务主管合伙人张伟雄表示:“近年来国外资本市场不确定性增大,美国监管趋于严格;同时香港投融资环境持续优化,港交所上市制度改革放宽了中概股赴港二次上市条件,这些因素共同催化了中概股的回归浪潮。对TMT企业而言,其应用场景根植国内,国内持续向好的政策环境和资本市场对TMT高科技企业的价值认同也是TMT中概股回港二次上市的重要驱动力。”

多因素推动TMT中概股回港二次上市

香港投融资环境持续优化是TMT中概股回港二次上市的基础。首先,香港TMT股票交易活跃,吸引着具备高度敏感性的新经济企业。香港融资规模多年稳居全球前三,在过去12年中有7年登上全球IPO融资额榜首,近年来更是成为了投资中国经济的桥头堡。

据港交所统计 ,香港TMT股票的换手率高于香港市场整体的换手率。其次,2018年4月30日,香港交易所推出上市制度改革,首次允许未有收入的生物科技公司及采用不同投票权架构的新经济公司来港上市。在2022年1月新修订后生效的《主板上市规则》中进一步放宽和降低二次上市门槛,拓宽双重主要上市接纳度,以及接纳第一上市地转换,持续性利好吸引了海外中概股的目光。

政策支持是TMT中概股回港二次上市的加速器。国家持续不断推出扶持和引导政策助力科技创新,一系列的政策释放出大量利好TMT行业发展的信号。2018年首次提出了新基建,引领新型基础设施建设;《十四五规划建议》把科技自立自强作为国家发展战略的支撑,明确提出未来战略聚焦的八大科技领域。2022年2月,国民经济发展的重要基础设施“东数西算”工程正式全面启动,以及2022年的政府工作报告中多处提及“数字经济”“关键核心技术攻关”。在资本市场层面,2021年9月,北京证券交易所成立,随后多份官方文件陆续出台,为创新型中小企业进入资本市场搭建了“直通车”。

国内资本市场的认同是TMT中概股回港二次上市的重要驱动力。2021年中国TMT企业IPO数量总计152宗,融资总额达3,654亿元人民币,彰显出中国资本市场对TMT企业的吸引力。在香港,已有超过300家TMT公司登陆港交所。根据港交所公布的数据 ,2018-2020年TMT企业在香港市场的总市值年复合增长率达258%。

业务场景根植国内,国内市场更加理解其价值,拉动TMT中概股回归。中国互联网企业快速崛起,在多领域领跑全球。相关企业的业务场景根植于中国市场,其商业模式和发展前景也最能获得中国消费者和中国投资者的理解。这些创新的TMT企业不再需要寻找一个海外的参照系统来获得估值,中国资本市场已经能够清晰地理解其价值。

地缘政治导致的不确定性是TMT中概股回港二次上市的催化剂。《外国公司问责法案》引起市场广泛关注,中概股接连出现大幅跳水。同时,我国更加重视数据安全与隐私保护,加快监管政策制定,2021年7月以来相应政策密集出台。

税收政策助力企业回港上市后持续享受税收协定安全港待遇。安永 大中华区科技、媒体与电信行业税务服务主管合伙人魏伟邦表示:“TMT中概股回港二次上市可以保留现有美股上市的海外架构,企业不需要进行架构重组,也不会产生重组相关的税费,企业可以在不伤筋动骨的情况下完成资金募集。此外,在境内企业的直接母公司是香港公司的情况下,海外公司在香港上市更有利于直接母公司依据税收协定‘安全港’的规则适用内地与香港税收安排的优惠待遇。”

二次上市对TMT中概股的股价与市值的影响不大

2018年港交所修改上市制度以来,已有11只TMT行业中概股保留美股上市地位同时通过在港股二次上市方式实现回归。

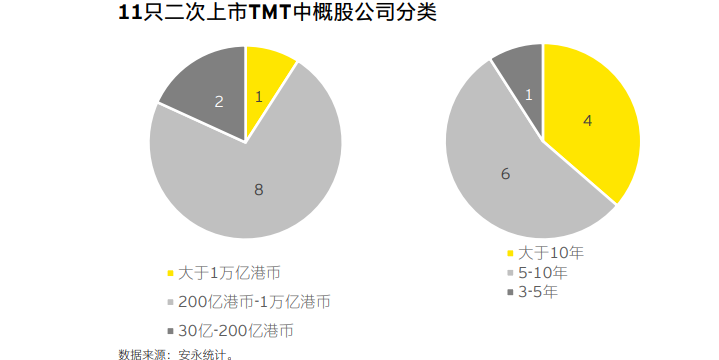

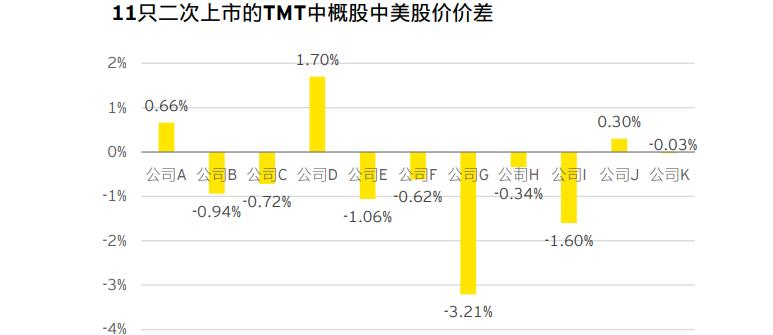

安永华南区科技、媒体与电信行业审计服务主管合伙人曾文元表示:“在保留美股上市地位的同时在港股二次上市成为了TMT中概股回归的主流。这些TMT中概股以行业巨头为主,市值排名靠前且海外上市时间相对较长。并且,市场对于TMT中概股二次上市也给予了正向反馈。” 数据显示,已回归港股的11家TMT企业市值均在30亿港币以上,美股上市时间大于3年。其中,10家TMT公司美股上市时间大于5年。从上市前募集资金情况看,二次上市共为11家企业新募集资金2,200亿港元。除2只股票外,它们在香港二次上市当日开盘价均高于发行价。平均来看,收盘价与开盘价基本持平。

报告认为,二次上市对TMT中概股的股价与市值的影响不大。“除去市场环境导致的全盘下跌因素,2021年中概股二次上市后市值的重估并不十分明显。一方面,当前仍处于中概股二次上市的初期,更多的是原有的投资者拥有了更多的交易地选择;另一方面,美股和港股完全可兑换,以及港币挂钩美元,也使股价表现很难因为在香港二次上市就出现大幅重估。” 曾文元补充道。

与去年高位相比,11家TMT中概股公司的市值呈现不同程度的下降。但市值跌幅较小的6家公司2020年的营业收入平均值是跌幅较大的5家公司的20余倍,而净利润平均值相差超过300倍。

安永 大中华区审计服务合伙人,华北区高科技上市主管合伙人李康表示:“在整体市场波动的背景下,具备稳健基本面的公司市值受到的影响相对较小,可见价值经营、规模化发展是抵御市场风险的重要手段。企业利用二次上市的契机‘破圈’,则可能拉动新的增长。”

未来赴港二次上市的中概股将会越来越多

随着越来越多的科技企业回归或者直接IPO,香港市场的资金会被分散,中概股企业也将面临更为严峻的竞争环境。张伟雄认为,二次上市也是二次机遇,企业需从业务出发打动更多投资人。建议企业在谋划回归的过程中,进一步明确未来的战略方向和业务布局是重中之重。同时,把握产业数字化和数字产业化机会,加强技术创新投入,练好内功,这是企业持续发展的动力和源泉。

对于企业来讲,A股也在积极吸引中概股回归,为企业创造更好的融资环境;尤其是科创板先行先试注册制,鼓励“硬科技”企业上市,因此回归A股也是潜在选择。另外,回归港股和科创板均需满足一定的要求,继续留在美股上市也是小市值中概股的一种选择。

在多因素的共同推动下,中概股回归浪潮将至。李康表示:“可以预见,更多的TMT中概股将重新审视港股市场,考虑到对冲美股市场中的不确定风险、进一步多元化股东结构、保持稳定的市值等因素,未来赴港二次上市的中概股将会越来越多。同时,随着国内政策、制度不断完善,市场环境逐渐改善,包括上交所科创板、深交所创业板以及北交所在内的A股市场对部分在美中概股的吸引力也将进一步增加。”

文/北京青年报记者 程婕

编辑/田野