在注册制持续推进之下,2021年A股市场IPO数量和金额都创出了历史新高。

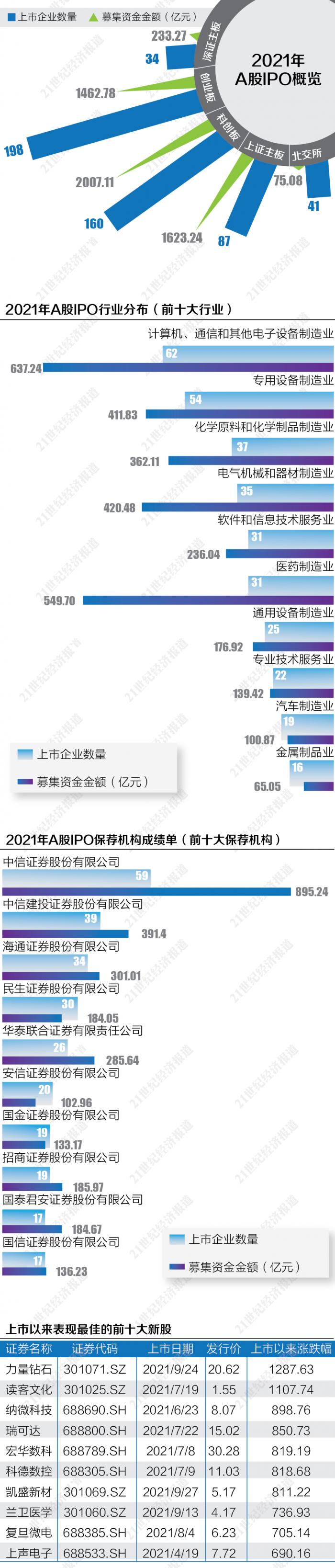

Wind数据显示,截至12月28日,2021年以来A股上市新股数量合计达520家,其中核准制下上市企业合计121家(沪市主板87家、深市主板34家),科创板、创业板上市企业分别为160家和198家,北交所上市企业41家。

整体来看,2021年520家上市公司合计募资金额超过5400亿元,而2020年A股IPO企业为437家,全年募集资金总额4806亿元,2021年IPO企业数量和募资金额分别同比增长了18.99%、12.36%。

业内人士预计,随着注册制改革加速推进,未来IPO数量、集资额将会保持高位运行态势,越来越多实体企业有望登陆资本市场,借力资本市场实现高质量发展。

“常态化IPO已经成型,未来注册制大背景下,IPO的节奏按年看,只会是进一步加速,而不会是减速。当然,随着IPO的增加,股市流动性压力也不容忽视,支撑A股IPO更大规模发行,需要依赖A股的进一步开放,一方面吸引国内资金向权益投资靠拢,利用财富效应激发热情,另一方面,通过开放吸引外国资本进入中国,投资A股。”中南财经政法大学数字经济研究院执行院长盘和林受访指出。

近七成IPO以注册制方式发行

自注册制改革落地以来,企业的上市效率显著提升,大量科技创新企业涌入资本市场。

根据21世纪经济报道记者梳理,今年以来登陆A股市场的企业中,近7成都是通过注册制方式发行。2021年科创板、创业板IPO企业共358家,占比为68.85%,分别募集资金2007.11亿元和1462.78亿元。创业板IPO数量居首,科创板筹资额列第一。

2021年11月,北交所开市后,又有41家企业通过新三板精选层登陆A股,合计募资75.08亿元,IPO数量和筹资额分别占全年总数的7.88%和1.39%。

此外,一众企业中,还有一家公司为退市股重新上市。11月10日晚间,深交所发布关于汇绿生态科技集团股份有限公司股票重新上市的公告,汇绿生态股票于2021年11月17日起上市交易。

资料显示,汇绿生态因2001年、2002年、2003年度连续三年亏损,公司股票自2004年3月22日起暂停上市,并于2005年7月4日起终止上市。2019年6月19日,公司向深交所提交了股票重新上市申请,8月20日,深交所作出公司股票重新上市的决定。

汇绿生态表示,自2005年终止上市以来,公司通过破产重整减轻了债务负担,并吸引有实力的重组方通过重大资产重组为公司注入可持续盈利的优质资产,使公司恢复了盈利能力;通过股权分置改革使公司非流通股份获得了流通权,消除了公司股权性质差异。

总体来看,2021年上市的IPO企业中,主要以科技股为主。从行业分布来看,上市数量最多的是计算机、通信和其他电子设备制造业,合计有62家企业上市;其次是专用设备制造业,合计54家企业上市;剩余化学原料和化学制品制造业、电气机械和器材制造业分别有37家、35家企业上市。

从中介机构上看,头部机构仍是今年最大“赢家”,中信证券、中信建投、海通证券分别单独保荐59家、39家和34家企业成功上市,帮助企业募集资金总规模分别为895.24亿元、391.4亿元和301.01亿元。

此外,中信证券与五矿证券共同保荐了长远锂科(募资27.25亿元),中信建投与中金公司共同保荐了中国电信(479.04亿元),海通证券与国泰君安共同保荐沪农商行(募资85.84亿元)等。

部分中小机构也在这场IPO盛宴中成功逆袭,如民生证券,今年有30个项目上市,合计募资184.05亿元,安信证券和国金证券分别有20、19个项目上市,分别募资102.96亿元和133.17亿元。

打新神话不再

从募资情况上看,受企业质地、市场环境、行业政策等多方面影响,各个企业的募资情况也呈现冰火两重天之态。

在科创板、创业板和北交所上市的企业中,合计有109家企业实现资金超募,占比高达接近3成,但同样也有244家企业募资不足预期。其中差别最大的是读客文化,该公司原计划募资2.69亿元,但实际募资近6200万元,发行价仅1.55元/股。

而反观募资金额较高的企业中,超募一倍以上的企业高达25家,其中超募倍数最多的莫过于禾迈股份,该公司原计划募资7.30亿元,但最终实际募集资金55.78亿元,其发行价更是达到了557.80元/股的超高价格,位居2021年新股之最。

之所以出现较大规模企业超募,除了与企业资质和市场情绪有关外,还与最新的询价新规有关。21世纪经济报道记者注意到,今年大比例超募的A股企业中,大多数都是2021年9月之后发行的新股。

2021年9月,在“机构抱团压价”等现象出现后,证监会、沪深交易所、证券业协会同时发布了注册制下发行承销的一系列规则调整(简称“询价新规”),询价新规通过完善高价剔除比例、取消定价突破“四数孰低值”时需延迟发行的要求、加强询价报价行为监管等内容,促进买卖双方均衡博弈,提升发行定价市场化水平。

询价新规落地后,不少企业的最终发行价格突破了“四数孰低值”,实现超募。

不过,值得一提的是,随着企业发行价升高,投资者的打新收益率出现下滑,新股首日破发现象在A股市场已不再是新鲜事。

Wind数据显示,2021年以来,截至12月27日,合计有18家IPO企业上市首日即破发,创2012年以来破发率新高。

其中最典型的莫过于成大生物,该公司询价阶段遭遇机构热捧,发行价高达110元/股,发行市盈率54.24倍,超过38.11倍的行业平均市盈率,超募资金逾一倍。但上市首日即迅速破发,股价当即下跌37.5%,是2021年上市首日跌幅最大的新股。

不过,在不少市场人士看来,新股首日破发属于正常现象。

前资深投行人士王骥跃便指出:“定价规则修改,所针对的并不是低价发行,而是抱团行为。抱团扭曲了市场,并不能真实反映询价机构对新股的看法。定价机制上发行价还是询价机构主导的,询价机构的出价基本决定了最终发行价。出现破发很正常,无风险打新才是不正常的。”

王骥跃认为:“之前(打新)一直赚钱,预期高点报价也还能赚;新股迅速破发案例不断增加,报价就会谨慎了,新的IPO公司就会压一下发行价;后续新股不大可能持续破发,但也不会一直高收益。”

盘和林也指出,未来打新红利将最终消失。

“从本质上看,新股上市前后,只是获得了一笔融资,其业务逻辑和基本面并没有发生改变,通过短暂炒高来实现打新收益的做法本身不可持续。打新市场在来年年初流动性充裕阶段,还会有一定的溢价,但在未来,打新的溢价一定会走平,对于那些基本面好的上市公司,打新溢价依然会很高,但是对于那些基本面一般的上市公司,溢价消失,甚至开盘破发将是常态。”盘和林说道。

A股IPO市场有望延续繁荣

展望2022年,不少市场人士认为,A股新股市场有望在上海科创板、创业板及北交所的新股数量攀升的支持下持续增长。

根据记者统计,截至12月27日,科创板已受理但尚未注册生效的企业合计152家,创业板已受理但尚未注册生效的企业376家。北交所正常审核状态的企业也达到55家,另有4家企业因各类原因中止审核。

德勤中国资本市场服务部预计,A股市场的大部分的新股将会来自中小型制造及科技企业。在2022年,上海科创板预计有170至200只新股融资2100至2500亿元人民币;或另有210至240只新股于创业板上市融资1600至1800亿元人民币。上海及深圳主板预计将有120至150只新股融资2000至2300亿元人民币。

此外,因为政策法规变化等各方面原因,中概股赴美上市的热潮在下半年明显降温,部分市场人士预计部分项目有望流入A股市场。

“其一是注册制的全面推行,可能让A股IPO门槛更低。其二是需要进一步推动退市制度、资本市场分层等规范制度建设,推动A股可进可出,能上能下的IPO态势。其三是美股的中概股可能谋求港股和A股二次上市来规避潜在的风险,这也为A股带来更多优质的上市公司。”盘和林说道。

来源/21世纪经济报道

编辑/樊宏伟