深陷困局的泰禾迎来了解救者。

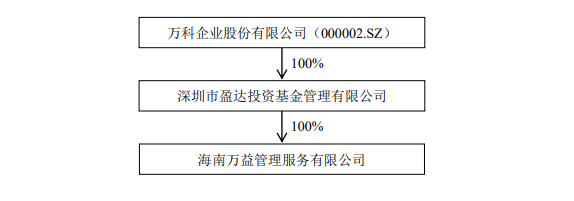

7月31日,万科入股泰禾的消息有了实质性的进展。泰禾集团(000732.SZ)与万科企业股份有限公司(000002.SZ)下属公司全资子公司海南万益管理服务有限公司签订股权转让框架协议,在满足交易前提下,泰禾将转让19.9%股份予万科,转让价格为每股人民币4.9元,对应总对价约为人民币24.27亿元。

海南万益股权结构图

如果交易达成,万科将成为泰禾集团的第二大股东。

不过,对于此次交易,万科设置了两项严格的前提条件。公告显示,泰禾系独立经营主体,应以其全部资产对自身债务承担责任,并完成其债务重组事项,万科不会对泰禾的经营及债务等承担任何责任,亦无任何责任提供任何增信措施或财务资助。同时此次交易落地,还必须达成两项重要前提:一是泰禾制定债务重组方案并与债权人达成一致,债务重组方案能支持泰禾恢复正常生产,能支持泰禾可持续经营,并且该债务重组方案能得到泰禾与万科的一致认可;二是万科对泰禾完成法律、财务、业务等尽职调查,且已就尽职调查中所发现的问题的解决方案及拟议交易的方案达成一致,不存在影响拟议交易的重大问题,同时泰禾的资产、债务及业务等不存在影响公司持续经营的重大问题或重大不利变化。

对于此次交易,万科方面认为,这是一笔风险较为可控、回报预期合理的交易。此次交易价格4.9元/股已是相对合理的区间,如果泰禾能走出困局,其股价势必会回升,万科也将从中能够得到合理的股权投资回报。

从股价上看,泰禾于7月30日盘中一度涨停,截至30日收盘,泰禾报5.98元/股。

目前泰禾深陷困境已是不争的事实。事实上,今年以来,泰禾已接触多家房企以引入战略投资者缓解资金压力,包括华润、金茂、厦门建发、厦门国贸等,但最终均一一落空。

今年5月13日,泰禾集团公告称,控股股东泰禾投资正在筹划公司引入战略投资者事宜,公司实控人黄其森甚至不惜交出控制权,公告称“相关交易可能涉及公司控制权的变更”。

此次,伴随着一纸公告,泰禾的困境或迎来解决的契机。

从目前泰禾的情况来看,由于泰禾到期未付涉诉讼债务32亿元,截至7月2日,黄其森控制的泰禾投资持有泰禾集团48.97%股份及其一致行动人叶荔(黄其森配偶)所持的12.05%公司股份已被司法冻结及轮候冻结。

此外,受流动性危机影响,今年7月,泰禾集团发布公告称应于2020年7月6日到期的“17泰禾MTN001”未能按期兑付本金和利息,构成实质性违约。泰禾称,由于中国房地产的整体经营环境和当前的COVID-19大流行,公司遇到了一些短期流动性问题,因此,公司未能根据某些条件对部分境内中期票据进行本息兑付。

同时,泰禾指出,鉴于集团近期的发展变化,集团是否就即将到期的现有在岸和离岸债务履行支付义务,将基于集团整体财务状况的评估,债券持有人不应期望公司根据现有条款支付本金和利息。

据泰禾此前披露的信息,泰禾集团背负着高达235.58亿元的已到期未付的借款金额,尚未支付的罚息有6.4亿元。同时,2020年内将到期的债务为555.11亿元。

除了债务压力,泰禾的经营业绩也承压。近日泰禾集团披露2020年半年度业绩预告,归属上市公司股东净利润亏损14.6亿元至18.6亿元,同比下降193.54%至219.16%。对于出现亏损的原因,泰禾集团称,2020 年上半年受新冠肺炎疫情及公司房地产开发项目结算排期的影响,无集中交付的地产项目,仅有零星项目交付结转收入,造成收入较2019年同期大幅下降,相应的营业利润大幅减少。在投资收益方面,上半年该部分业务较2019年同期大幅减少,泰禾集团称,2020年上半年投资收益主要由公司持有的合联营企业投资按权益法确认的投资收益产生,金额较小。另外,上半年公司对已到期尚未还款的借款计提预计负债约为7.25亿元,较2019年同期增加营业外支出约6.8亿元,由于上述因素叠加,泰禾非经常性损益影响约-5.78亿元。

来源/澎湃新闻

编辑/樊宏伟