7月22日,也就是今天,亿万股民迎来A股两件大事情。

一是上证综合指数30年来首次调整。 第二是高达1800亿的科创板解禁,估计又要见证历史了。

基金君看到有些分析说新版上证综指要到4000点,另外科创板天量解禁也要对市场造成冲击?

究竟真相如何?

新版上证综指,长牛慢牛终于来了?

30年的上证指数,A股的温度计,终于迎来修订。

上证综指改编一直是很多的人的提议,而指数其中也的确有一些不合理的地方,随着市场的发展,已经不能客观的反应市场的发展格局,适当的调整,有利于指数更加合理的反应股市发展现状。

1991年7月15日,上证综指作为A股市场第一条股票指数首次发布,且核心编制方法沿用至今。近年来,社会各界对上证综指编制方案修订多有呼声,今年全国两会期间,包括两会代表委员在内的部分专家和市场人士再次提议对上证综指编制方法进行完善。

上证指数经常被热议,在于指数表现和国内GDP增速完全匹配不上,如2000年到2020年,GDP增长了10倍,而上证指数只涨了50%。

中泰证券首席经济学家李迅雷表示,沪指失真问题不是一个新问题,至晚从2006年开始,“沪指失真”已经成为一个市场上上下下尽人皆知的专有名词。对于A股投资者来说,可能经常会疑惑的一个问题是,为什么沪指没有充分体现中国经济的持续高增长。中国经济实现了长达三四十年的高增长,2000年中国GDP突破10万亿元,2019年已达99万亿元。而上证综指在2000年就已经达到2000点,2020年为何仍未突破3000点,10倍的GDP与50%的股指涨幅,反差不可谓不大。

其实,如果以沪市总市值来看,经济总量的增长是得到了充分反映的。2000年上证总市值约3万亿元,2019年底已达35万亿元,同期GDP从10万亿元到99万亿元,两者都是10倍左右的增长,幅度相当。但为何指数总是不涨呢?为何沪指没有充分体现出这种增长呢?

由此,上交所于6月19日宣布,自7月22日起修订上证综指的编制方案。

此次修订的内容包括:

一、指数样本被实施风险警示的,从被实施风险警示措施次月的第二个星期五的下一交易日起将其从指数样本中剔除。被撤销风险警示措施的证券,从被撤销风险警示措施次月的第二个星期五的下一交易日起将其计入指数。

上证综合指数样本中包含数十只风险警示股票,剔除该类股票对指数本身影响较小,但有利于发挥资本市场优胜劣汰作用。

二、日均总市值排名在沪市前10位的新上市证券,于上市满三个月后计入指数,其他新上市证券于上市满一年后计入指数。

东北证券分析,上证指数编制调整中最能增强上证综指表征能力的措施是对新股纳入时间的改变,预计提振后续指数走势。

过去上证综指在新股上市后第11个交易日统一纳入。从过去的经验来看,A股在上市10天-3个月之内基本上处于未来一年股价的高位区间,这个现象在2010-2020这10年间除了2014年全部存在。若综合10年的数据来看,新股上市10天到3个月时,相对发行价涨跌幅中位数在100%-110%之间,而上市1年后该值则跌落到50%。本次调整将过去这个拖累项大幅削弱。

举个例子,指数编制的修订,避免了新股上市初期非理性爆炒对指数的拖累、最极端的是2007年中石油上市,权重占比较大,股价跌到只剩零头,上市十几年累计跌幅超过90%,拖累上证指数。如果没有贵州茅台、等大盘牛股的贡献,上证指数可能比现在的点位更低。

三、上交所上市的红筹企业发行的存托凭证、科创板上市证券将依据修订后的编制方案计入上证综合指数。

上证综指目前行业构成来看,金融、交运、化工、采掘等传统周期性行业占比较高,而消费、医药、科技等代表中国经济结构转型方向的新经济行业占比则相对较低,尤其是以半导体、科技硬件、互联网、软件、高端制造等为代表的科技行业,占比明显低于这些行业在国民经济中的比重和地位。

在上交所推出科创板之前,众多新经济的代表性公司多将上市地点选择在深圳、香港,甚至海外,这使上证综指在过去十年的表现未能完整地反映中国经济增长全貌及结构性特征。科创板的推出,一方面为诸多科技创新型企业在上交所上市打开大门,另一方面,将科创板证券纳入上证综指则将直接提高指数中科技类新兴产业上市公司的占比,是对上证综指行业构成的有益补充。

上证综指要跳空到4000点?

昨日晚间,基金君注意到,有网友贴出分析称,大盘就要到4000点

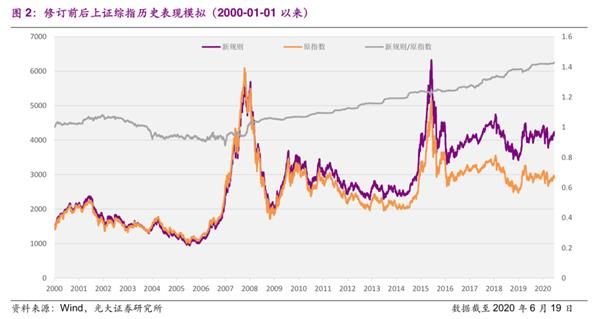

其实这个说法来源于一份研报,光大证券金融工程团队认为,修订后上证综指收益能力略有改善。该团队参考上证综指新的编制方案,模拟新上证综指,可以看到整体的收益有所提升:修订后的上证综指自2000年以来年化收益为5.47%,相比原始指数的3.67%有了较为明显的提升(截至6月19日),作为具备A股市场晴雨表功能的指数,将一定程度上提升投资者的信心。

根据该团队模拟,新上证综指目前点位约在4000点左右。

光大证券金融工程团队提醒,由于在计算个股收益率时采用的是复权收盘价,因此上图中的新规则下的指数表现中包含了分红的部分收益,不过即使扣除了上证综指的历史分红,新规则下的指数仍然在收益表现上略微优于原始指数。

据上交所,本次上证综合指数编制修订的实施,借鉴国际代表性指数编制调整的做法,拟采用无缝衔接的方式进行,即指数编制方案变更生效日点位与前一交易日点位无缝衔接,生效日实时点位基于前一交易日收盘点位及样本股当日涨跌幅计算。因此,上证综合指数编制修订的实施不会影响上证综合指数的连续性,不影响投资者观测市场行情。

分析认为,新经济公司有望为上证综指带来长牛行情。随着一批中国高科技公司陆续科创板上市、一批中概股科技公司回归A股发行CDR,上证综指中科技行业占比将不断上升,有望带动大盘持续攀升,摆脱十年3000点的“魔咒”,带来A股投资者长期期盼的长牛行情。

科创板一周年 天量解禁也来了

科创板开板运行一周年,部分锁定一年期的首批科创板首发股份、机构配售以及战略配售股份即将解禁,7月解禁规模2151亿元,为年内第一大解禁量。首批科创板解禁压力主要集中在7月22日当天,解禁规模按照上一个交易日计算,高达1800多亿。占全月科创板解禁规模的97%。

基金君整理了一个表,大家凑合看一下。中微公司、澜起科技、虹软科技、睿创微纳解禁市值高达百亿元。以7月21日收盘价计算,4家公司解禁总市值合计1000多亿元。

华泰策略研究团队认为7月22科创板流动性或将面临较大压力,短期股价或承压,并或对科技板块形成一定扰动。但持续大幅冲击的可能性较小,对个股影响大于整体股市影响。

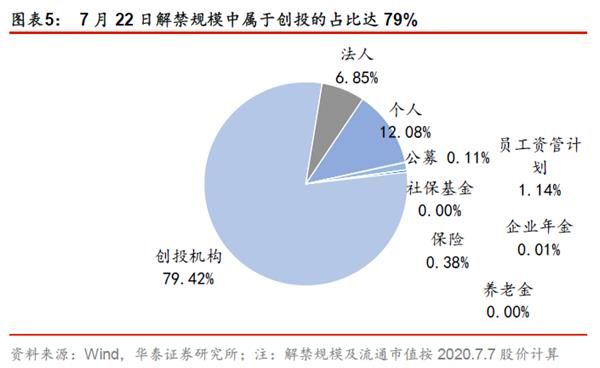

从投资者类型看,7月22日,科创板解禁规模中属于创投(含股权投资机构)的占比最高(79%),华泰策略团队认为这些投资者解禁后减持意愿或较强,而保险、年金、养老金、社保基金等作为中长期资金解禁后短期内减持意愿或较小,但该部分资金占比相对较小。

华泰策略团队认为,7月22当天科创板解禁高峰会形成供给压力冲击,流动性或将面临较大压力,短期股价或承压,并或对科技板块形成一定扰动,其中解禁规模占流通市值比重较大的个股面临调整的压力相对更大,尤其是解禁规模中创投机构占比较高的个股更需重视。但持续大幅冲击的可能性较小,解禁前心理冲击(风险偏好冲击)大于实际减持效应,对个股影响大于整体股市影响。

从解禁对股票市场的影响效应看,华泰策略团队认为主要可以分为两类:

一是解禁前效应(更多是心理冲击),解禁信息属于历史公开信息,其实并没有增量信息,上市公司需提前日公告解禁信息(证监会规定上市公司限售股解禁须提前3个交易日发提示性公告),解禁前股价下跌更多是投资者出于风险回避的需求而引发的抛售行为;

二是解禁后效应(实际减持效应以及减持带来的羊群效应),一方面,解禁后股东减持行为将使得个股供求情况恶化,导致股价下跌,另一方面,也会引致其他流通股东的抛售行为,进一步加大股票的供给压力,导致股价继续下跌。

历史经验表明,解禁高峰与股市下跌并非一一对应。

首批创业板上市公司大规模解禁并未对市场形成大幅冲击。

从解禁日收益率看,华泰策略团队认为解禁收益率是影响解禁股份股东减持意愿的关键性因素,一般来说,解禁收益率越高,股东解禁后减持的意愿更强烈,而解禁收益率越低,上市公司股东解禁后减持的概率则越小。

7月22日,科创50指数也将推出,华泰策略团队认为相关指数型基金、ETF或将陆续成立,并吸引增量资金入场,同时科创主题基金(截至2020.7.7,科创主题基金共41只,合计管理规模335亿元)也可通过询价转让、配售、大宗交易等方式承接解禁后减持股份,一定程度可以缓解股票供给增加所带来的冲击。

来源/中国基金报微信号

编辑/樊宏伟