鑫安汽车保险股份有限公司(以下简称“鑫安汽车保险”)披露股东变更公告,根据股东*ST夏利(000927.SZ)的重大资产重组安排,*ST夏利拟将其所持17.5%股份,全部转让给一汽资产经营管理有限公司,作价1元。

近日,鑫安汽车保险股份有限公司(以下简称“鑫安汽车保险”)披露股东变更公告,根据股东*ST夏利(000927.SZ)的重大资产重组安排,*ST夏利拟将其所持17.5%股份,全部转让给一汽资产经营管理有限公司(以下简称“一汽资产”),作价1元。其背后,是*ST夏利多年“保壳”下的牵连动作,从其最新调整的资产重组方案来看,*ST夏利股东移位,主业“变脸”,这一“壳资源”的转手,在业内看来,是一汽集团所甩掉的一个“包袱”。

正是基于*ST夏利进行资产剥离,鑫安汽车保险相应股权进行转让。依托于一汽集团企业布局与汽车销售网络,鑫安汽车保险经营业绩、净利润均稳步提升,根据评估,增值率达到8.34%。作为一汽集团战略布局、产业协同的重要一环,业内分析,尽管股权有所变动,但不会对鑫安汽车保险的保险业务产生影响,且其股东中仍有一汽集团旗下其他上市公司平台,因此对其募资情况也影响有限。

*ST夏利资产重组方案调整,或主业“变脸”弃整车制造

1999年即登陆A股的*ST夏利,曾有耀眼的辉煌时刻,自2003年营收突破50亿后,业绩持续上行,2011年达到99.54亿,逼近百亿大关。但次年开始,业绩整体下行,2019年总营收,仅有4.29亿元。净利润表现也显惨淡,近三年合计亏损超30亿元。

事实上,一方面,一汽轿车旗下拥有红旗、奔腾等诸多品牌,是近年来一汽集团的主要业务品牌,*ST夏利主攻于经济型汽车,而主打低端市场的定位,在国内汽车普及,消费者对于汽车档次要求逐步提升的背景下不再吃香。*ST夏利自述,“近几年来,公司产品更新换代没有满足市场需求,导致产销规模逐年减少”。

另一方面,*ST夏利与一汽轿车同为一汽旗下的乘用车上市公司,存在同业竞争。2011年7月,为解决同业竞争,*ST夏利的控股股东一汽股份曾承诺,在成立后五年内通过资产重组或其他方式整合所属的轿车整车生产业务,以解决与*ST夏利的同业竞争问题,但最终未能履行承诺,申请豁免。

自2011年*ST夏利开始走下坡后,即开启保壳战,2015年、2018年分别出售旗下研发中心、一汽丰田以保壳,2019年,*ST夏利整车业务停滞的背景下,提出与南京博郡共同出资成立合资公司开发生产新的车型。但最终,南京博郡陷入资金困境,计划搁浅。

近日,*ST夏利披露最新的资产重组计划调整方案,方案由*ST夏利股份无偿划转、重大资产出售、发行股份购买资产及募集配套资金四部分组成。

具体来看,一汽股份持有*ST夏利7.61亿股股份,持股比例为47.73%,一汽股份拟将所持有的*ST夏利6.98亿股股份无偿划转给铁物股份;拟出售资产资产范围为*ST夏利所持鑫安汽车保险17.5%股权以及夏利运营100%股权。拟出售资产对价支付主体由一汽股份调整为其指定的一汽资产。

发行股份购买资产交易标的及资产范围为中铁物晟科技100%股权、天津公司100%股权、物总贸易100%股权,以及中铁物晟科技购买的中国铁路物资广西钢铁有限公司100%股权和中国铁物物资长沙公司100%股权。

发行股份价格为3.05元/股,募资对象为包括铁物股份在内的不超过35名符合条件的特定投资者,其中铁物股份募资不超过4亿元。最终,募资总额不超过16亿元,其中15.557亿元用于补充标的公司流动资金。

从交易方案内容来看,完成交易后,*ST夏利主营业务将由汽车整车制造、销售业务,变更为以面向轨道交通产业为主的相关服务。

“*ST夏利在一汽集团整体上市的规划中,已经不再是主要的资本运作平台”,香颂资本执行董事沈萌向蓝鲸保险分析道,“因此在其不断将相关资产剥离后,被转交给其他央企”。

在沈萌看来,“一汽集团的主要目标在于实现整体上市,从其布局来看,旗下仍然有其他上市公司平台,可作为整体上市的载体,因此转让*ST夏利,对一汽集团来说更像是甩掉一个包袱”。

鑫安汽车保险评估增值率8.34%,17.5%股权1元出让

在*ST夏利所出售的资产中,尤为值得关注的,是其所持17.5%鑫安汽车保险股权。与资产重组调整方案同步披露的,还有鑫安汽车保险2018年、2019年以及2020年前4月的净资产审计报告,与股东权益资产评估报告。

以2019年12月31日为评估基准日,鑫安汽车保险总资产帐面价值为28.25亿元,负债账面价值为16.66亿元,股东权益账面价值为11.59亿元。同时,根据评估,鑫安汽车保险股东全部权益价值为12.55亿元,评估增值9663万,增值率达到8.34%。由此计算,*ST夏利所持鑫安汽车保险17.5%股权评估价值为2.2亿元。

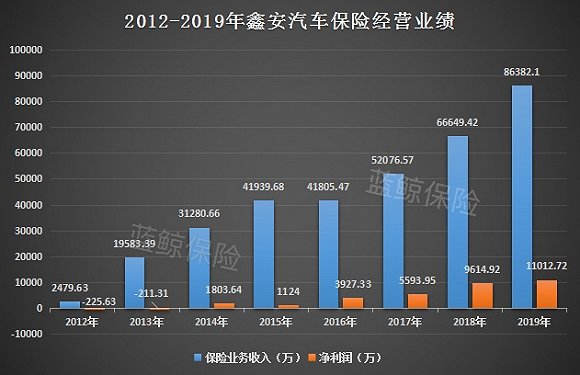

高增值率背后,是鑫安汽车保险成立以来的稳定业绩。保费方面,逐年稳定上行,2018年、2019年,鑫安汽车保险分别实现保险业务收入6.66亿、8.64亿,2019年前4月则达到2.94亿元;净利润方面,在2014年实现盈利后,鑫安汽车保险盈利能力稳步提升,从2014年的1803.64万,增至2018年的9615万,2019年则突破亿元,实现1.1亿元净利润,最新数据显示,2020年前4月则实现净利润约6000万元,已超过2019年全年。

*ST夏利将所持鑫安汽车保险股份出让给一汽资产,是其剥离动作下将鑫安汽车保险的“物归原主”,作为一汽集团旗下的保险板块,鑫安汽车保险的主要业务为面向一汽集团的企财险,以及基于一汽集团汽车产业资源布局的车险业务,鑫安汽车保险前10大客户均为一汽旗下子公司,2020年前4月,前10大客户的保费收入合计占总保费收入比达到32.83%。

从鑫安汽车保险目前的股权构成来看,第一大股东为一汽资本控股有限公司,持股20%,一汽轿车股份有限公司、*ST夏利等4家公司分别持股鑫安汽车保险17.5%股权,此外,还有4家股东,所持股权从2.25%到3.25%不等。

在*ST夏利发布公告后,鑫安汽车保险股东一汽富维(600742.SH)、一汽解放(000800.SZ)、富奥股份(000030.SZ)相继表示,放弃鑫安汽车保险17.5%股权转让的优先权。随后,鑫安汽车保险在中国保险业协会披露股东股权变更公告,表示*ST夏利与一汽资产已在6月签订协议,将持有股权进行转让,转让总价为1元。

新股东一汽资产成立于2007年,注册资本5100万,为一汽集团全资子公司,主营业务为一汽集团内部资产经营,2019年营收实现3.06亿,实现利润2.82亿元,同比增长48%,净资产收益率则达到14.27%。

“*ST夏利持有鑫安汽车保险的股权有限,属于小股东,而且*ST夏利进行资产重组后,主业调整,不再属于汽车产业,因此股权转让对于鑫安汽车保险的业务影响并不大”,沈萌向蓝鲸保险分析指出,“鑫安汽车保险的股东中,还有一汽集团旗下其他上市公司平台,因此不会对鑫安汽车保险的募资等问题造成影响”。

“一汽集团对于鑫安保险是战略投资,*ST夏利的资产重组动作,不影响鑫安汽车保险的控股股东与实控人,鑫安汽车保险的保险业务,尤其是车险业务,并不会因此有较大变动,而伴随着一汽集团的发展,鑫安汽车保险依然是其汽车服务链条的重要环节”,保险业内人士向蓝鲸保险提出。

编辑/温冲