得益于各类资产的良好表现,今年以来固收+产品净值集体“回血”。整体来看,近九成固收+基金年内斩获正收益,逾四成基金收复去年失地。其中有上百只基金收益率超过5%,不少产品净值更是创成立以来新高。

受访基金经理表示,从当前的市场基本面和政策环境来看,固收+基金业绩的回暖有望持续。但三类资产经过前期的共振上行,可能面临着估值抬升和波动加剧,仍需关注市场波动和政策变化等带来的影响。

“固收+”业绩显著回升

Wind数据显示,截至5月31日,以偏债混合型基金和二级债基为统计口径,全市场1300多只“固收+”基金(仅统计主代码)年内平均收益率为2.06%,较去年-0.24%的平均收益率上升了2.3个百分点。

具体来看,占比89.3%的固收+基金年内收益率为正,而在去年这一数据是50%。今年以来,有230只固收+基金的涨幅完全收复去年“失地”,占比42%。

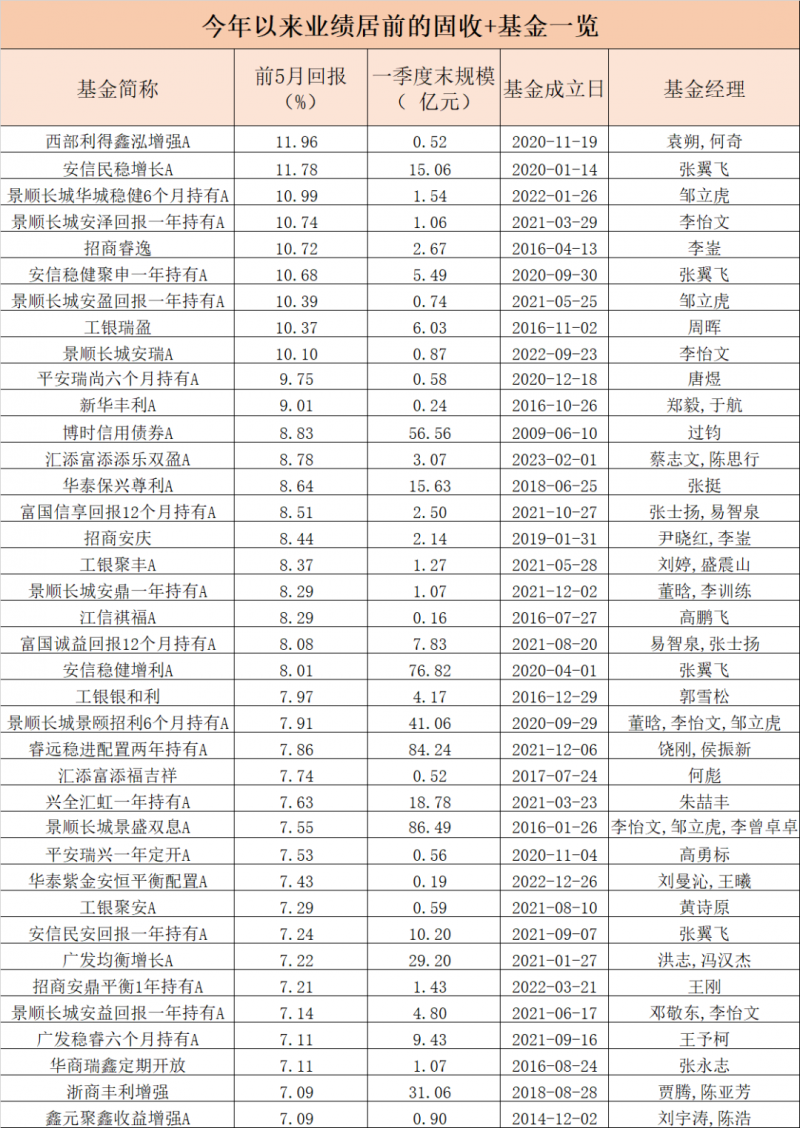

单只产品而言,今年有101只固收+基金年内回报超5%,其中西部利得鑫泓增强A等9只基金收益率甚至超过10%,而新华丰利A、平安瑞尚六个月持有A、浙商丰利增强等29只基金年内涨幅超过7%。截至5月31日,固寿安保泰裕A、创金合信鑫利A、恒生前海恒锦裕利A等不少固收+基金净值创成立以来新高。

即便是规模超百亿的基金,也实现不俗回报。例如,规模超250亿元的易方达裕祥回报A,年内收益率超过5%;景顺长城景颐双利A规模超过140亿元,年内回报达4.5%。

各类基金横向比较来看,偏债混合型基金指数、混合债券型二级指数前五月涨幅分别为2.05%、1.92%,领跑主要基金投资类型指数。

谈及今年以来固收+基金业绩回暖的原因,西部利得基金多元资产投资部联席投资总监周平称,这主要受益于年初市场下跌之后权益市场整体反弹。

浙商基金固定收益部副总经理朱靖宇也称,今年以来债市延续去年的强劲走势,转债估值修复、权益情绪转暖,对于固收+基金来说是一个比较适宜的市场环境。

新华基金固收投资部基金经理姚海明进一步指出,固收+基金产品主要是在纯债、转债和股票之间进行不同比例的配置,年初以来业绩的回暖主要得益于各类资产的良好表现。具体来看,纯债方面,年初以来无风险利率、各类品种期限利差和信用利差均有显著下降,持有债券资产的绝对收益比较可观;转债方面,转债资产涨幅较高;股票方面,固收+基金的股票仓位普遍以大盘股为主,股票持仓也贡献了较好的收益。

看好固收+策略弹性和锐度

受访基金经理认为,固收+基金现阶段仍有较高配置价值,但需关注短期市场震荡风险及资产之间的关系变化。

周平判断,在当前市场环境下,从全年或更长的时间维度,看好固收+策略,考虑到债券市场已处于利率低位震荡,固收+策略产品相比而言,获取相比纯债类基金其表现可能更加有弹性和锐度,但也要注意来自权益市场尾部风险的释放。“整体看A股权益市场处于历史底部区域,但经济复苏需要一定的时间,同样权益市场在底部区域仍有反复震荡的可能性,因此不能排除相关产品短期风险。”他说。

“从当前的市场基本面和政策环境来看,固收+基金业绩的回暖有望持续。”姚海明直言,“无风险收益率持续走低,传统高收益投资品逐步打破刚兑甚至出现风险事件,机构和个人投资者一定程度上面临着‘资产荒’。固收+基金由于通过布局债券、转债和股票等多元资产,能够在严控投资风险的前提下捕捉市场的结构性机会,为投资者创造相对稳健的长期回报,因此固收+基金的配置价值仍然很高。”

但他同时强调,三类资产经过前期的共振上行,可能面临着估值抬升和波动加剧,投资者仍需关注市场波动和政策变化等因素对产品业绩的影响。

朱靖宇表示,后续随着财政政策与货币政策配合推进,预计短期内流动性充裕的情况不会改变,个人对资产估值和净值表现比较乐观。固收+基金由于兼具债券、权益和转债三类资产属性,可以利用资产之间的对冲关系,在控制波动和回撤的基础上力争实现一定的预期收益,因此非常适合目前的低利率环境,具有较高的配置价值。对于这一类产品来说,最值得关注的是资产之间的关系变化,需防范对冲效应失效时的波动放大风险。

精选标的,动态均衡

具体到今年接下来的投资策略,固收+基金经理们普遍重视组合风险管理,通过动态调整策略实现回撤和回报的平衡,同时精选优质投资标的以追求稳健收益。

朱靖宇介绍,目前管理的固收+产品采用的绝对收益策略,以低波绝对收益为目标。产品采用风险平价模型作为资产配置的决策依据,自上而下地确定债券、权益、转债三类资产比例关系,同时自下而上地精选具体投资标的。通过动态调整实现资产对冲、精耕细作积累安全边际,尽可能实现低波绝对收益目标。

谈及自己接下来的组合管理思路,陈平介绍,将继续贯彻宏观、行业和个股三维投资框架。当市场走出明确底部区域时,保持适度宏观审慎,行业上逐步从适度集中转向均衡,可能主要采取精选具有估值安全边际的龙头个股抵御市场尾部风险,努力获取市场上行初期的相应收益,并根据后续市场变化,择机对组合进行进一步动态调整,以平衡好回撤和收益的配比关系。

姚海明管理的固收+产品将主要采取稳健进取的大类资产配置策略,通过动态比价调整股票、转债和纯债的资产配置比例,在控制回撤风险的基础上积极挖掘收益。纯债投资方面,主要以高等级信用债和利率债为主,适当获取债券流动性溢价,以获取较高安全度的票息收益为主,对于信用下沉比较谨慎。

“转债方面,基于流动性和收益率考虑,底仓以债性转债为主,择券上以双底策略为主;股票方面,保持在大盘股方向均衡配置,在择券方面需要关注盈利能力、盈利质量和估值之间的平衡,重点关注红利、国企改革、资源龙头、新能源后周期、出海和国产替代等方向。”他说。

编辑/樊宏伟