进入2024年,商业银行“全面降息潮”仍在延续。

日前,第一财经记者了解到,一些银行即将迎来新一轮存款利率调降。例如,盛京银行将于2月8日下调定期存款利率,厦门国际银行也将于春节后调降部分期限存款利率。

近一段时间以来,居民储蓄倾向有所提高,消费倾向有所降低,对未来的预期收入和市场状况缺乏足够的信心。综合市场分析来看,存款利率下调不仅有助于缓解银行净息差收窄压力,推展银行进一步让利实体经济空间,同时也有助于国内居民储蓄回归常态,一定程度利好消费。

存款利率迎新一轮调整

在银行净息差持续承压背景下,存款利率进入下行通道已成趋势。

第一财经记者了解到,一些银行即将迎来新一轮存款利率调降。一位盛京银行客户经理对记者表示,目前该行三年五年保本保息储蓄存款利率为3.2%,该行将于2月8日下调利率。

一位厦门国际银行客户经理对记者表示,该行将在8日早上5点30分发售利率为3.05%的3年期定期存款,10万元起存。“需要抢,大概北京地区总额度在2000万左右,几分钟就可能抢完了。春节后,会下调存款利率了,3.05%利率的是最后一期发行了。”

此外,也有股份行人士对记者表示,该行已于2月5日收到下调存款利率的通知,但存款利率的具体下调时间以及情况还没有确定。

2023年12月22日,国有银行以及部分股份制银行对存款挂牌利率进行了下调。下调后,上述银行的整存整取三年期挂牌利率,均已告别“2时代”,降至1.95%。

光大银行金融市场部分析师周茂华对第一财经表示,结合此前调降经验,国内有望采取大中小型银行梯次跟进调降存款利率方式,确保存款市场平稳有序。

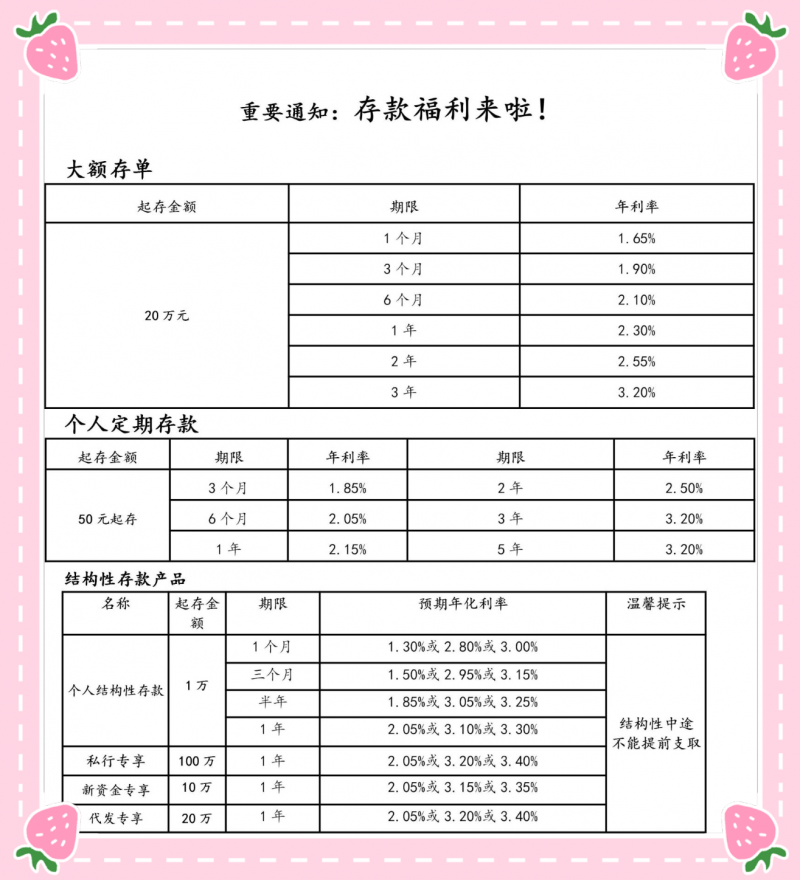

此外,值得注意的是,一般来说,大额存单起存起点高、利率也较普通定期存款更具优势。但从目前市场情况来看,大额存单利率已与普通定期利率趋同。

第一财经从多家银行了解到,目前不少银行大额存单利率与整存整取利率相同。以盛京银行为例,目前该行三年期大额存单利率与3年期定期存款利率均为3.2%;光大银行方面,目前三年期大额存款利率与三年期定期存款利率均为2.6%。

光大银行北京某支行一工作人员表示,“现在大额存单和整存整取的利率是一样的,直接整存整取就可以了,而且还可以选择自动转存,不一定非要抢大额存单了。”

银行压降负债成本是造成上述现象的主要原因之一。“以前银行需要多吸收存款,因为大额存单起点金额高,可以吸收存款更多,所以它的利率比普通定期存款利率高。现在银行需要降低负债成本,把偏高的大额存单利率调下来,或者额度很少。还有一种情况是利率倒挂,五年期与三年期定存利率一样,甚至还更低一点。在利率下行周期,存款利率还会下降,银行不希望吸收期限更长的存款。”招联首席研究员董希淼称。

周茂华也表示,存款利率下调有助于缓解银行净息差收窄压力,推展银行进一步让利实体经济空间,助力消费和需求回升。

个人存款大幅增加远超经济增长速度

自2021年存款定价机制改革后,商业银行已经历了多轮存款利率调整。

“2023年以来,整体存款利率下调的次数多、幅度大与近年来我国经济复苏面临的内外环境较为复杂,银行部门经营压力有所增大,同时,也与市场利率持续走低及存款市场供需结构有关。客观看,近年来存款利率下行较快的现象与特殊的宏观经济环境有关,不过,随着经济逐步恢复至趋势水平,利率也会相对稳定下来。”周茂华称。

虽然存款利率进入“降息”通道,但居民存钱热度仍在延续。

2023年居民存款继续大幅上涨。央行数据显示,2023年末居民存款规模已经达到137.9万亿元,相比2022年末增长了16.7万亿元。

与此同时,个人存款大幅增加,远超过经济增长速度。根据南开大学中国式现代化发展研究院发布《中国宏观经济形势分析与预测报告》显示,2023年1-12月个人存款月度同比增长平均为16.70%,达到近十年来的最高水平,特别是这一增速远远超过同期名义GDP和个人可支配收入的增长速度。

南开大学报告认为,这表明居民部门将收入中更大的比例用于几乎没有风险的银行存款,储蓄倾向有所提高,而消费倾向有所降低,承担风险的意愿降低,具有较为明显的规避风险的迹象,对未来的预期收入和市场状况缺乏足够的信心。

而从杠杆率来看,2023年四季度居民部门杠杆率下降了0.6个百分点,从三季度末的64.1%下降至63.5%;全年居民杠杆率共上升了1.3个百分点,四个季度的增幅分别为1.4、0.2、0.3和-0.6个百分点。居民杠杆率已经连续四年稳定在60%至65%的区间。

国家金融与发展实验室(NIFD)在《2023年度宏观杠杆率》中指出,经济增速下滑的同时,居民债务增长也在下滑,使得居民杠杆率基本保持稳定。居民资产负债表的最大特征是“资产负债表修复”,随着收入增长预期的减弱而主动降低负债,并提高资产中的存款占比,降低资产中的风险资产占比。

存款利率合理调整,有助于国内居民储蓄回归常态,一定程度利好消费。

在周茂华看来,一方面,存款利率下调,可以提升银行经营稳健性,为银行进一步合理让利实体经济拓展空间,同时,有助于消费改善,整体利好实体经济发展,有助于信用环境改善;另一方面,存款利率下降,加之市场情绪回暖,可能有望带动理财产品需求,一定程度提振配置需求等。

他预计,LPR后续仍有一定幅度下调,主要是引导金融机构合理降低实体经济综合融资成本,降低消费和投资成本,进一步提振微观主体活力,助力经济加快恢复。

编辑/樊宏伟