公募基金三季报披露进入高峰期。10月25日,“顶流”基金经理、广发基金副总经理刘格菘在管产品公布2023年三季报。

整体来看,截至9月末,刘格菘在管产品总规模为454.25亿元,较6月末的461.01亿元微降6.76亿元,降幅为1.47%。

而从三季度业绩表现来看,刘格菘在管6只产品系数跑输基准。其中,广发小盘成长混合基金A/C份额三季度跌幅均超过9%,同期业绩比较基准收益率为-6.26%;刘格菘和吴远怡共同管理的广发创新升级则在三季度跌了17.14%,同期业绩比较基准收益率为-1.58%。

虽然所有6只在管产品在三季度的业绩均跑输基准,但其中有2只产品在三季度获得了净申购,分别是广发小盘成长混合和广发行业严选三年持有。

增持锦浪科技、国联股份

作为刘格菘管理时间最长的基金,2023年三季度,广发小盘成长混合基金A类基金份额净值增长率为-9.79%,C类基金份额净值增长率为-9.87%,同期业绩比较基准收益率为-6.26%。

虽然业绩依旧未能跑赢基准,但2023年二季度和三季度,广发小盘成长混合基金均呈现净申购态势。

截至三季度末,广发小盘成长混合基金的资产净值为76.01亿元,较二季度末时的82.76缩水6.75亿元,下降幅度为8.16%。

仓位方面,广发小盘成长A在三季度末股票仓位为87.45%,较二季度末的86.41%进一步上升。不过其在三季度并未进行换股,仅仅进行了小幅度的调仓。前十大重仓股占基金净值比为61.60%,与一季报的68.98%相比,前十大重仓股持股集中度略微下降。

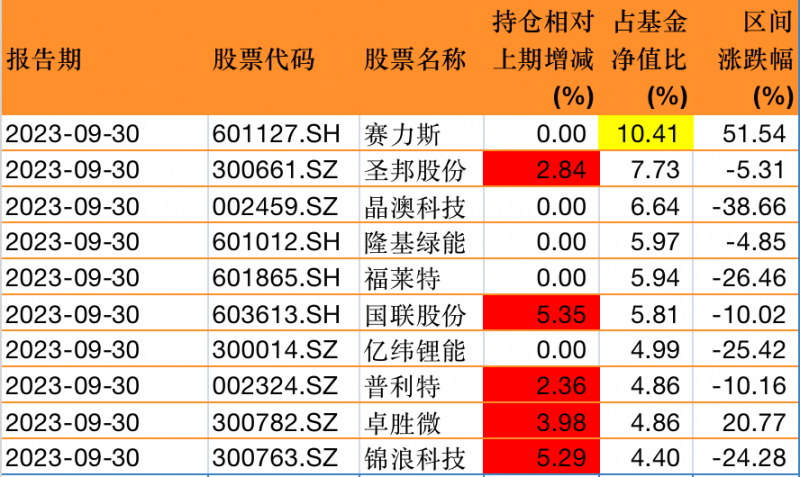

三季报显示,广发小盘成长混合的前十大重仓股依次为赛力斯(601127.SH)、圣邦股份(300661.SZ)、晶澳科技(002459.SZ)、隆基绿能(601012.SH)、福莱特(601865.SH)、国联股份(603613.SH)、亿纬锂能(300014.SZ)、普利特(002324.SZ)、卓胜微(300782.SZ)、锦浪科技(300763.SZ)。

具体来看,刘格菘在三季度小幅度增持圣邦股份、国联股份、普利特、卓胜微与锦浪科技,单季度持仓数量相对上期分别增长了2.84%、5.35%、2.36%、3.98%、5.29%。

此外,与二季度相比,赛力斯、晶澳科技、隆基绿能、福莱特与亿纬锂能这5只个股的持股数量均未发生变化。值得注意的是,赛力斯由原先的第四大重仓股跃升为此次的第一大重仓股,占基金净值比高达10.41%,属于顶格配置;二季度大幅加仓的圣邦股份、晶澳科技则分列第二大、第三大重仓股。

广发小盘成长混合基金三季报前十大重仓股,来源:澎湃新闻记者据Wind数据制作

行业方面,前十大重仓股的所属行业主要集中于信息技术、材料、工业与可选消费板块。其中,信息技术板块的股票只数高达一半,所占基金净值比合计为31.01%。

业绩强劲增长的优势行业估值吸引度已较高

“我们预期,伴随宏观逆周期政策的持续发力,经济基本面将逐步企稳回升,权益市场迎来良好的投资机遇。”刘格菘在三季报中表示。

对于三季度该基金的具体持仓操作,刘格菘表示,在此次报告期内,该基金坚守既有持仓,未做大的结构调整。“我们相信,随着宏观政策逐步落地、经济稳步复苏、资金层面流出趋缓,估值分位与成长增速显著不匹配的状况会逐步改变,市场在经历极端情绪宣泄后终会回归理性。中长期来看,成长型标的的吸引力已经非常显著,我们对持仓标的充满信心。”

刘格菘认为,资产价值的剖析是理解市场的基础,对于标的基本面的研究以及认知主要是提高分子层面的确定度,此项的特点是中短期层面偏离度较小;而分母层面的客观环境的变化,可以理解为短期整体系统方向的主导因素。现阶段的资金成本和对于风险的担忧通过分母层面在资产价值中体现。

刘格菘进一步指出,“一旦我们将持股时间拉长,便能对反复和不反复事件进行更清晰的分辨:一方面,对市场情绪和风险溢价应保持理性,市场情绪即风险补偿的收缩和扩张均为短期事件且可反复;另一方面,公司的运营以及业绩增长是明确的可研究项目,且增长的持续性和运营的清晰性会降低未来的风险及预期的波动。”

因此,刘格菘表示,站在可研究性以及影响长远性的角度,会更倾向于用标的基本面和行业发展层面的研究判断,来作为投资的最重要权重因素。

与此同时,刘格菘表示新能源、汽车、电子等成长行业及公司在业绩增长以及对股东回报的贡献方面都有较好的表现。

“市场担忧的是高景气爆发后的增速回落和后续行业的竞争加剧,将对公司盈利能力带来负面影响。依据高增速的持续性而进行的投资本就是不客观的,公司的价值大多在维持增长的时间长度上,随着市场持股的客观度提升,在客观商业环境变化较大的阶段,业绩维持强劲增长的优势行业估值吸引度已较高。”刘格菘说道。

而从行业内部竞争方面来看,刘格菘认为,制造业在均一化较高的产品竞争中,过去常见到的是降价牺牲毛利率的商业策略,但在有产品科技竞争优势的行业中,产品力比较的权重在逐渐成为主要因素,同时在管理层对成本或一体化的精细运营下,他对于掌握核心竞争力的龙头公司的盈利能力的稳定性持乐观态度。

编辑/樊宏伟