北京时间3月23日(周四)凌晨2时,美联储联邦公开市场委员会(下称FOMC)将公布3月份的利率决议及“点阵图”,在美国通胀仍然高企和近期欧美突然爆发的银行业系统性风险背景下,此次美联储的决议、政策声明措辞的变化,以及更新后的“点阵图”将成为市场关注的焦点。

虽然大多数经济学家预计美联储本周将加息25个基点,但仍有部分人士预计,美联储的政策制定者们应该暂停加息,以支撑金融环境的稳定。市场如此鲜明的分歧也凸显出,美联储政策制定者当前面临的问题已经变得十分复杂。

期货市场首次预计美联储将暂停加息

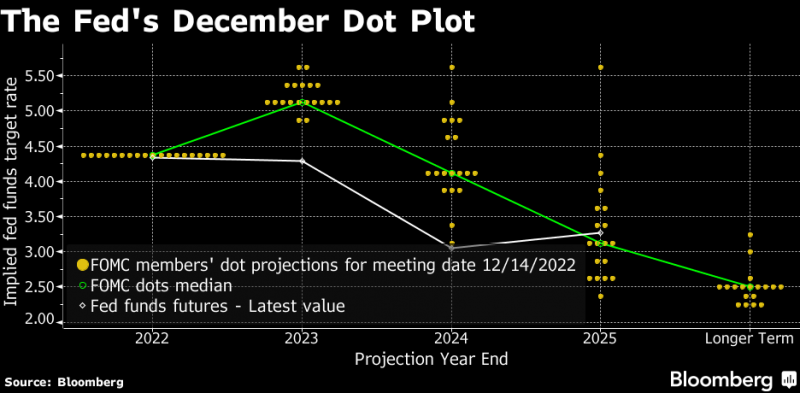

本周FOMC议息会议的另一个重要内容,是政策制定者将自去年12月以来首次发布最新的利率预测,就美联储今年剩余时间的货币政策路径提供关键指引。

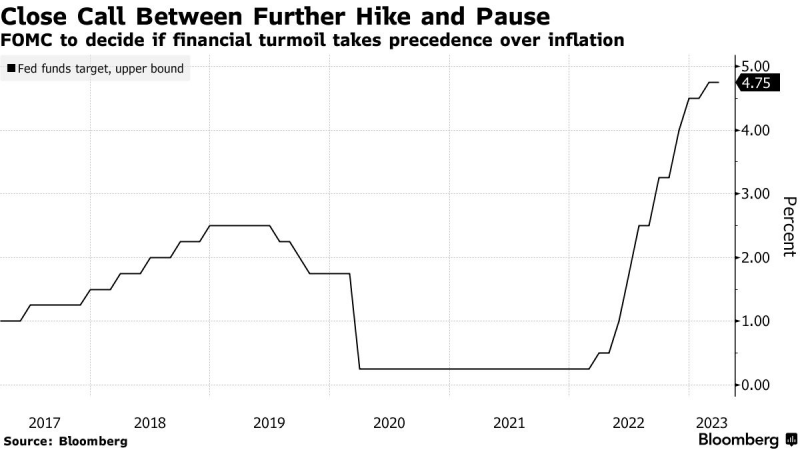

今年2月份的议息会议上,美联储加息25个基点至4.50%~4.75%,为2022年3月开始的加息周期以来的连续第八次加息。这一利率区间也创下2008年全球金融危机以来新高。

去年3月以来,美联储已经连续加息八次(图片来源:彭博社)

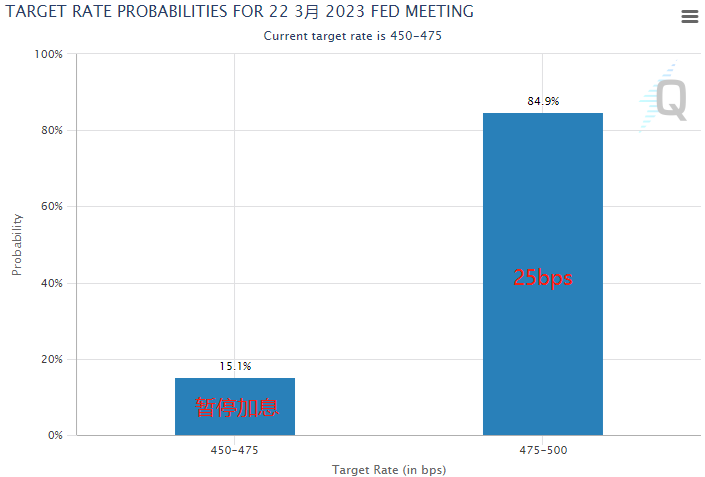

然而,过去两周以来,由于美国三家地区性银行接连倒闭,以及瑞士信贷集团被瑞银收购,市场和经济学家对美联储加息的预期有了大幅降温。芝商所的“美联储观察”工具显示,截至发稿,期货市场认为美联储本周有15.1%的概率暂停加息,另外84.9%的概率为继续加息25个基点。

图片来源:芝商所

《每日经济新闻》记者注意到,这是2022年3月份美联储开启本轮加息周期以来,期货市场首次预计美联储将暂停加息。

彭博社报道中称,这表明,自硅谷银行倒闭创下全球金融危机以来美国最大银行破产案之后,美联储政策制定者面临的问题已经变得十分复杂。许多机构和经济学家现在认为美联储有理由暂停加息,这将让其有时间评估近期的美国地区性银行倒闭造成的损失,以及这些银行出现的信贷紧缩将对美国经济造成多大的压力。

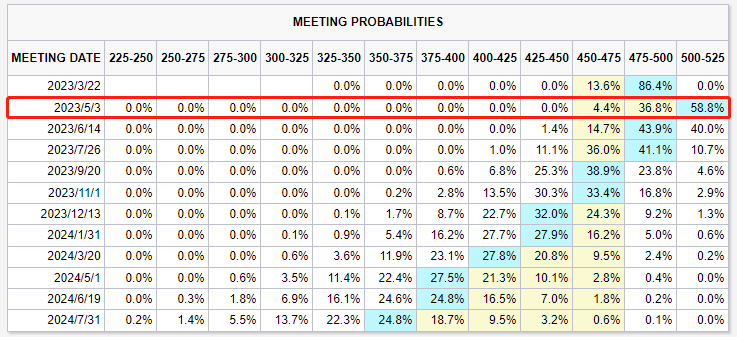

投行人士:结束加息周期可能性不大

市场预期也反映在专业机构的预测中。在彭博社调查的98位经济学家中,有11位预计美联储将在本周宣布暂停加息,而野村证券甚至预计美联储将降息25个基点。此外,在近期银行业系统性风险引发的市场波动前,掉期交易的定价预期美联储的加息周期将持续到今年9月份。然而,目前市场已经预计利率峰值在5月份就将见顶。

图片来源:芝商所

彭博社的报道中还称,本周FOMC的政策声明可能会出现重大变化,该委员会可能会选择放弃“持续加息”的承诺,取而代之的是更温和或者有条件的措辞。

中泰证券首席经济学家、中国首席经济学家论坛副理事长李迅雷在3月21日发布的研报中指出,“我们认为,(本周)结束加息周期的可能不大。综合考虑各经济因素对加息路径的影响,影响加息因素的权重排序目前应该是:风险>通胀>就业。”

李迅雷认为,近期全球金融市场波动较大,小型危机不断出现,但美联储停止加息或降息的可能性不会很大,在不发生扩散性金融危机的情况下,小型危机仅需通过定向投放流动性的数量型工具就可解决,无需动用利率这一价格型工具,英国对养老金爆雷的处理就是先例。

“一般判断3月份加息25个基点。假设这次区域性的、多点促发的银行危机不再蔓延,则美联储或于3月和5月各加息25个基点,随后结束加息进程。但目前金融市场已经出现了剧烈的动荡,美国银行股出现大幅下跌,进一步加大了投资者和储户的恐慌情绪。为了稳定预期,避免恐慌情绪的扩散而诱发金融行业的流动性危机,美联储明智的选择应该是3月份暂缓加息,待金融局势稳定后再作抉择,让加息周期的斜率变得平缓。”李迅雷在研报中写道。

巴克莱首席美国经济学家Marc Giannoni在发给《每日经济新闻》记者的置评邮件中指出,自2月份会议以来公布的经济数据显示出相当强劲的增长势头:支出复苏、劳动力市场异常紧张,美联储压低通胀的进展也令人失望。Giannoni认为,如果没有过去两周全球银行业和金融市场的波动,美联储本周加息50个基点将是合理的;然而,在硅谷银行破产后,最近金融市场的发展表明,进一步加息将加剧金融不稳定和经济活动无序下滑的风险。

“为了平衡通胀和金融市场风险的紧张关系,我们现在认为FOMC将再次加息25个基点,理由是对经济活动下行风险加剧的管理。然而,美联储目前的决议仍不确定,在我们看来,不加息也是一个合理的结果,这取决于会议前的金融和银行业发展。事实上,本周早些时候,我们倾向于认为最有可能的结果是不加息,但在最近政府为第一共和银行和瑞信提供资金的措施后,我们现在看到了(市场)初步的企稳迹象,这两家公司的困境一直是最近市场参与者最关心的问题。市场对欧洲央行上周加息50个基点的决定没有做出负面的反应,这一事实也将给FOMC提供了一定程度的安慰。”Giannoni补充道。

与巴克莱不同,高盛的经济学家则研究了美联储在过去几次金融危机中是如何应对的。

该行经济学家Manuel Abecasis和Tim Krupa近日在一份研报中写道:“历史表明,FOMC倾向于避免在金融压力时期收紧货币政策,而是倾向于等到问题的严重程度变得清晰时再采取行动,除非其有信心其他政策工具能够成功遏制金融稳定风险。”

图片来源:每经制图

2023年最高利率取决于未来几周的市场波动趋势

3月初,美联储主席鲍威尔曾表示,FOMC可能会将利率提高到高于此前预期的水平,这表明最终的“点阵图”可能会高于美联储官员们对2023年年底5.1%的利率中值预期。彭博社报道中称,在近期欧美市场的银行业系统性风险之后,如果这种情况持续下去,将意味着加息的必要性将降低。

美联储去年12月发布的“点阵图”(图片来源:彭博社)

“我们预计,本周更新后的‘点阵图’的重点将显示,2023年的利率将在5.00%~5.25%的目标区间见顶,与去年12月时公布的‘点阵图’相同。这一区间可能取决于未来几周金融市场的波动趋稳的预期。我们预计在5月的FOMC会议上需要再次加息25个基点,以让通胀回到2%的目标区间。”Giannoni在给记者的邮件中写道。

纽约梅隆银行美国宏观业务主管Sonia Meskin表示,“目前的困难不仅在于金融市场的事态,还在于银行可能因此在多大程度上减少信贷的发放。”

阿波罗全球管理公司首席经济学家Torsten Slok估计,这场银行业系统性风险后美联储实施的一系列救市措施,相当于是加息了1.5%。

编辑/樊宏伟