基于让利投资者、提升投资者关注度和产品竞争力的考虑,近一年累计有12只一级债基降低管理费,降费力度最大的直降50个BP。

多位业内人士对此表示,债券型基金降低管理费有利于降低投资者持有成本,优化持基体验,增强投资者的获得感,更有利于形成投资者利益与资产规模的良性循环。而基于投资范围、投资策略的不同,并参考海外市场的情况,我国部分债券型基金还有进一步降低管理费的空间。

提升产品吸引力 近一年12只一级债基降费

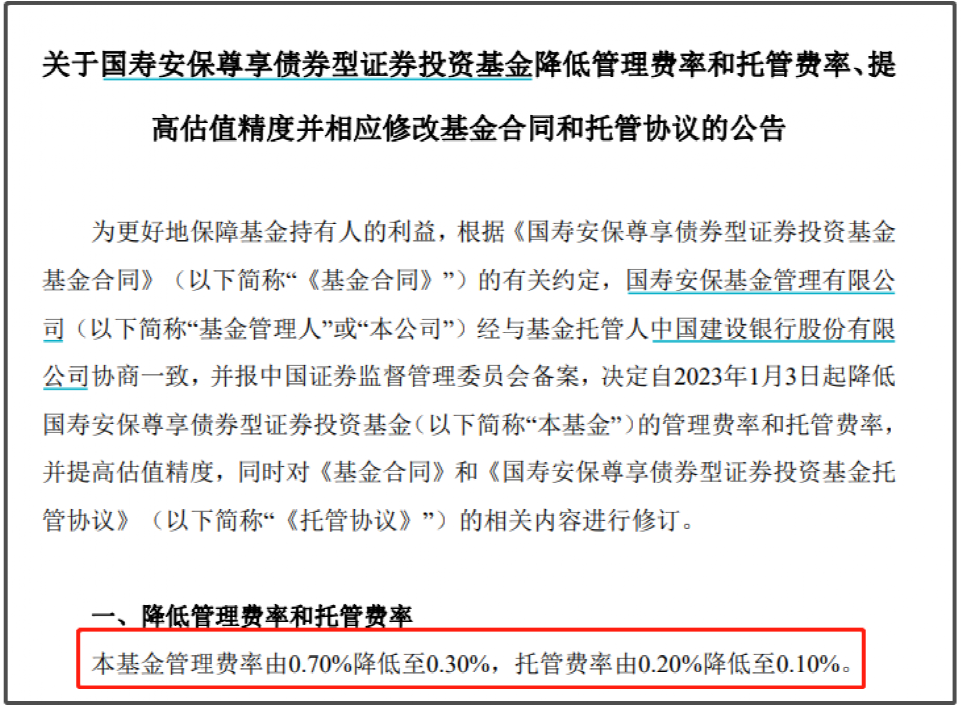

近日,国寿安保基金发布公告称,为更好地保障基金持有人的利益,根据基金合同的有关约定,国寿安保基金经与基金托管人协商一致,并报中国证监会备案,决定自2023年1月3日起降低国寿安保尊享债券型基金的管理费率和托管费率,并提高估值精度,同时对《基金合同》和《托管协议》的相关内容进行修订。

根据公告,该只基金管理费率由0.7%降低至0.3%,托管费率由0.2%降低至0.1%。

算上国寿安保尊享,2022年至今近一年累计有12只一级债基(份额合并计算)降低管理费,嘉实增强信用降费幅度最大,从0.8%年管理费率降低到0.3%,降低了50个BP,泰信鑫益、江信添福、建信信用增强等多只基金降低管理费也达到40个BP。

部分业内人士对此表示,近一年一级债基降低管理费,原因主要有以下几个方面:一是因为监管层有降费让利的监管导向;二是因为去年债基业绩不佳,降费有利于让利投资者;三是部分债基的机构投资者占比较高,话语权也较强,有较大的议价能力;四是部分债基规模较小,降费让利有利于做好市场营销工作。

一位公募投研人士向记者表示,他所在公募降费的一级债基成立于2014年前后早期阶段,当时行业产品费率都比较高,随着目前同类新产品费率的下降,虽然产品收益依旧不错,但通过降费可以进一步提升产品收益率和市场竞争力,对提升产品吸引力有积极作用。

沪上一位公募基金经理也表示,考虑到部分一级债券基金成立时间较早,当时一级债券基金还可以参与新股申购,2013年起一级债基不能再参与新股申购了,那么此前约定的费率就相对较高,可能会考虑降低费率。

北京一位大型公募机构也认为,在大资管时代各类机构同台竞技,公募基金如今也进入“万基时代”,在行业同质化竞争日益激烈的背景下,基金产品降费让利、让利于民是行业迈向高质量发展的必然趋势,也是基金行业不断发展壮大后让利投资者的举措。同时,降费也是竞争使然,有利于提升投资者的关注度和基金产品的综合竞争力。

Wind数据显示,在2022年度,349只一级债基的平均收益率为0.99%。但部分业内人士认为,虽然降费有利于让利投资者,但业绩欠佳往往不是降低费率的主要原因。

上述北京大型公募机构表示,2022年市场整体赚钱效应欠佳,公募基金随之降低费率可能有市场客观因素的驱动,但更多还是行业高质量发展使然。在该机构看来,降低费率某种程度上是为了降低持基成本,变相提升投资收益,提高投资获得感,这有利于形成投资者与产品的正向循环。不过前提还是要能为投资者创造超额回报。

沪上一位公募基金经理也认为,一般来讲基金不会因为某个阶段或年度的业绩欠佳而降低管理费。降费的主要原因,一是基金公司希望在较长时间维度中通过降低费率提高基金业绩,让利于投资者;二是基金费率相较同类基金偏高,降低费率以提升营销竞争力。

“降费有助于提高基金净值增长率,对于债券基金影响尤为明显,此举有助于提升对投资者的吸引力。”该公募基金经理称。

形成差异化费率结构 部分债基有进一步降费空间

Wind数据显示,截至2023年1月7日,全市场383只一级债基平均管理费为0.45%,二级债基为0.6%,同期中长期纯债为0.3%,可转债为0.79%。债券型基金形成了差异化的管理费结构。

针对上述管理费结构,上述沪上公募基金经理表示,债券基金差异化的费率结构主要是因为投资范围不同,一般而言风险和收益弹性越高,费率越高。比如,纯债基金主要投资债券资产,不参与股票及可转债投资,费率一般最低;一级债基除了投资债券,还可以投资可转债,但不能直接投资股票,费率稍高;二级债基可以投资债券、可转债、在二级市场买卖股票,费率也相对更高;可转债基金有更高比例的资产可投资于带有权益性质的可转债,也可投资于股票,因此平均费率最高。

上述北京大型公募机构也表示,债基管理费结构分化的背后,实际上跟风险收益偏好、以及人力投入等都有关系。按管理费由高到低,依次为可转债基金、二级债基、一级债基、纯债基金。这个顺序跟风险高低顺序一致,也跟操作难度系数相一致。可转债基金兼具债性和股性双重属性;二级债基则是固收打底,权益适当增强,这两类跟权益市场关联度较高,因此费率相对较高。

因此,上述沪上公募基金经理认为,根据实际投资范围和策略的不同,部分债券基金有进一步降低管理费的空间。

“例如部分基金虽然属于一级债基或二级债基,根据基金合同规定可以投资于股票或可转债,但当前实际采取的投资策略类似纯债基金,那么就存在一定的降费空间。部分基金也可能因为提升营销竞争力需要而降低费率。”该基金经理称。

上述北京大型公募机构也表示,从海外成熟市场经验看,基金降低费率是大势所趋。根据美国投资公司协会发布的报告,2000年以来,美国市场各类共同基金的费率持续下降。

该公募机构认为,基金降低管理费降低了投资成本,有助于提升竞争力,更有利于增强投资者的获得感。但基金运作也涉及各种成本,盲目开战“价格战”也大可不必,关键还是要以投资者利益为本,争取将产品业绩做好才是根本。

编辑/范辉