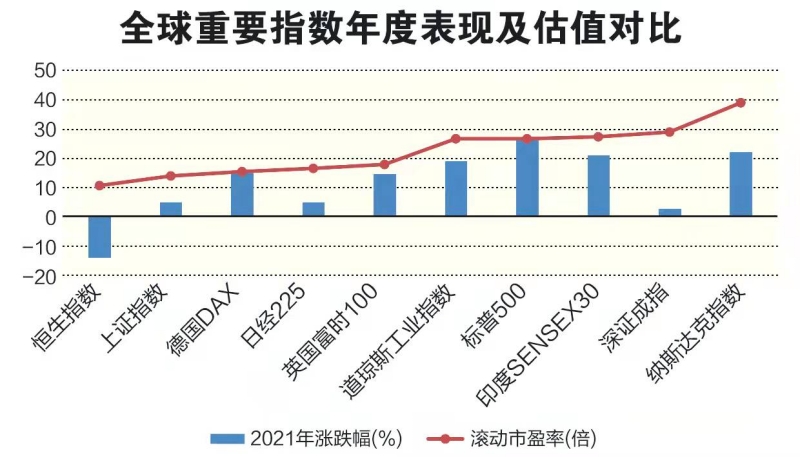

放眼2021年全球资本市场,标普500、纳斯达克指数年度涨幅均超过20%。A股市场波澜不惊,上证指数年度涨幅不到5%。

指数平淡并不意味着A股市场赚钱效应差。数据宝统计,2021年四成以上行业年度涨幅均超10%,煤炭、化工等周期性行业涨幅超35%;剔除新股,翻倍股数量超过2020年,多达323只。

估值方面,上证指数最新滚动市盈率不到15倍,对比海外市场,这一估值水平相对较低,投资价值显现。

国际化进程加速

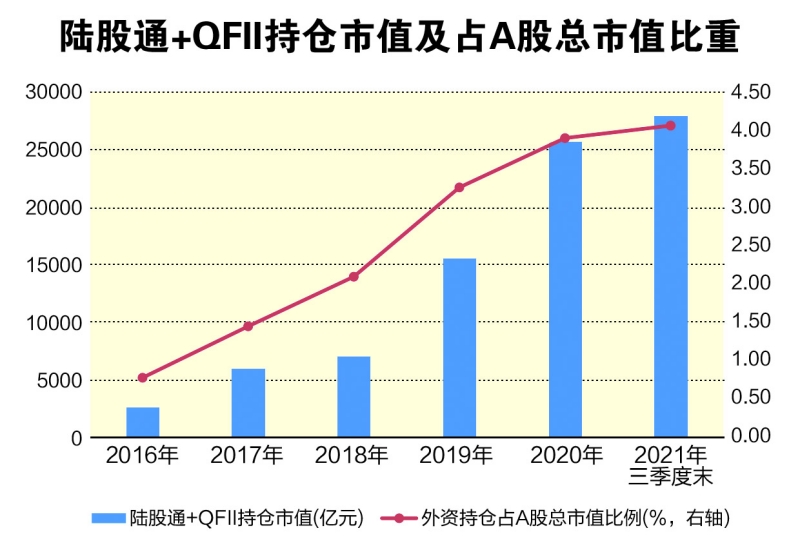

QFII、互联互通、沪伦通等外资投资渠道陆续开启,A股先后纳入MSCI、富时罗素等重要国际指数以来,A股国际化进程进一步加速。

数据宝统计,截至2021年三季末,以QFII和陆股通渠道进入A股市场的境外投资者合计持有境内股票资产总市值接近3万亿元,较2020年末增长14.19%。外资持仓市值占A股总市值的比重为4.06%,超过险资和私募基金,较2020年末增长了0.35个百分点。

从外资构成来看,北上资金最新持仓市值已超过2.7万亿元,连续15个月呈净流入状态,2021年净流入金额再创历史新高,超过4300亿元。QFII持仓市值高达2814.08亿元,较2020年末增加8.15%。

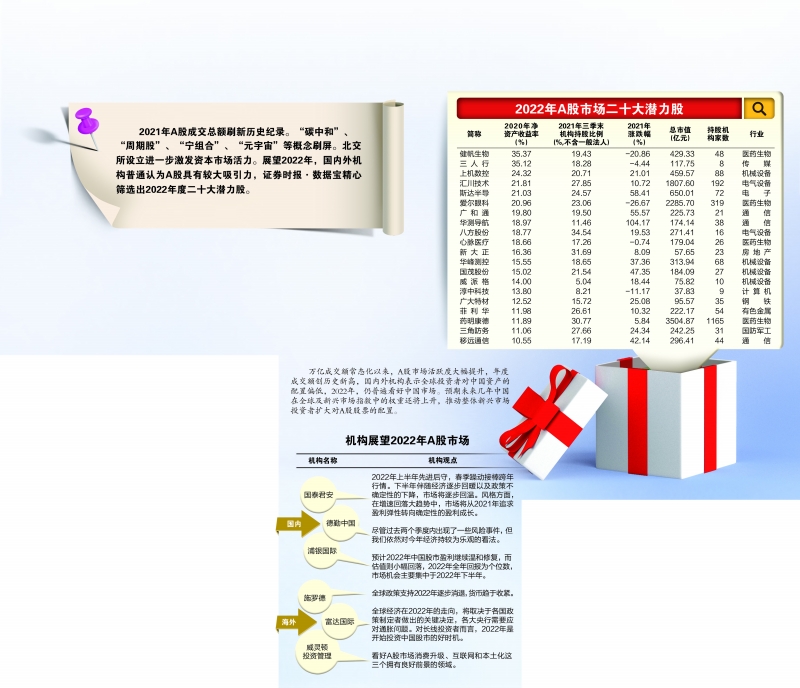

2022年二十大潜力股出炉

数据宝综合上述投资逻辑、机构评级、机构预测、财务指标、政策动向等多维度指标综合排序,统计标准包括但不局限于以下方面:个股属于细分领域龙头,且所处国家战略倾向的优质赛道,估值处于业内相对低位;2018年至2020年净资产收益率、2019年至2020年现金分红比例、机构一致预测2021年至2023年归母净利润增幅、“买入”评级推荐机构家数、以及反向指标商誉占总资产比重等量化指标。

经过综合排序,2022年二十大潜力股出炉,分布于11个行业,市值多在500亿元以下,机械设备、通信、电气设备行业入选股扎堆。市场表现方面,二十大潜力股2021年平均涨幅在20%以上,跑赢同期上证指数15个百分点以上。个股方面,有六成2021年涨幅超过10%,华测导航、斯达半导相对领先,2只个股2021年涨幅均超过55%。

二十大潜力股归属细分赛道优质龙头,抗跌性强,最新价较2020年以来最高价平均回撤不到30%,5只个股回撤不到15%,包括移远通信、菲利华等。

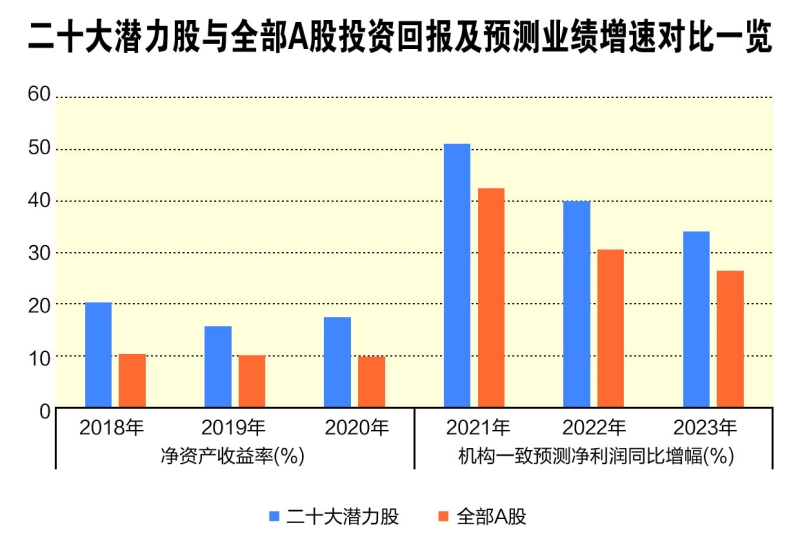

投资回报近两倍于A股整体水平

聚焦高质量发展,追求稳健增长,二十大潜力股不俗的表现与它们稳定的投资回报、持续高增长的业绩有一定关系。

2018年至2020年,潜力股净资产收益率(中位数)均超越A股整体水平。疫情影响之下的2020年,二十大潜力股净资产收益率中位数17.5%,近两倍于A股整体水平(低于10%)。潜力股中,健帆生物、上机数控等6只个股2020年净资产收益率超过20%。

潜力股未来业绩有望增长。机构一致预测2021年至2023年,二十大潜力股净利润增幅中位数均超过30%,超过全部A股近10个百分点,其中2021年净利润增幅中位数超过50%,华峰测控、三角防务等个股净利润或翻倍。

6股连续3年现金分红比例超30%

二十大潜力股2018年至2020年累计分红派现89亿,药明康德、爱尔眼科、汇川技术及健帆生物等4只个股过去3年累计分红均超过10亿元,其中药明康德超过21亿元。

从现金分红比例来看,二十大潜力股2018年至2020年的平均分红比例均超过35%。6只个股连续3年现金分红比例超过30%,其中,健帆生物股东回报意识最强,连续3年超过60%;八方股份、三人行、广大特材等个股2020年现金分红比例超过45%。

9股机构关注度高

券商机构最新评级中,二十大潜力股的评级以“买入”、“增持”为主,去年以来共获得4023家机构调研,汇川技术、华峰测控调研机构均超过1000家。15只个股获得5家以上机构“买入”评级,其中,药明康德、汇川技术、爱尔眼科等9只个股获10家以上机构扎堆“买入”评级。

从机构推荐理由来看,业绩超预期是最普遍的推荐逻辑,如药明康德、爱尔眼科等优质龙头。汇川技术、斯达半导等个股受益于行业景气度的提升,移远通信、健帆生物等个股则拥有领先市场的强势产品,市占率领先同行。

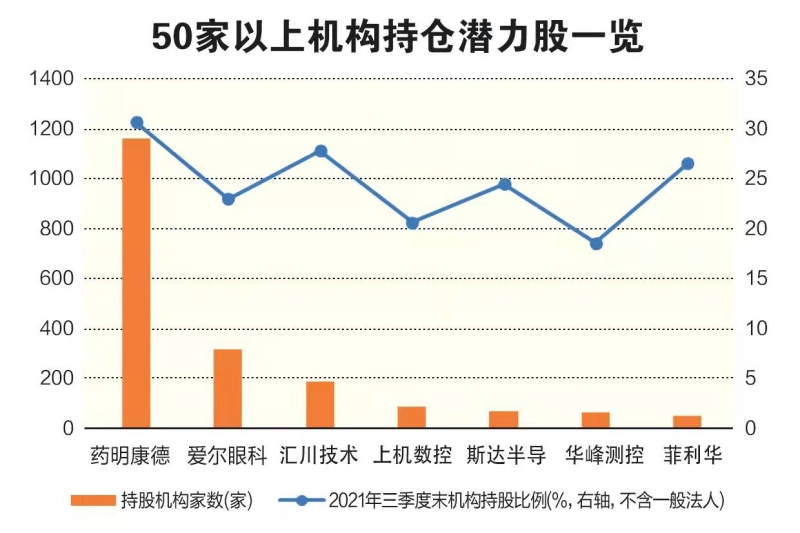

在不俗业绩支撑下,二十大潜力股备受社保、QFII、券商、基金等机构资金青睐。2021年三季报显示,二十大潜力股共获2300家左右的机构持股,爱尔眼科等7只个股获得50家以上机构持股,斯达半导、爱尔眼科获2家以上QFII持股。

从机构持股比例来看(不含一般法人),机构持有二十大潜力股比例平均为21%,控盘比例较高;其中,新大正、药明康德等机构控盘比例超过三成,汇川技术等7只个股超两成。

(本版专题数据由证券时报中心数据库提供。)

来源/证券时报

编辑/樊宏伟