1元起购、低风险等级、封闭式产品期限5年,首批养老理财正式揭面。

12月3日,银行业理财登记托管中心官宣,工银理财、建信理财、招银理财和光大理财四家机构首批养老理财产品已完成产品申报,投资者可在中国理财网上查询到产品相关信息,四只产品将于12月6日(下周一)正式开售。

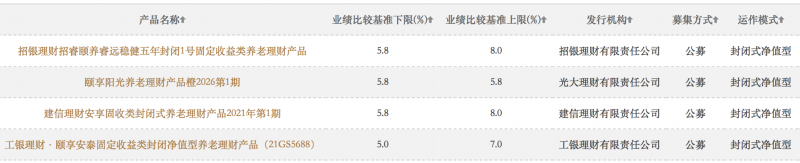

对比产品信息来看,四款产品介绍页面均有“养老”标识,期限均为5年,风险等级为二级或三级,产品业绩比较基准下限一只为5%,其余三只为5.8%。目前,这四款养老理财产品销售对象为持试点地区当地身份证的符合条件的个人投资者,且单一个人投资者购买的全部养老理财产品合计金额不超过300万元人民币。

招联金融首席研究员董希淼在接受第一财经采访时称,养老理财产品有助于满足公众对养老金融产品的巨大需求,推动完善第三支柱养老保险,具有积极意义。下一步应加快完善相关机制安排,进一步扩大试点,不断创新养老金融产品和服务。

4款产品有何亮点?

2个多月前,养老理财试点拉开序幕。9月15日起,工银理财在武汉市和成都市,建信理财和招银理财在深圳市,光大理财在青岛市开展养老理财产品试点,试点期限暂定一年。

在业内看来,此次养老理财试点是金融监管部门深化金融供给侧结构性改革、推动共同富裕的重要举措之一。银行理财公司可以从更加贴近投资者的角度设计产品,发挥银行理财多资产、多策略的优势,真正地将投资者的生命周期和长期养老需求相匹配,是进行养老金融产品试点的“不二人选”。

第一财经记者注意到,首批养老理财产品定位长期、稳健、普惠,四只养老理财产品期限相对较长,封闭式产品期限为5年,面向大众开放,1元起投、1元递增,以期惠及更多的投资者。

对比而言,从风险等级来看,工银理财为三级(中),其余三家则为二级(中低)风险。

从募集期限来看,4家产品均从12月6日正式开售,光大理财产品募集期限最短,结束日期分别为:招银理财(12月20日)、工银理财(12月21日)、建信理财(12月15日)、光大理财(12月14日)。

从业绩比较基准来看,除工银理财披露的产品基准下限是5%,另外三只产品基准下限均为5.8%;此外,招银理财、建信理财推出产品的业绩比较基准上线为8%,工银理财、光大理财分别为7%、5.8%。

据记者了解,产品封闭期为5年,是为了鼓励投资者从年轻时就开始进行养老规划,提前积累,并调动广大投资者对中长期限的预防性投资需求,通过中长期的策略安排,帮助投资者共同分享中国经济发展的成果。

光大理财表示,养老理财针对的不仅是老年人客群,养老规划越早越好,投资者可靠养老理财产品获得稳健的长期可持续投资收益,保障退休后生活的质量。

值得注意的是,考虑到养老理财产品封闭期较长,部分理财子公司还在流动性上采取了特殊安排。比如,此次招银理财发售的产品为5年封闭运作,为了满足投资者日常养老资金需求,一方面增设分红安排,产品成立满半年后可按季度分红;另一方面,针对投资者罹患重疾等特殊情形,设置了提前赎回安排。

董希淼建议,下一步,还应针对养老理财产品特点,健全未到期理财产品转让机制,建立理财产品转让市场,通过市场化转让等方式,满足部分投资者流动性管理需求。

安全性如何保障?

按照《关于开展养老理财产品试点的通知》,试点理财公司应当结合试点地区情况,稳妥有序开展试点,健全养老理财产品风险管理机制,实施非母行第三方独立托管,引导形成长期稳定资金,探索跨周期投资模式,积极投向符合国家战略和产业政策的领域,更好支持经济社会长期投融资需求。

除了突出养老理财长期性的特点,首批产品均搭建了更为健全的风险保障机制。

比如,建信理财“安享”系列产品建立了风险准备金、平滑基金、减值准备“三合一”的保障机制,按照产品管理费收入的20%比例计提风险准备金并进行单独管理,将超额收益部分按照一定比例纳入平滑基金,专项用于合理平滑养老理财产品收益,充分计提减值准备和风险资本,多重风控保障,力求更稳健的投资收益。

银行理财登记中心称,养老理财产品设计以安全策略为主,产品主要投向为固定收益类资产,并引入了目标日期策略、平滑基金、风险准备金、减值准备等方式,进一步增强产品风险抵御能力。同时,养老理财产品采用非母行第三方独立托管、净值化定期信息披露、全国银行业理财信息登记系统统一信息登记等方式,更好地发挥多方机构的监督职能、充分透明披露产品风险和收益情况,为投资者提供相对稳健的投资选择。

与其他理财相比有何不同?

人口老龄化已经成为一项全球需要面对的课题,极具挑战。作为人口大国的中国,养老服务供给与需求矛盾较为突出,亟需健全多层次社会保障体系,在基本养老保险及企业年金、职业年金之外,大力发展第三支柱养老保险。

实际上,在首批养老理财产品试点前,部分银行和理财子公司曾推出过养老理财产品,但绝大多数并不具备真正养老功能。

“一些金融机构尝试推出一些冠以‘养老’字样的金融产品,主要是一些短期的理财产品和投资工具,并不符合养老理财稳健、长期等要求。”董希淼称。

董希淼认为,开展养老理财产品试点,推动理财公司“良币驱逐劣币”,有助于缓解目前我国养老保险体系第一支柱独木难支、第二支柱覆盖不足等问题;同时,增加养老金融产品多元、灵活的供给;并引导投资者形成健康可持续的养老理财理念,根据自身实际将手中的长期资金转化为养老金融产品。

光大理财认为,本次的养老理财试点是在资管新规框架下发展多层次、多支柱养老保险体系的一次尝试,打破“刚性兑付”、推进净值化转型仍是开展试点的题中之义。

与其他金融机构相比,理财子公司参与养老金投资具有先天优势。

在董希淼看来,首先,理财子公司母银行服务广大的个人客群,能够极大拓宽养老产品的覆盖面;其次,银行及理财子公司团队具备宏观经济研判与大类资产配置能力,以及在债券和非标投资上的长期经验和风控能力,甄选与整合各方机构资源的能力,将为养老产品带来长期稳健的收益。

他建议,下一步,金融监管部门应及时总结养老理财产品试点经验,适时推广到更多的地区和理财公司,充分发挥养老理财产品在满足公众养老需求、健全第三支持养老保险等方面的积极作用。“我国是一个储蓄大国,储蓄率较高,下一步还可以开展养老储蓄试点,契合公众储蓄习惯创新产品和服务,进一步丰富养老金融产品供给,与养老理财产品等形成补充。”

来源/第一财经

编辑/樊宏伟