尽管近两年监管部门对消费金融公司(以下简称“消金公司”)的监管趋严,但却难掩消金公司上市的冲动。3月19日晚间,招商银行发布的《第十一届董事会第二十二次会议决议公告》(下称“公告”)显示,董事会审议通过了《关于招联IPO及收购招商永隆所持招联股权的议案》。启动招联消费金融有限公司(下称“招联金融”)上市研究工作,具体上市方案成熟后再行提交董事会审议。

截至目前,国内尚没有一家消金公司完成IPO计划。早前,2019年11月,捷信消费金融公司冲刺港股后撤回上市计划,去年9月马上消费金融公司则获得重庆银保监局原则上同意批准发行A股股票。未来,消金公司谁将第一个“撞线”成为消金第一股,仍尚未可知。

去年10月,银保监会曾对招联金融侵害消费者合法权益行为予以通报。此番招联金融筹划上市能否获得消费者认可,有待市场检验。

避免同业竞争?

上述公告显示,招商银行还将收购招商永隆银行所持的招联金融25.85%股权。此外,授权招商银行管理层根据监管机构批复意见和招商银行董事会决议办理本次股权收购相关事宜,并同意根据实际情况转授权相关人士具体经办上述事宜。

招联金融于2015年在深圳成立,是经中国银保监会批准、由招商银行与中国联通共同发起组建,初始注册资本为20亿元,经过增资后目前注册资本为38.6896亿元。

从股权结构上看,招联金融目前股东有三名,分别为中国联通、招商永隆和招商银行,持股比例分别为50%、25.85%和24.15%。在收购完成后,招商银行(以下简称“招行”)将持有招联50%股权,集团持有招联的股权仍维持在50%不变。

招联金融股东情况 来源:招联金融关于信息披露的公告

永隆银行创办于1933年,是一家在香港注册成立的持牌银行。2009年1月15日,招行完成对其的股权收购,永隆银行也成为招行的全资子公司。2018年9月,其更名为招商永隆银行。

为何招行要从永隆手中收购招联金融的股权?对此,招联金融相关人士回应称,目前公司正在就上市计划进行筹划,并根据实际情况开展上市相关工作,具体情况可参见后续相关公告文件。

银行业资深分析人士王剑辉对中新经纬客户端分析称,招行此举或是为了从股权结构、同业竞争等角度清除上市障碍。

“如果招商永隆和招行同时持有招联金融的股权,可能就形成了同业竞争,也不符合市场预期和投资者需要。通过收购可以将股权关系理顺,避免可能出现的一个集团内的同业竞争。”王剑辉说。

他进一步指出,此举还有助于理清股权结构,收购完成后,招联金融的股权结构将更加清晰,减少公司治理方面的潜在问题。

财务数据不一致

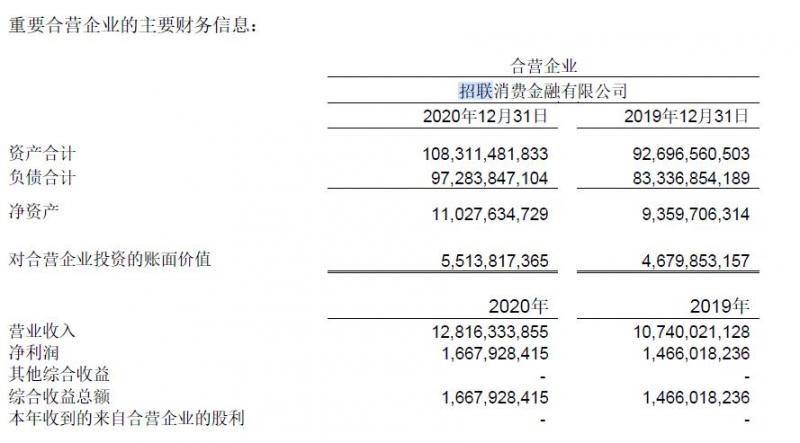

随着中国联通和招商银行两家2020年年报相继出炉,招联金融去年的业绩也初步揭晓,但两家公司公布的数据略微不同。

据招商银行年报,截至2020年末,招联金融总资产1088.81亿元,净资产110.23亿元,实现净利润16.63亿元。而中国联通年报显示,招联金融2020年总资产1083.11亿元,营业收入为128.16亿元,净利润16.68亿元。二者相比,总资产相差5.7亿元,净利润相差0.05亿元。

招联金融财务数据 来源:中国联通2020年年报

对此,上述招联金融人士回复中新经纬客户端称,关于招联净利润、总资产、净资产等数据在招行和联通财报中不一致,主要是因为公司存在资产负债表日后调整事项,股东单位使用不同时点的财务数据的缘故。

据了解,截至目前,持牌消费金融公司获批开业的已有28家,其中大部分还未披露2020年财务数据。以2019年末总资产计算,捷信消金以1045亿元排名第一,其次为招联消金的927亿元,第三名为马上消金548亿元。

而到了2020年6月末,捷信消金总资产为877.82亿元,较2019年末的1045亿元缩水16.02%,同时期招联消费金融的总资产为920.76亿元,已超过捷信。尽管股东披露的2020年财务数据略有不同,但可以确定的是,招联金融总资产规模已超千亿元。

营收和净利润方面,2018年-2020年,招联金融分别实现营收69.56亿元、107.40亿元、128.16亿元,同期分别实现净利润12.53亿元、14.66亿元和16.68亿元。从数据中不难发现,近年来招联金融的营收增速出现放缓,分别为67.09%、54.40%和19.30%。

不良率曾三年翻倍

在王剑辉看来,拟上市消费金融公司数量的增加,也显示出金融机构服务多元化、细分化的行业发展趋势。“各个机构也希望借助单独上市来加速业务发展,尽管业务经验并不充分,但市场认为消费金融是未来金融服务的蓝海,面对的消费群体众多,发展空间较大,也希望通过上市能使公司进入发展的快车道。”王剑辉说。

不过,也有业内人士表示,去年以来监管频频出手整顿消费金融行业乱象,消费金融行业的规范问题也不容忽视。2020年10月,银保监会消费者权益保护局发布《关于招联消费金融公司侵害消费者合法权益的通报》,针对招联金融存在的夸大及误导宣传、未向客户提供实质性服务而不当收取费用、对合作商管控不力、催收管理不到位的四大侵害消费者合法权益的行为进行了通报。

通报显示,招联消费金融公司在相关宣传页面、营销话术中,未明确说明展示利率为日利率、月利率还是年利率,“超低利率”“0门槛申请”“全民都可借”“随借随还”“想还款可以提前还款”等宣传内容与实际情况不符,存在夸大、误导情况。

目前,在招联金融APP页面已无上述宣传语。贷款利率方面,则已实际审批为准。中新经纬记者尝试申请额度后显示,借1000元1天利息只要0.495元,但在点开后发现,实际年化利率为LPR+14.2175%,即18.0675%。

去年8月,最高法发布新修订的《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》,将民间借贷利率司法保护上限设定为LPR的4倍,以最新一年期LPR报价计算即年化15.4%。

易观金融行业分析师张凯此前在接受中新经纬记者采访时认为,尽管持牌金融机构不适用新规,考虑到民间借贷的利率被调低,为了保证自身业务的竞争力,消金公司等持牌金融机构的借款利率未来可能也将进行调整。

一位不愿具名的行业分析师表示,消金公司应对民间借贷新规的冲击可以通过两种方式,一是缩小贷款规模,下调个人借贷额度;二是客群信用上移,也就是减少对信用较差客户的借贷,但这势必会面对与银行等金融机构的正面竞争。

需要注意的是,在信贷业务规模扩张的同时,招联金融资产质量承压。在《招联金融有限公司2020年第三期金融债券发行公告》中提到,2016年-2019年6月,不良贷款率分别为0.82%、1.24%、1.93%和2.08%,三年翻倍并且呈上升趋势。此外,贷款逾期方面,逾期贷款余额分别为3.41亿元、16.9亿元、32.77亿元和34.04亿元。

中诚信在2020年3月发布的《招联消费金融有限公司2020年第三期金融债券信用评级报告》指出,由于逾期贷款在经济走弱时较易转化为不良资产,可能会对招联消金的资产质量产生影响,因此“需保持关注”。

(中新经纬APP)

编辑/樊宏伟