根据最新披露的基金三季报,今年三季度,中央汇金大举增持多只宽基ETF,仅4只沪深300ETF和华夏上证50ETF,就耗资高达3000亿元。

870亿元申购华泰柏瑞沪深300ETF

根据华泰柏瑞沪深300ETF、易方达沪深300ETF、华夏沪深300ETF、嘉实沪深300ETF披露的2024年三季报,今年三季度,中央汇金资产管理有限责任公司大手笔申购上述ETF,总耗资额或高达2600亿元。

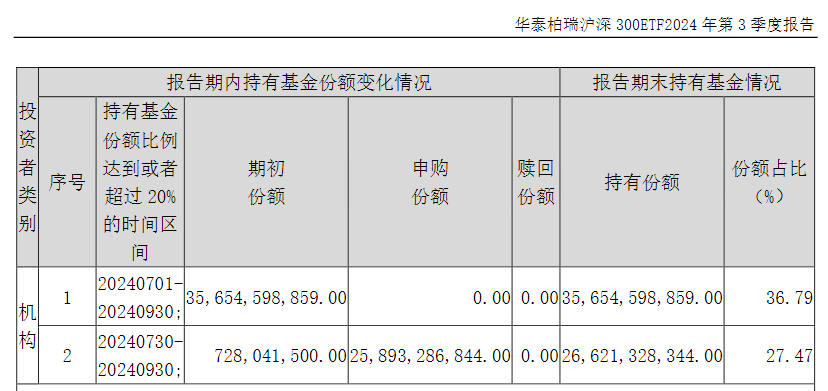

以华泰柏瑞沪深300ETF为例,该ETF季报显示,今年三季度,中央汇金资产管理有限责任公司申购该ETF高达259亿份,截至今年三季度末,中央汇金资产管理有限责任公司持有该ETF为266亿份。

从上图可以看出,今年7月30日至9月30日,“机构2”申购了258.9亿份该ETF。

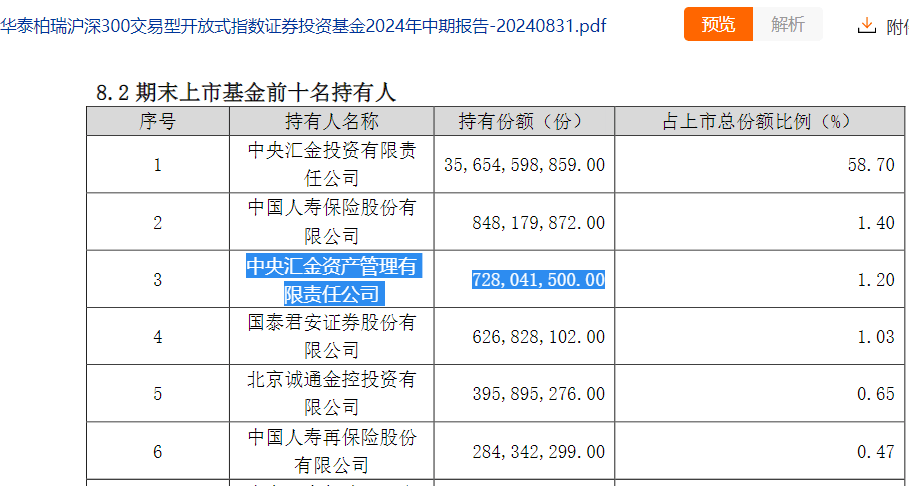

通过该ETF的2024年中期报告,可以证明上述“机构2”为中央汇金资产管理有限责任公司,因为持有该ETF的份额完全一致,均为7.28亿份。

根据华泰柏瑞沪深300ETF的行情走势,结合中央汇金的增持区间,可以看出该ETF净值从7月底的3.5元一路下行,但在9月底净值涨至4.23元。

考虑到中央汇金的定位,不大会在市场急涨之后依然买入,可以看出中央汇金的大致买入价格为3.6元左右,如此算下来,中央汇金三季度申购该ETF,耗资约为870亿元。

总耗资高达3000亿元

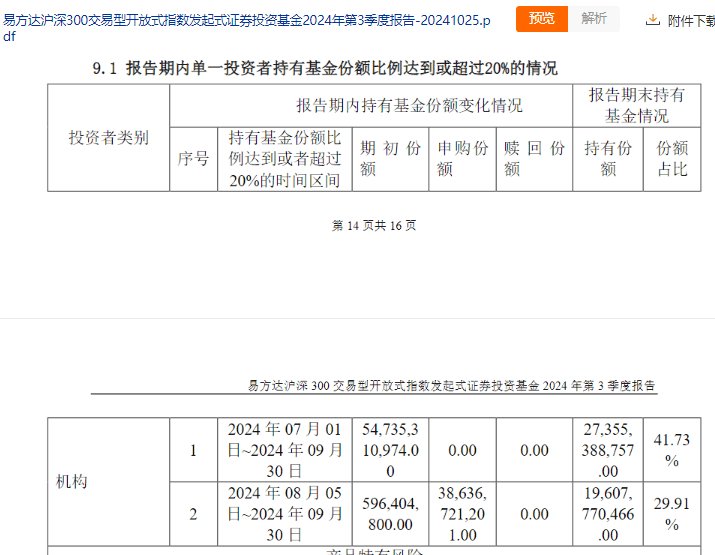

依靠低费率的优势,易方达沪深300ETF被中央汇金增持最多。

根据易方达沪深300ETF三季度,今年三季度,中央汇金资产管理有限责任公司申购该ETF386亿份。

根据该ETF的走势,可以大致推断出,中央汇金申购该ETF,耗资或高达1230亿元。

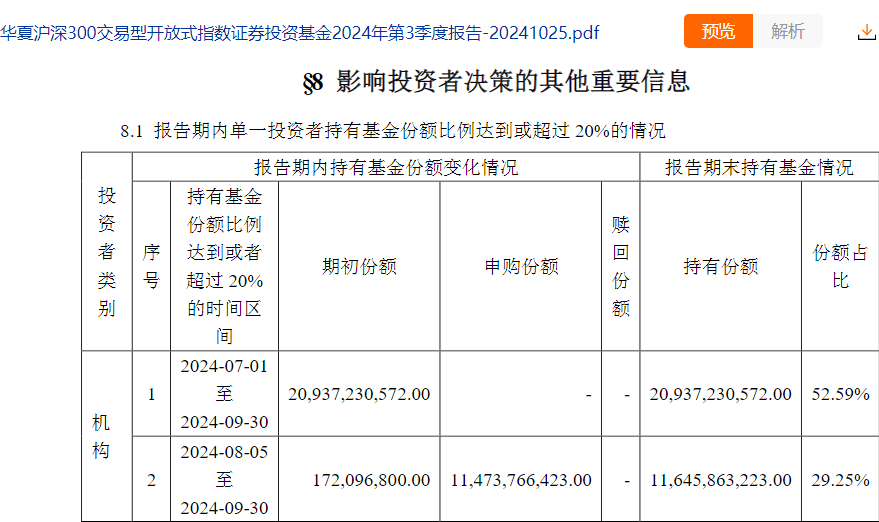

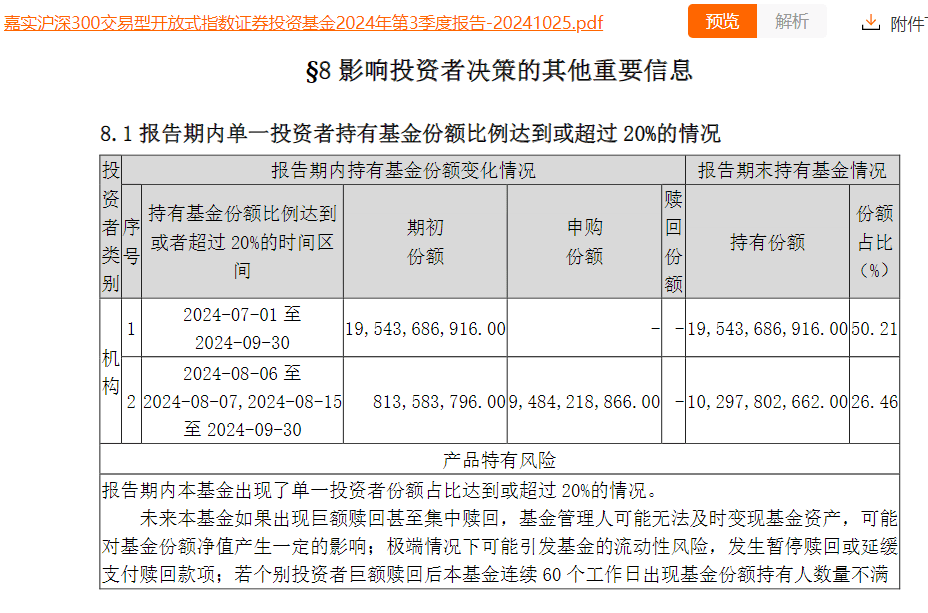

同样的大手笔申购还发生在华夏沪深300ETF和嘉实沪深300ETF上。

基金三季报显示,中央汇金资产管理有限公司三季度申购114.74亿份华夏沪深300ETF、94.84亿份嘉实沪深300ETF。

根据上述两只ETF的走势,可以大致推断出,中央汇金分别耗资约400亿元和100亿元。

此外,今年三季度,中央汇金还增持了华夏上证50ETF,申购了117.8亿份,耗资接近400亿元。具体如下图所示:

综上,可以看出,中央汇金申购上述4只沪深300ETF以及华夏上证50ETF,总耗资或高达3000亿元。

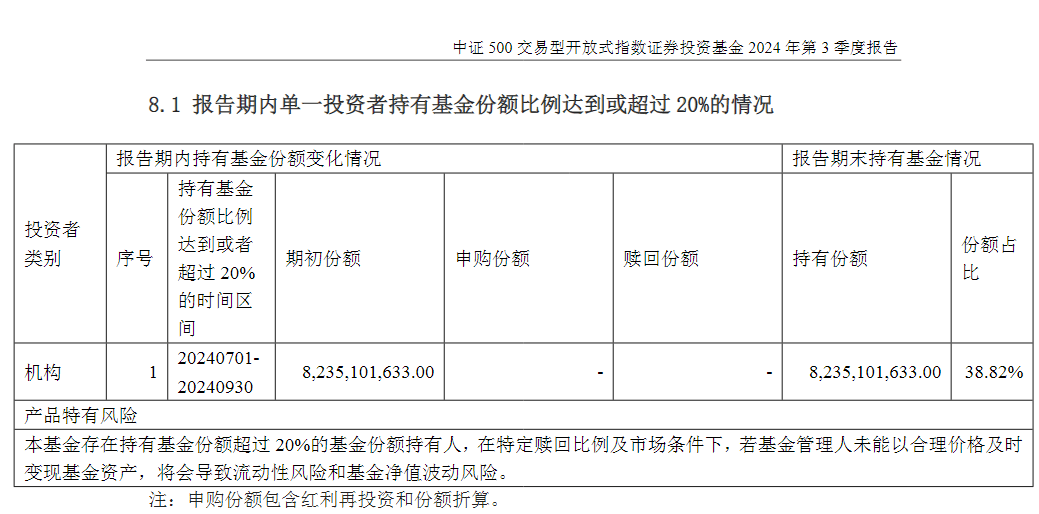

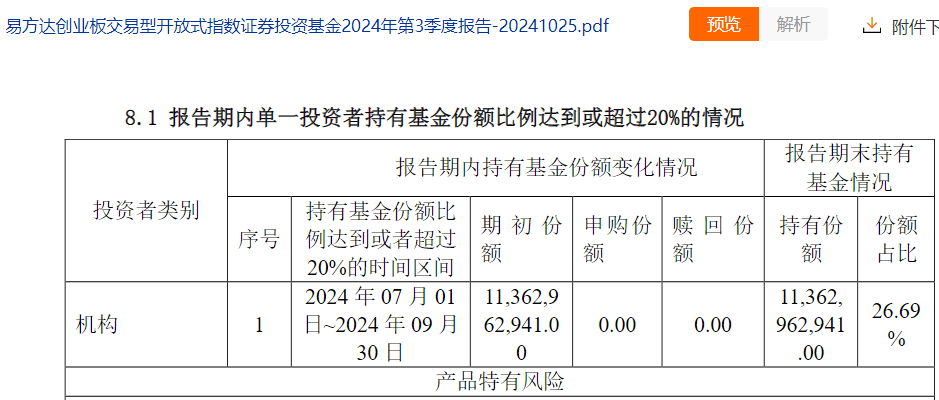

需要说明的是,从南方中证500ETF、易方达创业板ETF等成长风格ETF的季报看,中央汇金今年三季度没有申购这些ETF,表明中央汇金依然倾向于低估值的价值标的。

ETF巨无霸批量出现

在今年以来的震荡行情中,ETF成为“最亮的星”。

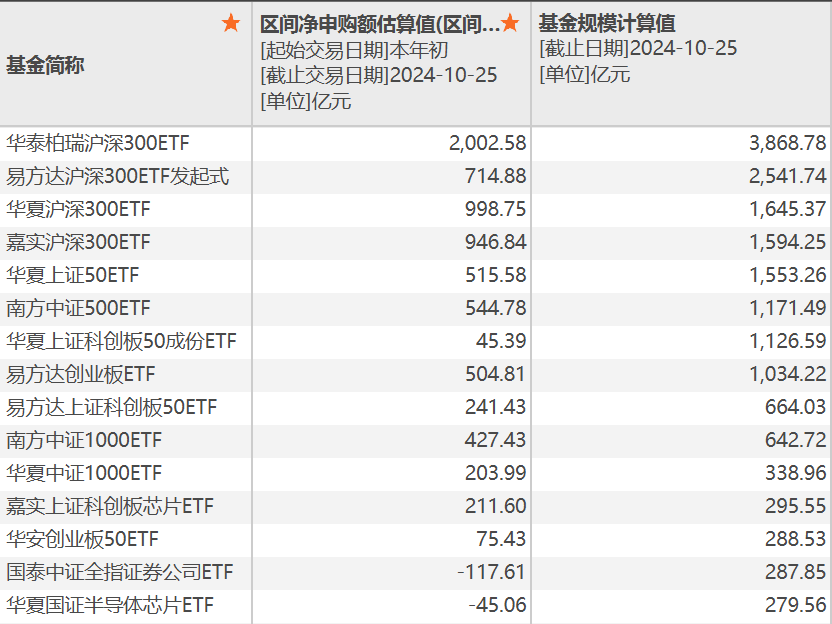

Choice统计数据显示,今年以来,截至10月25日,ETF净申购额合计高达8770亿元。其中,华泰柏瑞沪深300ETF净申购额高达2002亿元,易方达沪深300ETF净申购额为715亿元,华夏沪深300ETF和嘉实沪深300ETF净申购额均为900多亿元。

在大量资金申购之后,上述宽基ETF的规模暴涨。

截至10月25日,根据Choice的测算值,华泰柏瑞沪深300ETF规模为3869亿元,易方达沪深300ETF规模为2542亿元,华夏沪深300ETF和嘉实沪深300ETF规模均为1600亿元左右。

最新规模居前的ETF如下表所示:

ETF后市发展可期

最新规模数据显示,截至10月25日,剔除跨境ETF之外,投资于A股市场的ETF总规模已经高达2.8亿元。

如何看待今年以来ETF规模的爆发式增长?接下来相关市场将如何演绎?

鹏华量化及衍生品投资部总经理苏俊杰表示,ETF的爆发,主要有以下几个原因的推动:

一是中央汇金频频出手购买宽基类的ETF。

二是机构投资者的资产配置诉求。后资管新规时代,银行理财刚兑被打破、产品向净值化转型,部分资金回流银行存款,另一部分流向了保险,所以保险等机构最近几年的负债端比较好。对于保险等机构投资者而言,随着近几年市场利率不断下行,资产端的压力也比较大,所以必须加大对权益类产品的资产配置。而ETF“分散投资、被动管理、透明度高及低成本”的特性天然契合了机构投资者的配置诉求。

三是个人投资者对股票投资的替代。ETF具有实时交易的优势,投资者能够以接近实时的价格获得一篮子股票的价值。个人投资者可以通过ETF起到一键买入行业的目的,既分散了个股的风险,又能实时跟踪行业投资机会。

华安基金总经理助理许之彦表示,ETF是一个伟大的创新,随着ETF产品逐步丰富多元,由于ETF的透明性、费率低、流动性高等优势,机构投资者近年来也在纷纷加大ETF的投资。特别是最近一年来,中央汇金大幅度增持ETF。近年来个人投资者投资ETF的账户也在明显增加,包括很多新开户的投资者也选择了ETF作为投资A股和捕捉市场机会的工具。

“从配置框架来看,国内ETF还有很大空间,跨境资产还有较多资产没有覆盖,特别是新兴市场;国内A股来看,未来在策略类ETF上会有较大的空间;国内债券ETF规模还比较小,也会有较大的发展空间。在机制创新上,未来打通跨市场股票实物申购赎回也会提升ETF的投资效率,提升市场发展潜力。”许之彦表示。(赵明超)