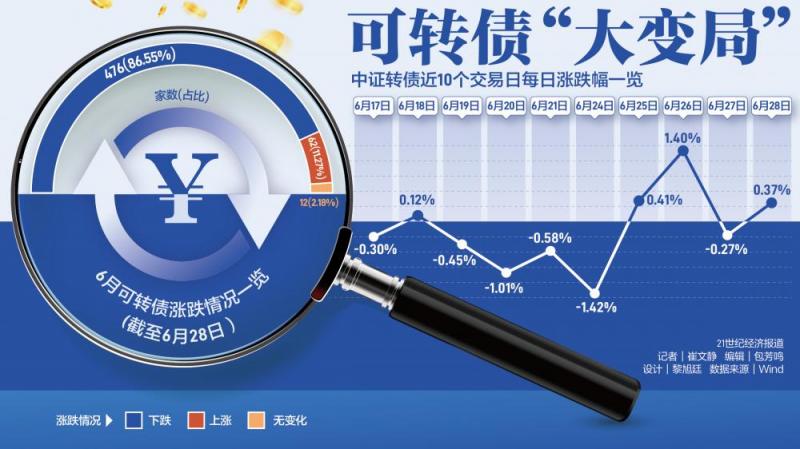

6月的最后一个交易日,近期遭遇“泥石流”的可转债市场迎来一丝回暖。Wind数据显示,6月28日,中证转债微涨0.37%,但相较于月初仍然存在2.68%的跌幅。

不过,从个股来看,数据则较为悲观。550只A股可转债中,6月期间下滑者占比高达86.55%。其中,搜特退债、广汇转债、中装转2跌幅更是在40%以上。

可转债集体下跌为哪般?

根据受访人士分析,股市流动性偏弱、基本面较差的小微盘股退市风险加大、一些可转债到期无法兑付、部分可转债信用评级下调等因素综合交织,导致可转债超调。

不过,可转债的下行大概率为短期现象而非长期趋势,待本轮信用风险和退市风险出清后,可转债市场估值将更加合理,大部分转债价格预计有所修复。

值得注意的是,尽管当前多数可转债组团下跌,但少量优质转债仍然保持上涨。比如,诺泰转债6月涨幅即接近30%。其背后折射出可转债市场的结构性分化。

结构性行情正在演绎

可转债,这一历来被视为“进可攻、退可守”的投资品种,近期深陷“股债双杀”泥潭。

6月的最后一个交易日,可转债略有回暖。Wind数据显示,中证转债在6月27日下降0.27%的基础上,于6月28日微涨0.37%;从个股来看,全市场当日上涨可转债比例达到65.80%。

不过,倘若拉长时间线,与月初数据相比,可转债表现则存在很大提升空间。6月1日~6月28日,中证转债跌幅达3.03%。个股方面更为夸张,550只A股可转债中,476只出现下滑,比例高达86.55%;跌幅在5%以上的占比33.45%,11只跌超20%;搜特退债(-53.76%)、广汇转债(-43.67%)、中装转2(-41.68%)、英力转债(35.40%)缩水比例更是超过30%。

可转债集体下跌,原因何在?

清华大学国家金融研究院院长、清华大学五道口金融学院副院长田轩将其总结为三大因素:宏观经济压力传导下,市场流动性偏弱;监管新政下,基本面较差的小微盘股面临调整,退市风险加大;在出现到期利息无法兑付事件后,可转债信用风险逐渐暴露,引发市场担忧。

此外,南开大学金融发展研究院院长田利辉认为,近期处于转债评级密集披露期,部分可转债信用评级被下调,进一步引发市场对信用风险的担忧。

值得注意的是,尽管可转债整体处于下行阶段,但并非所有的可转债都在走下坡路,可转债结构性行情正在演绎。正如华福证券固收首席分析师徐亮所言,当前正股市值较小、经营景气度低、评级低的转债市场表现较弱,而正股基本面优质、评级较高的转债价格则较为稳定。

Wind数据显示,6月期间,我国仍然有62只、占比11.27%的可转债出现上涨;其中涨幅在1%、5%、10%以上的分别占比7.45%、3.27%、0.91%。

可转债走低或是短期现象

可转债走低,是短期现象还是中长期趋势?

田轩和徐亮认为只是短期现象。徐亮告诉21世纪经济报道记者,当前可转债整体走低主要是部分弱资质转债信用风险外溢导致的,待本轮信用风险和退市风险出清后,大部分转债价格预计有所修复。

田轩更为详细地分析道:当前可转债的整体走低是由于市场信心不足、重塑监管生态、部分弱质可转债公司基本面较差等综合作用的结果,是市场的一次集中调整,属于短期现象;从长期市场底层投资逻辑来看,尚存的一些经营状况存疑、信用风险集聚的可转债可能会继续带来小幅市场波动,但总体上市场持续下调的可能性不大,并且随着市场风险的逐步暴露与市场情绪的缓解,市场估值将更加合理。

怎样让导致可转债走低的因素早日消退?

在田轩看来,一方面,需要加强市场沟通,及时进行风险排查,加强信息披露,引导市场采取更加稳健的投资策略,关注质优价优的可转债标的,促进市场估值修复;另一方面,需加强市场监管,重点加强对涉及债券违约、有退市风险、恶意“逃废债”等公司的处置,加速风险释放与出清,同时严厉打击借机进行恶意做空、操纵市场的行为,保障市场健康平稳运行。

另一个值得关注的现象是,按照退市新规标准统计,当前上百家上市公司存在退市风险,其中,可能触及“1元退市”红线是诸多公司的担忧所在,这也在一定程度上引发投资者担忧,同时导致可转债市场相应下调。

针对这一现象,如何疏解市场压力?

田轩建议监管部门从三方面出发加强调控。首先,出台相应政策,鼓励上市公司采取下修转股价等方式短期内提振市场信心。其次,完善面值退市标准,更加关注上市公司基本面情况与长期持续经营能力,适当给予自救与调整许可;而对于触发退市标准同时,基本面极差,甚至出现重大违规问题的“害群之马”,加强退市执行,及时进行市场出清。再者,做好权益追回和投资者赔偿工作。

徐亮针对转债主体退市后可能存在的信息披露相对弱化,或将出现的“逃废债”行为给出两方面建议。

一方面,加强对退市主体“逃废债”行为的监管;另一方面,可以维持退市主体对应转债的正常上市交易,交易价格或可反映对应主体的信用风险,使得对应主体的偿债行为的可跟踪度更强。

此外,田利辉建议监管机构进行有效的预期管理,开展退市指导,加强与投资者的沟通,提高透明度和信任度。

编辑/樊宏伟