券商资管申请公募,又有新进展!

近日,证监会对安信资管的公募资格申请文件提出反馈意见。这是安信资管继去年7月份递交申请材料后,首次收到反馈意见,也是证监会开年首次对券商资管申请公募牌照作出回应。

据统计,目前全部30家券商资管子公司,其中,14家券商及资管子获批公募资格,若能顺利获批,安信资管也将成为业内第15家公募持牌的券商或券商资管公司。

安信资管申请公募资格首获反馈

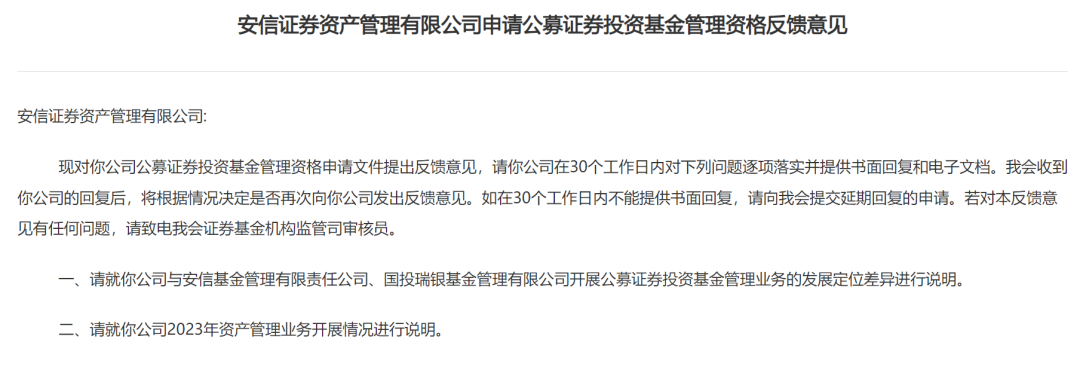

近日,证监会就安信资管申请公募基金管理资格下发反馈意见,并邀请安信资管在30个工作日内对相关问题逐项落实并提供书面回复。这是安信资管在去年7月份公募管理人资格申请材料获接收后的首次获得书面反馈。

具体来看,证监会的反馈意见主要有2条:

一是,就安信资管与安信基金管理有限责任公司、国投瑞银基金管理有限公司开展公募证券投资基金管理业务的发展定位差异进行说明。

二是,就安信资管2023年资产管理业务开展情况进行说明。

对于公募基金管理人资格获批后,公司还将有哪些业务布局?安信资管董事长兼总经理李力表示,后续安信资管将依托母公司安信证券综合金融平台优势,积极服务安信证券零售客户以及机构客户,并发挥公司固定收益投资的优势,重点发展固定收益类公募基金,快速做大公司公募业务管理规模。在前述发展基础上,进一步重点布局权益类等产品,完善公募产品品类布局,满足客户多样化投资需求。

安信资管官网显示,公司于2020年1月16日成立,是国投证券(原名“安信证券”)股份有限公司的全资子公司。国投证券公司股东为国家开发投资集团有限公司旗下的国投资本股份有限公司和上海毅胜投资有限公司,分别持股99.9969%和0.0031%,注册资本在增资后达到100亿元。安信资管前身是安信证券资产管理部,是国内资产管理规模长期领先的券商资管之一。

安信资管方面因目前尚未获批公募牌照,公司旗下7只产品实际上全部为参公改造的集合资产计划。目前,7只大集合产品基本由货币基金和债券型基金组成。

私募业务方面,在行业私募管理规模仍在压降之际,安信资管私募实现逆势增长。中基协披露,截至2023年末,安信资管私募月均管理规模达到1434.47亿元,较2022年末提升21.14%,增速位列前20强之首,排名也从第15名升至第11名。

安信证券2022年年报显示,2022年安信证券资产管理业务净利润为4.16亿元。截至2022年底,安信资管共有受托产品186只,管理总市值1360.19亿元。其中,主动管理市值为1075.13亿元,主动管理规模占比从2021年的66.06%提升至2022年的79.04%。

此外,国投资本2022半年报显示,安信证券除全资持有安信资管股权外,还参股安信基金,持有后者股权占比33.95%;同时,安信证券母公司国投资本通过孙公司国投泰康信托持有国投瑞银基金51%股份。

多家券商加速“抢滩”公募市场

2022年5月份,证监会正式发布《公开募集证券投资基金管理人监督管理办法》及其配套规则,业界期待已久的“一参一控一牌”正式落地。此后,越来越多的券商通过新设资管子公司排队申请公募牌照的方式,加速布局公募赛道。

2023年是券商资管子公司获批高峰期,包括华福证券、国信证券、国联证券、华安证券、长城证券等5家券商设立资管子公司,获证监会核准。

过去的一年中,广发证券资管、兴证资管、光大证券资管、安信证券资管等相继递交公募基金管理人资管申请。除安信资管外,广发资管、光证资管、国金资管目前仍处于递交公募牌照申请材料阶段。

2023年,还新增2家券商资管子公司获公募业务资格,分别是招商资管、兴证资管,两家券商资管子公司分别于同年7月份、11月份获批该资格,两家券商的“一参一控一牌”布局就此成型。据悉,招商资管和兴证资管均已完成场检工作,目前正等待换发许可证,此后将正式获准开展公募基金业务。

截至2023年末,全行业已有30家券商资管子公司,共有14家券商及其资管子公司获批开展公募基金管理业务。若能顺利获批,安信资管将成为业内第15家公募持牌的券商/券商资管公司。

华宝证券分析师卫以诺指出,目前证券行业在资管子公司方面的三大特征为:设立热情高、增资动作多、申牌较积极,基于资管新规后券商资管规模压降,去通道类业务带来的规模压力,需要通过主动管理型产品去填补,所以多数上市券商都希望通过资管子公司渠道申请公募牌照,入局公募基金市场进行业务增量拓展。

但是,在他看来,目前,公募基金公司内卷程度趋高,行业让利降费背景下,新发基金难推广,存量竞争使尽浑身解数,券商资管的入局挑战重重。从集团化角度来看,设立资管子公司提高资管产品的专业化运营,申请公募牌照后加强和母公司协同,提高整体营收增长可能也是一种破局战略。

东兴证券指出,在资管新规要求下,市场各类资管机构实现同台竞技,这要求券商资管提升主动管理能力。扩大募集资金范围、大力发展集合类产品、顺应监管趋势推动大集合产品公募化改造、深度参与公募市场、积极申请公募牌照是应对业务转型的必要举措,也是证券公司财富管理转型产品线建设的重要抓手。

编辑/范辉