存量首套房贷利率统一下调一个月后,符合“二套转首套”要求的存量房贷利率也迎来调整。

10月25日一早,家住江苏南通的吴女士向记者分享了她成功将二套房转为首套的喜悦,“真的降了!我的房贷利率从5.05%降到了4.2%,每个月的利息减少了600多。”

“已经查到购房贷款利率降了,月供少了4900多元,压力确实减轻不少。”广东地区的赵先生告诉记者。10月初他向工行提交了“二套转首套”的申请材料,10月25日,他通过银行App查询到该笔贷款已调整为“二套转首套”,且利率也已下调。

记者调研了解到,10月25日起,多家银行批量调整了已通过审核的“二套转首套”存量房贷利率。多位符合“二套转首套”条件的存量房贷贷款人告诉记者,前期提交材料申请后,10月25日后房贷利率已陆续下调,下调幅度与此前首套房贷利率下调幅度相差不大,多降至4.3%或4.2%,部分贷款人下调至4%,也有部分北京地区贷款人则降至4.85%。

“存量房贷下调稳步推进,不少贷款人表示减轻了月供和整体利息负担后,将考虑推迟或取消此前的提前还贷计划。”

多位分析人士认为,对符合“二套转首套”要求的存量房贷利率进行调整,能够有效扩大政策受益覆盖面与减负效应,一定程度上能够降低“提前还贷”热度,主要受益群体为历史上房贷被认定为二套房贷款,当前因各地执行“认房不认贷”等政策又符合首套房标准的贷款人。

上海某楼盘销售现场 图源:每日经济新闻资料图

部分购房者月供直降数千元

“我们9月底就线上申请提交资料了,咨询了客服说要等到10月25日起才进行批量调整。对于下调幅度,之前身边不少朋友首套存量房贷利率都下调到了4.3%或4.2%,本来以为我们会比纯首套资格的要少降些,没想到这两天看也是降到了4.3%。”成都的李女士告诉记者,其于2020年在成都购房,当时认定为二套房贷款,房贷利率超6%,此次下调幅度不小,能够有效减轻月供和利息压力。

杭州的唐女士介绍,“根据杭州的最新政策,‘按区’认定首套、二套,目前我家在杭州市限购区域内仅有一套房,因此可以按照首套房来计算。调整之后利率从5.8%降至4.3%,每月利息降了1800多元。”

“购买二套房时,贷款期限选择的较短,月供在23100元左右,年化利率是6.37%,”广东的赵先生表示,“后来工作发生变动,每月还房贷变得有点吃力,去年结清了首套房贷款卖了房,今年9月份了解到符合‘二套转首套’的贷款也可以降息后,我第一时间联系银行,提供材料,利率目前调到了4.3%,月供降至18200元左右。”

此外,还有不少购房者表示,银行提供的“二套转首套”业务很便捷,在线上就可办理,不需要多次跑银行、跑住建部门开证明材料。

“整体操作下来很顺利。此前在老家贷款买了一套房,按照之前的政策,我们在北京的房产被认定为二套房,但是现在执行‘认房不认贷’,就可以转为首套住房了。”北京的方先生说,“我在银行App上传了现有住房在‘京通’小程序中‘唯一住房’的证明截图,又按照要求上传了结婚证、家庭成员身份证、户口本等基础证明材料,申请很快就被受理了,目前利率已经下调至首套房最低利率。”

在调研中,记者了解到,除符合“二套转首套”标准的存量房贷外,此前办理贷款时选择“固定利率/基准利率转为浮动利率”的借款人,在10月22日之前提交相关申请材料并通过银行审核的,也于25日如期实现了首套房贷利率的下调。

浙江的孟先生表示,“我在2018年7月份贷款买的房,当时是固定利率,后来转LPR(贷款市场报价利率)时,我担心以后房贷利率还会上涨,且签订的5.25%利率在当时也不算高,完全可以接受,就没有选择调整。没想到后来利率一再下调,这次刚好赶上新的利好政策,果断申请办理,目前查询利率已经下调至4.2%了。”

记者了解到,在10月22日之前提交相关申请材料并通过银行审核的客户,已于10月25日当天完成了存量房贷利率的下调。

“2023年9月25日至10月22日(含)完成申请的,我行将于2023年10月25日对审核通过的业务进行集中统一利率调整。”工商银行手机银行App显示。

“2023年10月25日,我行将按照前期公告的规则对符合调整范围的存量住房贷款进行统一批量调整。”建设银行相关负责人表示,“当日6:00起,您可通过手机银行App、‘建行智慧个贷’小程序等渠道,点击首页‘存量房贷利率调整’,查询利率调整结果。”

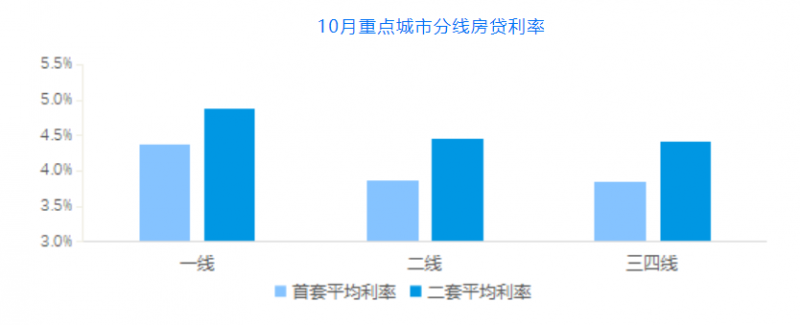

图片来源:贝壳研究院

另贝壳研究院监测数据,今年10月,百城首套主流房贷利率平均为3.88%,较上个月降低2BP;二套主流房贷利率平均为4.44%,较9月降低13BP。10月首二套主流房贷利率较去年同期分别回落24BP和47BP。

“提前还贷”热度有望下降

根据各家银行此前的公告,对于执行LPR定价的浮动利率首套房贷款,不需要借款人进行主动申请,银行已于9月25日统一对满足条件的贷款进行利率批量调整。

日前,在人民银行举行的2023年三季度金融统计数据有关情况新闻发布会上,人民银行货币政策司司长邹澜指出:“目前,绝大多数借款人均已第一时间享受到了实惠。9月25日到10月1日实施首周,有98.5%符合条件的存量首套房贷利率完成下调,合计4973万笔、21.7万亿元。调整后的加权平均利率为4.27%,平均降幅0.73个百分点。”

多位分析人士认为,符合“二套转首套”要求的存量房贷利率下调,主要受益群体为历史上房贷被认定为二套房贷款,当前因各地执行“认房不认贷”等政策又符合首套房标准的贷款人,此类贷款人多为置换改善群体。相较统一调整的存量首套房贷利率,此类群体购房时贷款利率可能更高,此次政策受益覆盖面扩大后,能有效降低相应群体的房贷负担,一定程度上降低提前还贷热度。

记者了解到,存量房贷利率下调对于此前借款人普遍选择提前还款有一定的缓和作用。建设银行首席财务官生柳荣表示:“建行9月当月提前还款规模环比下降7.2%。按揭受理量随房地产市场交易情况变动,需求仍在修复。随着各项房地产优化政策接连落地,核心一线城市市场活跃度有所好转。”

此外,包括工商银行、农业银行、招商银行在内的多家银行个人贷款业务工作人员表示,目前“扎堆提前还款”“排队提前还款”的现象已基本消失,还有不少客户在了解相关政策后撤销了提前还款申请。

“这次房贷利率下调了将近两个百分点,月供能省下1000多元。之前因为利率太高已陆续提前还了几十万元的房贷,现在终于可以暂时不再考虑,还是减轻了不小的压力。”上述成都的李女士表示,出于此前房贷利率较高,加之与近期新购房群体房贷利率相差较大以及房屋出售成本等因素考虑,近期一直在攒钱提前还房贷,此次房贷利率下调后,提前还贷计划也不再像以前那般急迫。

“存量住房贷款利率的下调,能够有效减轻借款人利息与月供支出。”诸葛数据研究中心首席分析师王小嫱表示,将“二套转首套”及固定利率等房贷纳入存量房贷调整范围,使得政策受益群体扩大,能有效减轻“提前还贷”现象,帮银行留住优质的房贷客户。

“存量房贷利率下降有助于降低居民负担,提升居民消费意愿,同时也有利于促进部分改善性购房者入市。”中指研究院市场研究总监陈文静则认为,除减轻居民负担外,对于商业银行而言,降低存量房贷利率亦可一定程度减缓居民“提前还贷”的情况。

本文整合自中国证券报、中国经营报、金融时报等。

编辑/刘洋-广厦