进入到新能源时代,动力电池作为新能源汽车的心脏,一定程度上掌握着新能源汽车命脉,可以说得动力电池者得天下。宁德时代作为行业巨头,可以说是“波特五力模型”典型反映,正在成为类似于三星、台积电那样的产业链巨头。波特五力模型通过简单的模型形式分析一个行业的竞争形势,主要包括五种力量模型,即供应商和买家的议价能力、潜在进入者的力量、替代品的威胁以及同一行业公司间的竞争。

换句话说,供应链上游一体化可以形成对下游的相对优势,而如果有类似于苹果公司这样的强势下游玩家,又会对上游形成优势。具体到宁德时代,这家电池巨头通过产品质量和稳定的产能,在动力电池行业建立了门槛。

宁德时代依靠三元锂、磷酸铁锂、钠离子电池、换电等技术,可以说是掌握了行业的话语权,甚至是拟定游戏规则的巨头,而从目前的的趋势来看,宁德时代有望成为下一个三星、台积电那样超级供应商。

面对显宁德时代这样的“巨头”,其他动力电池供应商真的没有挑战宁德时代的实力吗?其实不然,当动力电池行业进入了“TWh时代”,宁德时代的市场地位和议价能力肯定不会像今天这么强势。特别是是在2025年,包括比亚迪、中创新航、蜂巢能源等年规划产能超过500GWh,根据不完全统计,届时几家头部动力电池企业的产能规划量就超过了3TWh。其实,宁德时代在产能和技术上都说到同行的巨大挑战,同时还不得不面对传统车企自建电池工厂的挑战。

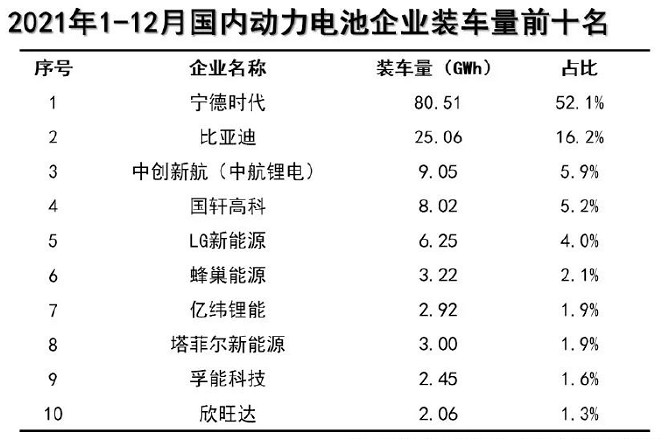

我们先来看一组数据,2021年全年动力电池产量219.7GWh、销量 186.0GWh,装机量为154.5GWh。数据的背后是2021年动力电池在迅猛发展,2021年全年动力电池产量同比增长163.4%,尤其是在下半年,动力电池的产量增速明显提高,并且一直持续到年底。

目前生产和装机最主要的电池类型是三元锂电池和磷酸铁锂电池,不过两者之间的差距逐渐拉大。2021年三元锂电池产量累计93.9GWh,占总产量42.7%,同比累计增长93.6%;磷酸铁锂电池产量累计125.4GWh,占总产量57.1%,同比累计增长262.9%。

而这其中宁德时代装机量在全行业占52%,比亚迪占16%、中航锂电占6%、国轩高科占5%、LG占4%、蜂巢能源占2%,其他52家电池企业共计占15%。宁德时代在全球的出货量达到了79.8GWh,并且以31.8%的市占率稳位列第一(2020年是24.1%),全年出货量将会连续第五年成为全球第一,可以说宁德时代在动力电池产业中已占据半壁江山。

这还不是全部,韩国拥有包括LG化学、三星SDI、SK创新在内的全球性电池巨头,但是韩国最大的车企现代集团,也与宁德时代展开了合作。在这背后,是宁德时代令人生畏的庞大产能——目前其在全球有10个生产基地,而且到2025年的规划产能高达670GWh。目前,蔚来、宝马、上汽、长安、大众、丰田、北汽、特斯拉、本田等都与宁德时代有合作,获得众多大牌车企的青睐,宁德时代订单暴增也是情理之中。

产能不足被认为是阻碍电池企业跑马圈地的最大阻碍之一,而2025年将会成为各大动力电池厂商的产能释放节点,这让一些车企产生了一种期待——等到2025年这些产能集中释放时,产能受到挑战的宁德时代的市场地位将会被削弱,议价空间将会变大。

首先是亿纬锂能在2021年疯狂抢“锂”,包括荆门高新区20GWh乘用车用大圆柱电池项目及16GWh方形磷酸铁锂电池项目、成都50GWh动力储能项目、乘用车锂离子动力电池一二期项目等,加上惠州原有产能、以及与SKI合资的27GWh三元软包产能,亿纬锂能动力+储能电池总产能规划已近300GWh。

此外,亿纬锂能进入宝马供给链,成为继宁德时期后牵手宝马的第二家国产电池厂家。2021年2月,亿纬锂能再次拿下捷豹路虎48V轻混电池系统项目。目前全球前10名电动工具品牌企业都是亿纬锂能的主要客户。

去年8月中航锂电为满足长安汽车、上汽通用五菱、广汽埃安等客户销量快速增长需求,与合肥市签署协议,总投资248亿元,建成后年产能达50GWh。同年11月中航锂电动力电池及储能系统合肥基地项目便在合肥长丰县启动。从签约到开工,项目历时不到3个月,可见中航锂电产能扩张及产能需求之急迫。

目前,中航锂电动力电池的客户涵盖长安、广汽、吉利、金康等车企,并正与一汽、上汽、长城、大众、戴姆勒等进入技术开发阶段,为进一步合作铺路。中航锂电来势汹汹,给电池一哥宁德时代极大的压力。

蜂巢能源同样不甘示弱,面对东风风神牌纯电动轿车,吉利博瑞(配置|询价)、嘉际(配置|询价)、紧凑领克06等热销车型动力电池需求,今年以来,分别在四川遂宁、浙江湖州、马鞍山、溧水、成都等地扩建多个动力电池项目,累计产能接近150GWh,完成其2025年200GWh产能总目标近3/4。

目前包蜂巢能源已与括长城、东风、一汽、吉利、合众新能源、赛力斯、零跑等品牌,还和欧洲一家全球排名前5的主机厂达成战略合作,还获得Stellantis集团签订总额高达约160亿元的动力电池订单,后者由标致雪铁龙汽车集团与菲亚特克莱斯勒汽车集团合并而来。

宁德时代在国内最大的对手可能就是比亚迪,比亚迪目前共拥有深圳宝龙、惠州坑梓、西安高新、青海西宁、贵州贵阳、重庆璧山、长沙宁乡、安徽蚌埠8大生产基地,再加上济南基地,比亚迪已建成或规划建设9个生产基地,涉及9个省市和地区,此外还与长安汽车合资建立了10GWh产能,合计产能达到205GWh。

综合各种项目,到2025年,美亚迪规划电池产能将超过600GWh。而通过公开信息统计,就在刚刚过去的2021年,比亚迪的扩产计划也已经开始,至少6个扩产项目正在实行,扩充产能超170GWh。

目前已出货的电池外供合作方只有一汽红旗和国产福特Mustang Mach-E(配置|询价);确定合作的整车厂有丰田汽车,此前消息称,比亚迪汽车将为丰田代工生产电动汽车,从底层技术、电控系统、电机和电池等核心技术层面,都全面由比亚迪负责独立完成,后续交由丰田验收。

此外,比亚迪的传闻合作对象还包括特斯拉、现代汽车、奔驰等。其中,关于刀片电池外供特斯拉,此前有消息称,比亚迪即将于明年第二季度向特斯拉供应“刀片电池”。目前配有“刀片电池”的特斯拉车型已进入C样测试阶段。

随着比亚迪、中航锂电、国轩高科、亿纬锂能、蜂巢能源等动力电池企业宣布电池扩建项目近30次,合计投入资金超3000亿元,预计新建产能1000GWh,约为今年装车量的10倍。 由此可见,除宁德时代之外,其他动力电池厂商的话语权正在逐渐提升,无疑给力宁德时代巨大的压力。

除此之外,在动力电池技术上,宁德时代的优势也不是非常明显,如果说宁德时代定义了三元锂电池,那么磷酸铁锂电池就属于比亚迪。

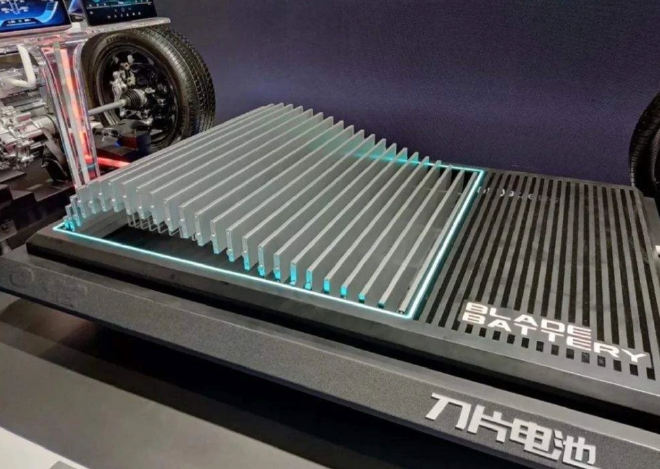

同为磷酸铁锂,比亚迪的刀片电池可以说是家喻户晓,采用叠片工艺,相比卷绕结构,叠片结构有着更均匀一致的电流密度、优良的内部散热性能、更适合大功率放电。因此刀片电池有着更好的循环特性、安全特性和能量密度。

大尺寸叠片工艺和全方位高温“陶瓷电池”技术的加持下,刀片电池充电循环寿命超4500次,即电池充电4500次后衰减低于20%,寿命是三元锂电池的3倍以上,刀片电池的等效里程寿命可突破120万公里。

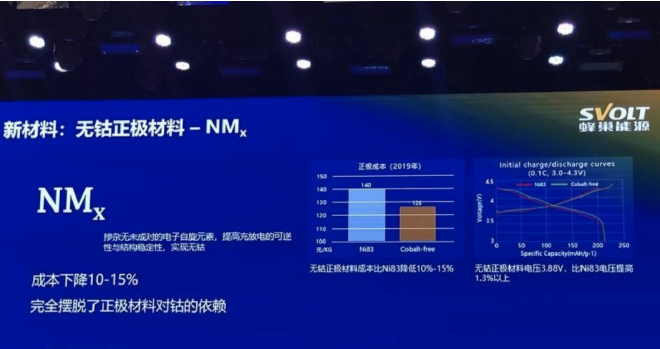

蜂巢能源不仅实现了磷酸铁锂和三元锂电芯的量产,还在行业内率先推出了无钴电芯。首先,在电池技术方面,蜂巢能源首先将叠片工艺应用在方型铝壳电池上。相比传统的卷绕工艺,采用叠片工艺的方型铝壳电池在能量密度、功率密度、循环寿命上都有较大的提升。

蜂巢能源目前共有无钴的两款镍锰酸锂电芯产品。第一款产品是是基于590模组的电芯设计,容量为115Ah,电芯的能量密度达到245wh/kg;这款产品的特点,是在通用化电芯尺寸设计基础上完成的。它能够搭载到目前大部分新的纯电平台上,出色的循环寿命和日历寿命特性,使得这款电芯在整车端能够实现15年120万公里的质保。

第二款是L6薄片无钴长电芯,容量226Ah,这款产品正在与汽车企业合作开发,在先进的矩阵式PACK设计支持下,是全球第一款可以实现880公里的续航里程的车型。

除了面对产能和技术的挑战,宁德时代还有面对车企自建电池工厂的压力。翻开自建电池厂的汽车企业名单,比亚迪、长城汽车和吉利汽车均已在册。吉利汽车自3年前开始布局电池业务,今年3月13日,吉利控股集团旗下吉利科技与赣州市签署动力电池投资合作协议——在赣州建设年产42Gwh动力电池项目,总投资达300亿元。

去年,大众汽车集团首次举办“电池日”发布会,向外展示雄心勃勃的未来十年电池版图。根据规划,到2030年在欧洲建6家电池工厂,总产能达240GWh。 作为全球销量最高的纯电动汽车企业,特斯拉在采购电池方面代价不菲。

为降低动力电池成本,特斯拉从2014年就开始规划超级电池工厂Gi-gafactory建设,于2018年投产。到2030年,约70%电动汽车将由汽车制造商内部生产,而目前这一比例为33%。而随着规模经济开始发挥作用,电机和电动车轴的整合将越来越多地掌握在汽车制造商手里。

汽车企业自建电池工厂,优势无外乎以下几点:其一,保证电池稳定供应;其二,有效降低新能源汽车造车成本;其三,汽车企业可根据自家车型改变电池形状,整体配合更默契;其四,提供更好的电池售后维修服务。

此外,车企与供应商的合作模式也在发生改变,从签订供应协议到直接建立合作关系,也给宁德时代带来一定的压力。比如,雷诺集团宣布即将收购法国初创企业Verkor 20%股份,共同开发和制造用于高端汽车的高性能电池。 再比如,大众汽车集团与国轩高科硅谷研究院(Gotion)合作,在位于德国萨尔茨基特的工厂生产电池,以补充其与Northvolt在当地的现有合作关系。大众汽车集团持有国轩高科硅谷研究院26%股份。

而宁德时代也没有坐以待毙,就在汽车企业纷纷入局电池工厂之际,宁德时代进军新能源汽车整车制造,加紧绑定下游汽车企业。 去年11月,宁德时代与哪吒汽车签署战略协议,表示将参与后者D2轮融资。此外,长安汽车对外宣布,宁德时代参与阿维塔科技增资扩股项目,投资7.7亿元,持股比例为23.99%,成为阿维塔第二大股东。 由此可见,宁德时代已经不满足与做“电池巨头”,开始寻找提升全产业价值链路径。

总结:放眼全球新能源汽车市场,电池争夺战已成为业界心照不宣的共识,虽然动力电池行业是在最近四五年才崛起,但毫无疑问宁德时代处于一个非常好的位置,到目前为止,宁德时代作为动力电池行业最能打的玩家,依然拥有最高的话语权,而在产业链中达到了此前中国供应商从未企及的高度。

编辑/温冲