央行宣布降准和再贷款降息后,A股银行板块连续两日拉升。1月26日早盘,齐鲁银行涨停,领先一众银行股,重庆银行盘中触及涨停后有所回落,截至发稿重庆银行涨幅4.51%,瑞丰银行、西安银行紧随其后,涨幅超3%。

记者注意到,26日盘中农业银行股价再次刷新历史新高,最高触及3.88元,截至发稿,农业银行报3.80元,A股总市值达1.33万亿元。

农业银行股价再次刷新历史新高

实际上,自去年以来,受“中特估”概念催化、高股息策略追捧等因素影响,国有大行股价整体表现亮眼,多只大行股触及阶段性新高,中国银行、农业银行去年股价涨幅超过30%,交通银行、建设银行去年股价涨幅也超过了20%。与之相对应的是,此前机构重仓的部分股份行、城商行跌幅较为显著。从去年四季度主动基金持仓情况来看,国有大行的持仓占比普遍提升,部分区域性银行的持仓占比则环比下降。

2024年开年以来,银行板块涨幅4.83%,在31个申万一级行业中排名第二,实现了新年“开门红”。展望后市,银行股上涨行情能否延续?板块个股分化之下又该如何布局?

开年以来银行板块涨幅排名第二 图片来源:Wind客户端

银行板块拉升,降准有望呵护银行息差

1月26日,A股银行板块延续前三日的上涨态势。开盘没多久,齐鲁银行即涨停封板,领先一众银行股,重庆银行盘中触及涨停后有所回落,截至发稿,重庆银行涨幅4.51%,瑞丰银行、西安银行紧随其后,涨幅超3%。青岛银行、厦门银行、兰州银行、张家港行涨幅也均超过2%。

消息面上,央行24日宣布,决定于2024年2月5日起,下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构),本次下调后,金融机构加权平均存款准备金率约为7.0%;自2024年1月25日起,分别下调支农再贷款、支小再贷款和再贴现利率各0.25个百分点。

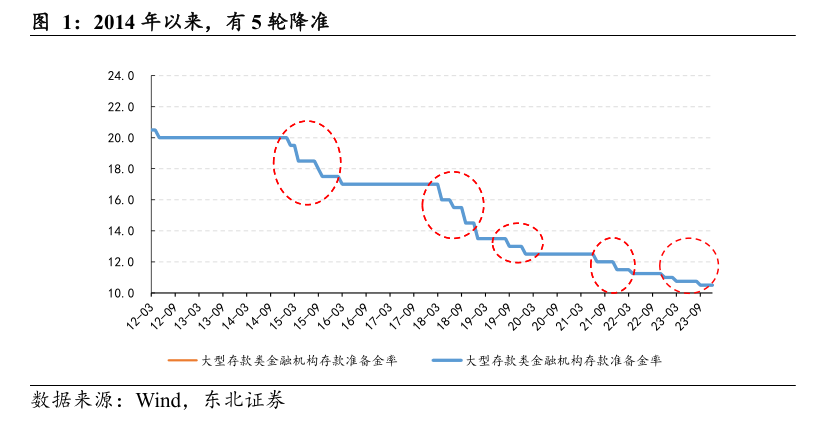

值得一提的是,此次降准力度超出市场预期。此次降准是今年以来第一次降准,也是2022年以来的第五次降准,超过了前四次各自25个百分点的下调幅度。市场分析指出,此举有望在一定程度上缓解银行业息差收窄的压力。数据显示,截至去年三季度末,商业银行净息差为1.73%,已是历史新低。

中泰证券戴志锋团队测算,此次降准预计释放流动性约1.2万亿,其中上市银行释放资金规模在9500亿左右。释放出的流动性、银行将用于投放更高收益资产。对上市银行息差提升在0.7bp左右;对利润增速提升0.8%。

同时,戴志锋团队表示,后续存在进一步降息的可能。央行2024年工作会议明确将继续促进社会综合融资成本稳中有降,前期存款利率下调和本次降准为降息打开一定空间,目前经济内生动能较弱,降息也有助于改善居民和企业的预期,从而拉动经济增长。

个股涨幅分化明显,大行普遍获得增持

记者注意到,今日盘中农业银行股价再度刷新历史新高,最高触及3.88元,截至发稿,农业银行报3.80元,A股总市值达1.33万亿元。

实际上,自去年以来,受“中特估”概念催化、高股息策略追捧等因素影响,国有大行股价整体表现亮眼,多只大行股触及阶段性新高,与之相对应的是,此前机构重仓的部分股份行、城商行则跌幅较为显著,银行个股走势呈现明显分化。

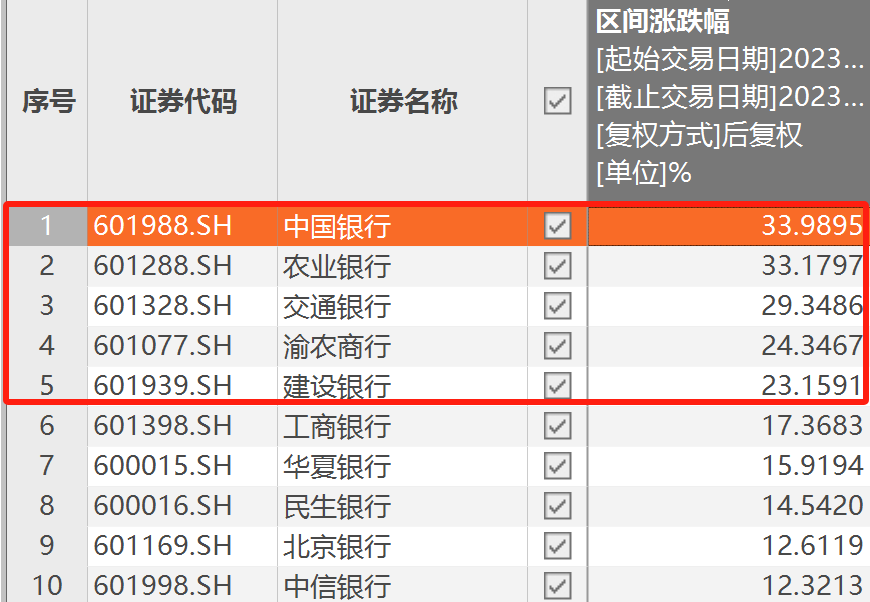

Choice数据显示,在过去的2023年里,全年涨幅在20%以上的A股银行共有5家,其中4家均是国有大行。中国银行以34%(复权后,下同)的涨幅位居首位,农业银行紧随其后,涨幅为33%。交通银行、建设银行股价涨幅超过了20%,分别为29%、23%,工商银行的股价涨幅也达到了17%,排列第六位。

2023年涨幅在20%以上的A股银行有5家 图片来源:东方财富Choice

而此前一些被公募基金重仓且业绩表现良好的股份行和城商行,2023年全年跌幅却在20%乃至30%以上。

对于个股走势的分化,中国金融智库特邀研究员余丰慧在接受记者采访时表示,国有大行规模庞大,业务基础扎实,对宏观经济周期的敏感度相对较低,若整体经济环境改善或市场预期向好,投资者更倾向于认为国有大行能够稳定受益,因此在经济复苏阶段,国有大行股价更容易受到提振。

余丰慧同时提到,投资市场风格偏好转向大盘蓝筹股也是动因之一,尤其是当市场追求稳健收益和避险情绪上升时,资金会流向基本面良好、估值相对较低的大盘银行股。此外,基金等机构投资者基于对市场及个股前景的判断进行调仓,可能导致不同类型的银行股遭遇不同的买卖压力,从而形成股价分化。

平安证券研报表示,在资产荒以及大行下沉竞争背景下,对于股份行抗周期经营能力的担忧有所放大,同时因为地方化债进程中对于区域性银行利润的挤压也导致市场避险情绪有所升温。但整体来看,2023年存款利率的调降速度明显加快,存贷利率变化同步性明显提高,存款成本红利的持续释放将缓解资产端利率下行压力,化债进程也有利于缓解银行风险端压力,信贷资源置换过程中也存在资产结构性调整机会,经营端压力有望得到缓释,综合看好银行板块配置价值。

估值降至历史低位,银行板块后市如何演绎?

截至1月25日,银行板块自开年以来涨幅4.83%,在31个申万一级行业中排名第二,实现了新年“开门红”。

对于开年以来银行板块的亮眼表现,光大证券王一峰团队在研报中提及,这主要受三大因素驱动,其一,在股市震荡下行、债市收益率快速走低背景下,资本市场高收益资产匮乏,高股息资产凸显投资性价比;其二,信贷“开门红”预期较强,机构投放强度差异引导选股逻辑,上市银行2024年营收有望转正;其三,银行板块具有低估值、高股息特征,后续估值下行空间较为有限。“银行板块作为盈利稳定、股息率高、估值低的类固收资产,我们认为上涨行情有望进一步延续。”

“银行股往往具有低估值、高股息的特点。目前,银行板块的估值已经降至了历史底部,市场的悲观情绪也达到了极致水平。”曾于银行监管部门供职的金融从业人士武忠言对记者表示。

Choice数据显示,当前A股银行板块42只个股均处于“破净”状态,其中约四成市净率低于0.5倍。

就股息率而言,据Choice平台测算,截至1月25日收盘,42家A股上市银行中有六成最新股息率在5%以上。其中,浙商银行、兴业银行最新股息率分别为7.87%、7.68%,江苏银行、南京银行紧随其后,分别为6.88%、6.68%。六家国有大行股息率也均在5.5%以上,其中交通银行和工商银行股息率均超过6%,分别为6.32%和6.05%。

西南证券研报建议关注资产荒下高股息国有大行标的,原因在于,从美日经验来看,以10年期国债到期收益率为代表的名义利率下行的背后是经济增长中枢的下移,低回报时代高股息资产往往更受追捧。资产荒前提下,国有大行稳定高股息回报跑赢国债利率,且从股利再投资角度看或将持续占优。

此外,部分区域优质中小银行依然值得关注。国信证券研报认为,2024年在经济缓慢复苏的背景下,银行股的主要投资策略有两条主线,其一对于追求低波动和绝对收益的资金,建议关注高股息且基本面稳健的银行;其二对于在板块中寻找超额收益的资金来说,建议关注以中小微客群为主的区域优质中小银行。

“我们认为2024年高股息仍具备配置价值。”上述研报提及,险资权益投资部分历来偏好股息率较高的个股,尤其是目前市场利率仍处于下行周期中,高股息个股对险资的吸引力进一步提升。此外,在超额收益主线方面,过去两年部分优质中小行业绩实现了不错增长,但估值却跟随板块大幅调整,相对于银行板块估值溢价已降至低位。

“银行板块是今年最有看点的板块之一。”萨摩耶云科技集团首席经济学家郑磊对记者提到,大部分城商行都需要再融资以满足监管指标要求,行业内的并购重组也需要融资,这一板块只有在市场行情上涨的时候才能更顺利获得融资,因此城商行的板块行情是可预期的。

编辑/范辉