受房地产贷款集中度管理等因素影响,2021年,部分热点城市的房贷利率出现了多次上调,有的城市首套房利率甚至超过6%,如今房贷利率降至4.6%,同样贷款100万元的购房者也能省下几十万元利息。

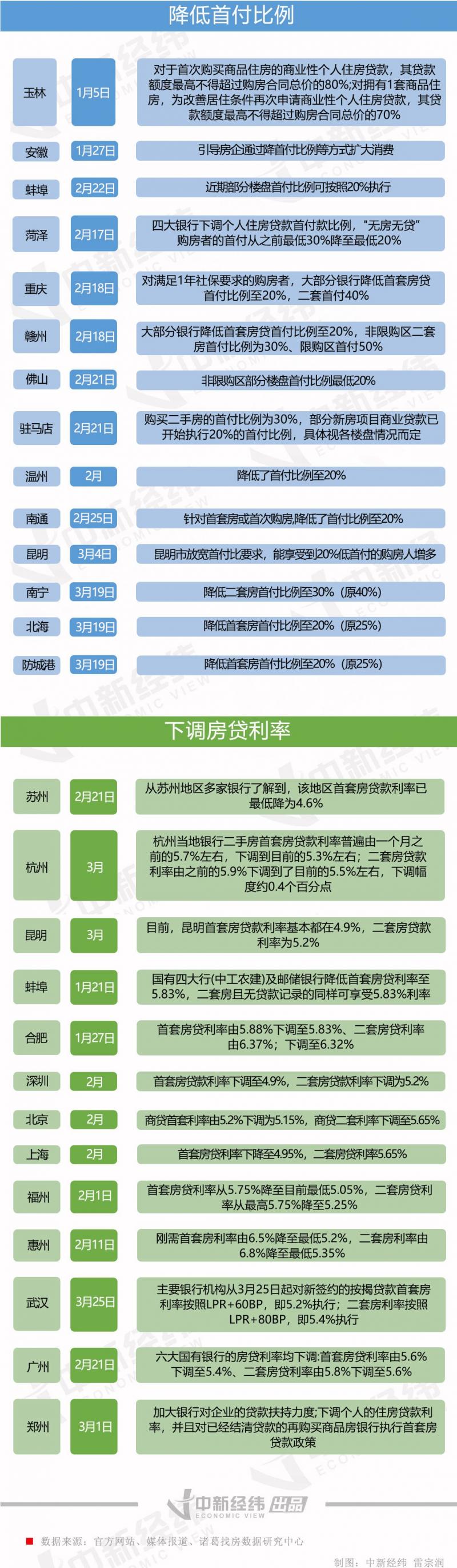

今年以来,房地产市场频频吹来暖意。中新经纬梳理发现,年初以来,已有十余个城市下调房贷利率,至少10个城市的商业贷款首套房首付比例下降至20%。近期,多家银行高层也在业绩发布会上表态,将支持购房者合理住房需求。利好之下,楼市是否会回暖?

6%降至4.6% 贷款百万利息省下几十万

最近,成都的王女士心情就像坐上了过山车,自己看了很久最近签约了一套成都的新房,面签时银行工作人员告知其房贷利率为4.6%,但转天中介又通知她利率上浮了,以最终审批结果为准,“一下子多了好多钱”。

除王女士外,不少购房者都对成都刚需群体(即无房无贷)首套房贷款利率降至4.6%的传言有所耳闻。真实情况究竟如何?

中新经纬拨打工商银行、中国银行、建设银行成都当地支行的个贷中心,以及兴业银行成都某支行个贷经理电话,上述银行工作人员均表示,刚需首套房贷款利率为5.39%。

“目前首套房主流贷款利率在5.4%左右,但有个别银行可以做到4.6%,仅针对名下无房无贷的刚需群体,还要看开发商合作的银行。”成都一名中介称。他还透露,4.6%的贷款利率是有前提的,需要购买银行的理财产品,相当于捆绑式贷款。

另一位成都中介人士同样表示,之前合作的某银行无房无贷首套房贷款利率为4.6%-4.8%,但也要看客户的资质,并且每个楼盘签署的情况也不同。

如果说成都还是“犹抱琵琶半遮面”,苏州多家房贷利率降至4.6%已是板上钉钉。“首套房优质客户最低可以申请到4.6%。”3月30日,工行苏州某贷款部门工作人员表示,具体还需要看房龄、征信情况等具体情况。

招行苏州个贷中心工作人员同样表示,目前名下无房无贷的首套房优质客户最低利率4.6%,如果名下有一套房并且贷款已经结清,同样可以做到利率4.6%,但首付需要五成。未结清贷款购买二套房,首付需八成,利率5.2%。

但在一年前,苏州的房贷利率多次上调。据多家媒体报道,在2021年9月前后,苏州的首套房贷款利率一度达到6%。如今,4.6%的贷款利率也创下苏州自2017年6月以来的新低。

以贷款100万元、30年等额本息还款为例,去年9月苏州购房者每月需要还款5995.51元,支付总利息高达115.84万元;如今每月仅需还款5126.44元,支付总利息也降至84.55万元,节省的利息约31万元。

“过去虽然有房贷政策放松的信号,但很多贷款利率还是超过了5%的水平,而当前各类低利率政策中,开始不断出现了和LPR齐平的政策,这也说明房贷的成本朝着最大限度放松的方向演变。”易居研究院智库中心研究总监严跃进在接受中新经纬采访时说到。

严跃进分析称,对于此房贷利率,从购房者的角度看,意味着“加点”为零,对后续每年的月供还款确实有很大的减负效应。而对于银行来说,当期房贷的节奏确实需要加快,要尽量做到此类低利率贷款产品无捆绑营销的内容,真正为顾客降低按揭贷款成本。

他表示,总体上,房贷利率和LPR齐平,是一个量变到质变的过程,即放松的方向是从去年四季度开始的,而到了3月下旬,出现了极低利率的现象,其显然将进一步释放宽松信号,助力市场行情回暖。

降利率、降首付齐上阵

事实上,除了苏州、成都两个城市,今年以来,包括上海、深圳、广州、杭州、武汉、合肥、南京、郑州等多个热点城市甚至一些三四线城市的房贷利率均出现不同程度的下调。因为1月5年期以上LPR下降,北京首套、二套房房贷利率也随之下降5个基点。

贝壳研究院数据显示,2022年3月监测的103个重点城市主流首套房贷利率为5.34%,二套利率为5.60%,分别较上月回落13个、15个基点。103城中82城房贷主流利率下调,包括苏州、深圳、上海等20城主流首套房贷利率低于5%。

中新经纬还注意到,一些城市的首付比例也出现下调。3月19日,广西壮族自治区市场利率定价自律机制召开会议,商定下调部分城市房贷首付比例:在南宁市区已拥有一套住房的,再次购买普通商品住房的商贷最低首付比例由40%调整为30%,北海、防城港首次购买普通商品住房的商贷最低首付款比例由25%调整为20%。

另据媒体报道,菏泽也重启二成首付,具体为名下无房贷记录且名下无房产,可以执行最低20%的首付比例,名下有房贷记录已经结清,家庭名下无房产,可以执行最低25%的首付比例。

根据央行规定,在不实施限购措施的城市,居民家庭首次购买普通住房的商业性个人住房贷款,原则上最低首付款比例为25%,各地可向下浮动5个百分点。也就意味着,“非限购”城市20%首付比例已经是最低线。

同时,去年困扰购房者的放款时间也明显缩短。2021年,有个别热点城市的房贷额度紧张,放款时时间一度长达三四个月,今年银行放款速度明显加快。

数据显示,3月103城平均放款周期在1个月左右,接近2020年三季度最快的速度。目前近五成的城市放款周期不足一个月,19城放款周期低于20天。

“进入2022年以来,不少城市采取降首付、下调利率等方式对政策进行适当松绑,其背后的原因是多样化的”,诸葛找房数据研究中心分析师关荣雪在接受中新经纬采访时分析称,主要归因于受2021年市场调控加码、信贷环境较为紧张以及房企流动性危机频发等影响。

关荣雪认为,当前楼市成交表现较为乏力,市场观望情绪较浓,城市库存压力增大,地方经济发展冲劲减弱等特征在市场大环境的变动下逐步凸显,这些待解之处使得政策的适当调整显得十分必要。

银行加大营销和投放力度、支持合理住房需求

银行的贷款投放与楼市的冷暖密切相关。随着年报的披露,近日,多家银行也在密集召开业绩发布会,今年房地产贷款的安排也成为银行管理层的一道必答题。多家银行管理层表态,将支持购房者合理住房需求。

“今年以来按揭的增长比较吃力,跟疫情有关,也与大家对房地产业的预期有一定关系。”招行副行长汪建中在发布会上说道。

对于后续按揭贷款投放策略,汪建中则表示,最近招行在加大按揭的投放力度和营销力度,以及在定价方面出现一些优惠等,希望能保持一定量的增长。

在兴业银行计划财务部总经理赖富荣看来,部分区域住房贷款融资需求有回暖趋势,要通过加强产品的创新服务,来提升住房按揭贷款的市场竞争力。

在个人住房贷款领域保持优势的建设银行则表态,当前会积极支持居民家庭的合理住房需求,助力房地产市场健康发展。“近期个人按揭的需求有所回升,也会做好针对性的金融服务。”建行副行长李运表示。

农行副行长林立也介绍,该行将落实好差别化房贷政策,重点加大对居民刚需改善型需求的支持力度。在确保集中度符合监管要求的情况下,实现全行个人住房贷款逐月逐季全域平稳有序投放。

光大银行副行长杨兵兵则指出,该行会支持商品房市场更好满足购房者的合理住房需求,将因城施策,促进房地产业健康发展和良性循环。

不少购房者还关心,接下来房贷利率是否会继续下降?严跃进预计,后续利率下调的城市数量会增多,尤其是降低首付方面,下降步调也会比较一致,其他政策后续放松的可能性都有,其目的都是为了激活房地产市场,相信能够带来楼市的回暖。

在关荣雪看来,由于当前房地产市场仍处恢复期,经济压力仍然不小,加之近期全国多地疫情反复,因此,为遏制楼市下滑势头,未来贷款利率继续下降的可能性比较大。同时,她认为,在市场环境变动的影响下,仍有部分压力较大、市场情绪低落的城市,因此,接下来不排除有更多城市采取降首付、下调利率等方式纾困。

“一季度的房地产市场行情是一个明显的低点,后续市场底部就会出现,无论如何市场是有反弹的可能。”严跃进说。不过,他同样强调,也要密切注意是否会出现房价上涨的情况。 (魏薇)