经过近期打新报价的高溢价后,2022年2月份以来,新股发行市盈率相比行业PE首现折价,平均折价率超10%,相比过去三个月高溢价情况,新股的发行报价已经逐渐回归理性。

对此,多位基金业内人士表示,随着打新报价重回理性,市场已告别“无脑打新”、“无脑赚钱”的状态,新股上市破发的现象也将大幅减少。而随着参与打新的市场主体不断扩容,以及打新收益率的下行趋势,过去以打新获得收益的“固收+”基金,则需要探索更多的业绩增厚策略。

“溢价变折价” 打新报价正回归理性

经过近期打新报价的高溢价、新股上市屡现破发后,今年2月份以来,新股发行市盈率相比行业PE溢价率逐步回落,并在近期溢价变折价。

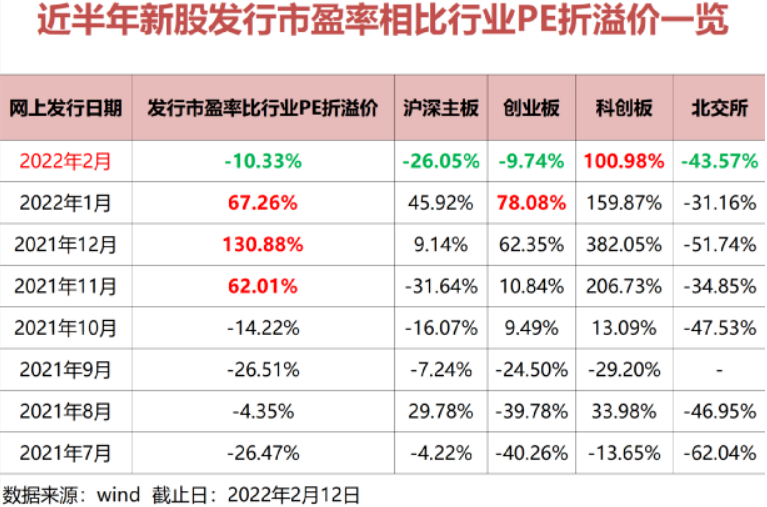

Wind数据显示,截至2月12日,2月份以来网上发行的10只新股平均发行市盈率相比行业PE,已经达到10.33%的折价率。而上述数据,在2021年11月-2022年1月,分别为62%、131%、67%的溢价率,2月份溢价变折价,系近四个月以来的首次。

具体从细分板块情况看,2月份沪深主板、创业板、北交所的上市新股市盈率相比行业PE的都恢复了折价状态,而科创板新股虽然溢价率为100.98%,但相比前三个月最高382.05%的峰值,发行市盈率也回落到了较低位置。

万家中证红利基金经理杨坤对此解读,在剔除异常值后,将今年1月-2月样本与去年11月-12月进行对比,会发现注册制新规下新股首发PE相对行业PE的溢价率整体保持平稳,但板块间发生了分化。比如,科创板新股的溢价率是下降的,而创业板是上升的,这主要与两个板块新股上市首日的涨幅不同有一定关系,即近期新股破发情况,一定程度上会反作用到投资者的报价风险偏好,我们认为后续市场会在这种动态中持续演绎。

北京一位量化基金经理也分析,打新的参与度和新股上市破发率是反向关系,去年10月份以来多只新股上市首日破发,这倒逼机构的打新参与度下降,新股报价也逐渐趋于理性,机构会倾向于选择具备估值安全边际的报价,避免新股上市破发带来的亏损。

“部分新股上市破发,说明‘无脑打新’的时代结束了,有利于机构理性参与新股申购,部分投机的打新投资者退出市场,这对投入较多投研资源、重视新股合理报价的机构是利好,新股发行市盈率相比同业PE溢价率下降,正是市场的调节机制在起作用,公募机构可以很好适应市场的变化。”该量化基金经理称。

事实上,新股发行市盈率的先升后降,也让新股上市后的涨幅受到了影响,行业参与打新的热情也有所降温。

Wind数据显示,2021年10月-2022年1月上市新股的涨幅分别为53.82%、120.17%、59.24%、47.15%,随着新股定价逐渐回归理性,部分业内人士认为新股的赚钱效应可能也将回归正常,上市破发的现象也会大幅减少。

杨坤表示,当前注册制下网下投资者报价是趋于理性的,相比于“搭便车式”搏入围的激进报价,重研究、风险偏好相对克制的理性报价会降低新股上市的破发概率,因此对于基金打新收益的影响也是正向的。

“从参与网下申购的配售对象数量来看,确实是下降趋势。”杨坤表示,这一方面与新股收益下滑有关,另一方面,可能也与今年以来二级市场整体低迷相关,不少产品底仓跌破6000万元市值的单边市场打新市值要求,从而被动退出。

据杨坤观察,当前报价回归理性是发行人和投资者等各方利益共同实现的一个大致均衡状态。“我们认为现行注册制询价机制下,后续市场不会再出现此前的‘无脑打新’、‘无脑赚钱’的状态,网下申购新股收益或也会有所分化,包括个股收益的分化,以及各家机构打新收益的分化。”

在这种市场环境下,杨坤表示,对比去年11、12月以及今年1月以来的样本数据,整体感觉投资者报价是更加趋于理性的,尤其是对于具有“三高”属性破发概率较大的新股。“我们公司在进行市场化询价过程中坚持独立、审慎、客观、理性的报价原则,在报价研究上以‘基本面研究为主、市场情绪为辅’为导向,以期最大程度反映当前市场环境下上市公司合理价值。”

打新收益率呈下滑趋势 “固收+”策略探索业绩增厚策略

随着A股注册制改革、IPO保持平稳发行节奏、“固收+”基金的扩容,参与打新的市场主体也在不断增加,对于过去以打新获得增厚收益的“固收+”基金来说,无疑需要探索更多的投资策略。

“随着注册制改革的全面推进、机构报价回归理性,以及打新产品数量整体下降等多方因素的催化,我们认为2022年的打新收益率不会呈现无限制的下降趋势,或在各方利益共同实现的动态平衡中持续演绎,打新收益增厚仍将持续,但预期大概率明显低于2021年。”杨坤指出,未来“固收+”基金确实需要下调对于打新的收益预期,同时加强对诸如底仓管理、可转债研究等领域的探索。

财通基金量化投资部负责人朱海东也认为,注册制推行以来新股涨幅回落,2021年9月询价新规的出台推动了新股定价中枢的上移,新股首日涨幅出现大幅收窄,甚至出现首日破发现象,从而使得注册制板块打新收益在初期出现大幅下滑。因此,在当前市场环境下专为打新设立新产品的意义或已不大。

据朱海东透露,随着打新收益率的下行,在实际操作中,部分以打新为策略的机构资金已转向定增投资策略。

数据显示 ,截至2021年末,“固收+”基金市场规模已经高达 2 万亿元,以二级债基和偏债混基为主。其中,“固收+定增”策略渐成主流机构构建“固收+”策略的新趋势。

财通基金表示,定增作为多资产组合的基础资产的优选,可以稳定定增投资波动、降低系统性风险,如加入偏大盘蓝筹、白马风格的二级市场标的来稳定组合风格;或以固收作为底仓安全垫辅以定增投资以增强组合的进攻性,向上的弹性或大于向下,被不少机构投资者作为增强策略之一。

“此外,在权益市场点位逐步走高、固收票息收益不振、股指期货交易条件放松、打新收益率收窄的场景下,量化对冲策略将越来越受到机构投资者的青睐。”财通基金表示,定增量化对冲底层资产的特性,顺应了资管行业净值化转型,推向市场以来已获得大学基金会、银行理财、信托等多种类型中长线稳健资金的认可与参与。

(中国基金报记者 李树超 张玲)

编辑/田野