上汽集团正在陷入“危险”的境地。

作为中国车市销量最大的车企集团,上汽集团自2006年以来,已经连续保持了13年的高速增长。2018年,该集团拿下700万辆销量,在车市寒冬的大环境下一枝独秀,令人印象深刻。

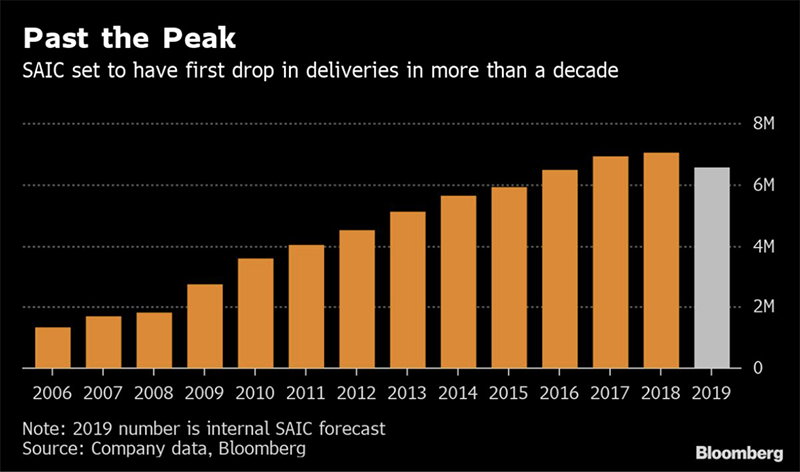

但2019年,上汽集团这台中国车市的“发动机”却突然失速,整个2019年,上汽集团反复调整销量目标,将2019年原本预期的710万辆年销量目标下调至650万辆,最终以623.8万辆遗憾收场。

上汽集团2019年产销快报

对比2018年的风光无限,2019年,上汽集团销量同比下滑11.5%,跌去了近百万台,是14年来首次出现销量下滑的现象,营收与利润也同步下滑。

上汽集团近14年销量变化情况(图片来自彭博社)

上汽集团前三季度财报显示,2019年,该集团前三季度营业总收入为5853.45亿元,同比下滑13.25%,今年年初上汽发布的业绩预告预计,上汽集团2019年全年净利润为256亿元,同比锐减28.9%(目前全年财报尚未发布)。而根据上汽集团2018年的财报显示,上汽集团2018年净利润为360.09亿元,相当于2019年的净利润下跌约100亿元。

诚然,2019年车市寒冬继续蔓延,裹挟着“国五”向“国六”的切换,不止一家车企在这一年销量与营收出现下滑。但需要注意的是,2019年国内车市整体销量为2576.9万辆,下滑幅度仅为8.2%,而上汽集团销量销量下滑幅度达到了11.5%,下滑速度超过大盘近3个百分点。

上汽集团的直接竞争对手北汽集团和广汽集团,虽然同样出现销量下滑但都跑赢了大盘。同属国企阵营的一汽集团、东风汽车在2019年的销量分别增长了1.3%、3.9%,实现了逆势增长。

这一现象说明,在中国车市由增量市场转为存量市场的过程中,上汽集团的市场份额正在遭受其它车企侵蚀,市场的下行虽然对上汽集团造成了影响,但其销量下滑的核心原因却在于自身。

拆分上汽集团2019年汽车销量构成可以发现,作为驱动上汽集团销量增长的3大合资车企,上汽大众全年累计销量200万辆,同比下滑3.1%;上汽通用全年累计销量160万辆,同比下滑18.8%;上汽通用五菱全年销量166万辆,同比下滑19.4%。自主品牌在整体下行的态势下也难以独善其身,上汽乘用车2019年全年销量67.3万辆,同比下滑4.08%。

上汽集团2019年产销报告中的唯一两抹亮色在于新能源汽车销量与海外市场销量,数据显示,上汽集团2019年新能源汽车销量达到18万辆,同比增长30%;海外市场整车销量达到35万辆,同比增长26%。但无奈的是,中国新能源汽车市场与自主品牌的海外市场尚属于空间较小的利基市场,上汽集团在这两块市场的增长无法缓解该集团所面临的增长难题。

从上述销量情况可以看出,上汽集团危机的核心在于上汽通用、上汽通用五菱两大合资集团销量出现较大下滑,美系车与合资自主品牌竞争力减弱,而上汽大众与上汽自主乘用车品牌也没能保住销量的增势,最终导致了上汽集团销量出现大幅度下滑。

但更棘手的问题还在等着上汽集团,2020年开年,新冠肺炎疫情大肆蔓延,上汽集团2月产销同比锐减超80%,受经营状况影响,上汽集团已经开启了一场集团自上而下的降薪潮。

而后续,疫情在海外继续蔓延,上汽集团的海外供应链也将经受考验……

2019年,上汽集团度过了艰难的一年,但2020年似乎更难了……上汽集团能度过这场危机吗?

荣威RX5

2019年销量下滑近百万辆 退回2016年水平

“今天的市场挑战是相当严峻的,我们要先活下来,活下来比任何事情都重要。”在2019年上汽乘用车公司企业年中干部大会上,时任上汽乘用车总经理的王晓秋感到深深的忧虑,喊出了这样的口号。

比起强调四化转型、科技创新,王晓秋将“活下去”摆在了公司首位,强调稳定市占率比什么都重要。考虑到彼时王晓秋即将就任上汽集团总裁,不妨认为,“活下去”是王晓秋面对整个集团发出的呐喊。

上汽集团2019年整体的形势十分严峻,根据2020年1月19日上汽集团发布的产销快报,2019年,整个上汽集团销售汽车总计623.8万辆,同比下降11.54%。整体销量水平直接从2018年的历史新高,衰退到2016年的水平。

上汽集团乘用车2019年销量走势

其中,作为上汽集团销量主力的三大合资车企集体出现销量下滑的情况。上汽大众全年销量200.18万辆,同比下降3.07%,考虑到国内车市整体下滑8.2%,上汽大众的销量衰减不如大盘严重,尚且算是正常水平。但上汽通用与上汽通用五菱的成绩就相当不好看了,2019年,上汽通用全年销量约为160.01万辆,同比下滑18.78%;上汽通用五菱全年销量约为166万辆,同比下滑19.42%。

三大合资车企在上汽集团销量中的占比通常超过80%,并且也是上汽集团营收盈利的主力,上汽大众、上汽通用与上汽通用五菱销量集体下滑,上汽集团的总销量、营收与利润自然也就被拉下了马。

而在自主品牌车型方面,以荣威、名爵等品牌为代表的上汽自主品牌乘用车在2019年总共卖出67.33万辆,同比下滑4.08%。

要知道,上汽自主品牌乘用车在王晓秋的带领下,曾在2018年的车市寒冬中实现70.19万辆的年销量,同比增长幅度超过30%。但即使是如此坚挺的上汽自主品牌乘用车,在2019年车市寒冬加剧的形势下,也难以保持销量增长的势头。

当然,上汽集团的2019年也并非毫无亮点,产销快报显示,2019年,上汽集团新能源车型销量达到18万辆,同比增长30%。

根据第一电动研究院统计,在单一车型销量方面,宝骏E100、荣威Ei5、荣威Ei6、帕萨特混动等新能源车型2019年的销量均超过了万辆,“神车”宝骏E100的销量更是达到了60050辆,仅次于北汽EU系列与比亚迪元EV,排在国内新能源车型销量榜单第三。

宝骏E100

而在厂商销量方面,上汽乘用车与上汽通用五菱的新能源汽车销量分别位列第四与第五位,销量均超过6万辆。二者相加,上汽集团新能源汽车销量能够排进厂商榜单前三。

与此同时,2019年,上汽集团开拓海外市场的步伐也在加速。

据了解,上汽集团2019年海外市场销量达到35万辆,同比增长26%。而2019年,中国出口汽车总量为122万辆,上汽集团出口汽车销量在其中占到了28.7%,在所有出口汽车的车企中排名第一。

但新能源汽车市场与海外汽车市场并没能拯救上汽集团2019年的销量,即使两个市场销量相加,总量也不过53万辆,不到上汽集团车型销量的10%,面对上汽集团近百万辆的销量下滑显得有些无力。

上汽销量下滑速度居国内前三 净利或下滑3成

单论上汽自身或许无法佐证上汽所面临的危险局面,毕竟深处车市寒冬,巨头也无法幸免。

但我们将国内所有主流车企的销量摆在一块儿,就能发现问题所在了。

2019年,国内汽车销量总计2576.9万辆,较前一年下滑8.2%。我们将销量下滑幅度小于8.2%的车企视为受市场下行影响,自身仍然保持正常运营;而下滑幅度大于8.2%的车企,显然除了市场因素之外,自身也存在一定的问题。

车东西统计了国内10家主流车企在2019年的销量情况、同比变化与市场份额如下:

国内主流车企2019年经营情况

我们发现,其中的六家车企的销量在2019年保持了小于8.2%的降幅,其中,一汽集团、东风集团在2019年的销量分别出现了1.3%、3.9%的增幅,实现了车市寒冬中的逆势增长;北汽集团、广汽集团虽然同样出现了销量下滑,但下滑幅度分别为5.9%、4.0%,总体情况好过大盘表现。

而上汽集团在2019年的销量却出现了11.5%的下滑,下滑速度快过大盘,这一现象导致上汽集团的市占率出现了下滑。

据了解,上汽集团2019年的市占率约为24.2%,虽然仍居国内销量第一,但对比2018年的市场出现了1个百分点的下滑,其市场份额被销量逆势上涨的一汽集团、东风汽车、长城汽车等车企瓜分。

销量的下滑还直接地作用在了上汽集团2019年的营收与利润上,尽管该集团尚未发布全年财报,但其前三季度的营业总收入已降至5853.45亿元,同比下滑13.25%。

今年年初该集团发布的业绩预告显示,上汽集团预计2019年全年净利润为256亿元,同比锐减28.9%。

2019年,上汽集团度过了相当艰难的一年,集团总销量的下滑趋势较国内车市大盘下滑更加严重。旗下三大合资车企销量遭遇滑铁卢,自主品牌销量同步下滑,虽然新能源汽车销量与海外市场销量有一定幅度增长,但由于基数过小,无法改变上汽集团的整体颓势。

受整体销量影响,上汽集团2019年目前已知的(前三季度)营收与利润同比分别下滑13.25%、28.9%,回到了与2016年相近的水平。

屋漏偏逢连夜雨,就在上汽集团认为“最差的时间”已经过去,将在2020年重回正轨的时候,新冠肺炎疫情开始全球蔓延,整个集团的生产与销售再度遭遇重创,全年销量至少损失数十万辆,集团内所有公司自上而下推行降薪计划,笼罩在上汽集团头顶的阴云仍然没有散去。

上汽大众4年销冠被终结 一汽大众上位

上汽危机的第一声警钟,由上汽集团最大的利润来源上汽大众敲响。

2019年,上汽大众年销量为200.18万辆,同比下滑3.07%。根据大众集团公布的数据,该集团2019年全球销量达到1097.46万辆,同比微增1.3%,这说明在大众集团销量增长的情况下,上汽大众出现了销量下滑,其销量占比在集团销量中出现了下滑。

这对于上汽是一个相当不好的消息,这家车企国内最有力的竞争对手一汽集团,在近两年通过品牌复兴有力地从车市寒冬中提振了销量,2019年年销量达到346.40万辆,同比增长1.3%。

而一汽大众在2019年的表现更是相当亮眼,该品牌2019年总销量达到207.19万辆,同比增长4.3%,实现了对国内单品牌四年销冠上汽大众的反超。

让我们来看看具体的细节:

上汽大众与一汽大众2019年销量情况对比

2019年对于上汽大众与一汽大众都不算好过的一年,上汽大众全年11个月出现了销量同比下滑,在这段时间内单月平均下滑幅度在10%左右。其销量仅在12月出现了销量的“报复性”增长,增长幅度达到37.67%,将其全年可能接近10%的销量下滑幅度拉到了3.07%。

一汽大众对比上汽大众情况稍好,全年仅有5个月出现了销量同比下滑的情况,其余月份销量对比2018年同期均有上升,2019年整体销量也出现了4.3%的销量增长。

与此同时,整个2019年中,一汽大众有8个月销量的销量优于上汽大众,最终一汽大众在2019年售出汽车207.19万辆,而上汽大众2019年的车型销量为200.18万辆。

这一现象宣告着,上汽大众连续4年的销量冠军在2019年被终结,而终结它的对手,正是它的“同袍兄弟”一汽大众。

上汽大众失去销冠地位的背后,是上汽大众品牌主力车型增长乏力以及上汽斯柯达从紧凑型车到中型车销量的全面下滑。

具体来看,途观L、Polo、凌渡、桑塔纳等车型销量的下滑成为了上汽大众品牌增长乏力的主要原因。其中,途观L 2019年销量为21.78万辆,同比下滑2.8%,其背后原因在于,紧凑型SUV市场竞争过于激烈,而途观L的潜在用户群体又存在被定位类似的一汽大众探岳、广汽本田CR-V分流的情况。即使是2018年几乎维持在销量前五的途观L,在2019年的销量排名也有所下滑,甚至有单月销量掉出了前十。

Polo车型2019年的销量为7.34万辆,同比锐减47.7%。这款车型无疑成为了上汽大众品牌上升的牺牲品,在其价格体系重塑之后,其官方起售指导价从7.79万元上升至9.99万元,尽管在Polo后加上了Plus字眼,但消费者显然难以接受短时间内价格激增的Polo。

至于上汽斯柯达,该品牌2019年总销量为27.8万辆,同比下滑了17.3%,在中型SUV、中型轿车、紧凑型轿车等市场,该品牌的销量均出现了大幅下滑。

从具体车型来看,明锐全年销量为6.3万辆,同比减少40.6%;昕锐销量为4.8万辆,同比减少18.6%;昕动销量为7487辆,同比减少28.5%;速派销量为2.4万辆,同比减少43.8%。

不过,得益于上汽大众朗逸、帕萨特等车型的强势增长,上汽大众品牌整体销量虽然下滑,却仍然跑赢了大盘。

但上汽大众作为上汽集团最有潜力,也最具盈利能力的底牌,上汽通用与上汽通用五菱在2019年的销量表现远不如上汽大众。如今,上汽大众这一底牌在2019年的表现已被一汽大众超越,意味着上汽集团在国内汽车市场的竞争中隐约出现了颓势。

销量下滑37万辆 上汽通用三大品牌失速

如果说上汽大众在2019年销量下滑3.07%仅是略有下滑,那么另外两大合资车企上汽通用与上汽通用五菱则是2019年上汽集团出现危机的主要原因。

根据上汽集团公布的产销快报显示,上汽通用2019年总销量为160.01万辆。在这一年,上汽通用旗下别克、雪佛兰、凯迪拉克三大品牌均出现了不同程度的销量下滑。

据了解,2019年,别克销量约为83.73万辆,同比下滑19.00%;雪佛兰销量约为41.35万辆,同比下滑24.80%;凯迪拉克作为豪华品牌也未能幸免,全年累计销量21.25万辆,同比下滑6.80%。

三大品牌的主力车型在2019年无一例外遭遇了滑铁卢。

公开数据显示,别克主力SUV昂科威2019年销量约为13.15万辆,同比下滑34.3%;轿车阵营中,中型车君越2019年销量约为3.99万辆,同比下降42.69%,紧凑型车威朗2019年销量约为7.42万辆,同比下降61.39%。

根据车主之家统计的品牌销量排名,上汽通用别克2019年在国内市场中排名第五,市占率4.07%。与2018年对比,虽然品牌排名没有变化,但市占率下降了0.51个百分点。同时,与榜单头部的一汽大众、上汽大众、吉利汽车、东风日产四家车企的销量差距也进一步扩大。

雪佛兰销量情况更加不容乐观。该品牌旗下的销量主力科沃兹在2018年曾拿下单车型25.21万辆的销量,但在2019年,科沃兹销量下滑至10.18万辆,下滑幅度达到59.62%。

2018年该品牌销量第二的迈锐宝在2019年仅拿下7.47万辆的销量,同比下滑46.06%。尽管该品牌在2019年推出的新款紧凑型车科鲁泽取得了11.89万辆的销量,但仍无法弥补其余主力车型销量下滑带来的影响。

雪佛兰的车主之家品牌榜单上的销量排名从2018年的第16名,下降至2019年的第18名。

凯迪拉克作为豪华品牌,所受的影响相对较小,在其SUV阵营中,XT5在2019年的销量略有下滑,约为6.26万辆,下滑幅度约为14.85%。

但另外两款车型XT6、XT4的销量表现尚可,新出的XT4的销量为4.71万辆,同比增长了210%,XT6作为定位更高端的新款车型,也取得了1.11万辆的销量,两款新车的优秀表现使得凯迪拉克SUV阵营整体销量不降反增。

在轿车阵营中,凯迪拉克XTS、ATS-L等车型的销量均出现了较大幅度的下滑,因此,凯迪拉克2019年整日的销量依然呈下滑态势。

不过在上汽通用的三大品牌中,凯迪拉克年销量为21.78万辆,同比下滑4.56%,是唯一跑赢大盘的品牌,其品牌销量排名也从2018年的第27位,上升至2019年的第26位。

三大品牌销量的下滑,使得上汽通用2019年销量几乎损失了37万辆。对于上汽通用而言,原因是多方面的。

从外部环境来看,首先,2019年是中国车市继续下行的一年,大盘承压,位于头部的合资车企所受到的压力也十分明显,上汽大众、上汽通用等合资车企的销量均出现了下滑。

其次,车市下行的过程中,存量市场各个合资品牌、自主品牌展开了厮杀,从2019年的市场表现来看,日系车、德系车表现较为强势,自主品牌整体出现微降,而美系车销量下降最为严重,长安福特、上汽通用等合资车企在2019年的表现都十分堪忧。

内部环境方面,上汽通用表示,2019年是该车企的产品调整年,但恰巧遇上车市下行,需求不够旺盛的情况,上汽通用的车型换代出现了青黄不接的现象,一方面,昂科威、科沃兹等上一代主力车型销量大幅下滑,另一方面,科鲁泽,新一代英朗等车型的销量增长不及预期,导致了上汽通用2019年销量大幅下滑。

除此之外,上汽通用的一些三缸机车型在市场上似乎并不是太受欢迎,也出现了一些消费者在网上投诉三缸机抖动、异响的情况。

上汽通用正面临着内外交困的情况,至于能否走出这一困境,还需要看上汽通用新一代产品的调整情况与电动化转型的进展。

上汽通用五菱销量下滑40万辆 神车也卖不动了

上汽通用五菱的情况对比上汽通用而言,更加不容乐观。

2019年,上汽通用五菱销量约为166万辆,同比下滑19.42%,对比2018年206万辆的销量,下滑了近40万辆。

孕育了一代“神车”五菱宏光的上汽通用五菱,曾是上汽集团销量快速增长的支柱之一。

公开数据显示,2010年-2018年,该车企销量从123万辆增长至206万辆,年复合增长率达到5.9%,助推了上汽集团迈过了年销量700万辆的大关。

但在2019年,上汽通用五菱的销量突然锐减接近20%,该车企旗下的两大品牌宝骏与五菱汽车销量集体下滑,其在2019年新推出的新宝骏系列效果也不够理想。

从宝骏品牌来看,该品牌旗下宝骏510、宝骏310、宝骏530、宝骏730等畅销车型在2019年销量全面下滑。

这四款车型在2018年销量均突破了10万辆,宝骏510更是达到了36.14万辆。而到2019年,宝骏510销量直接腰斩,仅剩15.81万辆,同比下降56.25%;宝骏310销量约为4.71万辆,同比下降68.93%;宝骏530与宝骏730的销量也均出现了10%左右的降幅。

宝骏品牌的销量排名也直接从2018年的第6名,后退至2019年的第17名,市占率由3.74%下滑至2.51%。

五菱汽车这边,销量下滑的主要车型是五菱宏光MPV,这款车型在2018年曾卖出47.65万辆,在国内是当之无愧的神车。但在2019年,该车型销量下降近10万辆,售出37.49万辆,同比下降21.32%。

五菱荣光与五菱之光MPV也有小幅度的销量下滑,仅有五菱荣光V有1万辆的销量增长。

五菱汽车的品牌销量同样出现大幅度后退,从2018年的第8位,下滑至2019年的第13位,市占率由3.32%下滑至2.96%。

2019年4月,上海车展同期,上汽通用五菱推出了新宝骏品牌,开启了品牌上升之路,其旗下的RS-5、RM-5、RC-6等车型的厂商指导价均突破了10万元,改变了上汽通用五菱一直主攻10万元以下车型的战略。

但这几款车型在2019年的表现均算不上优秀,RS-5与RM-5的销量均未突破2万辆,单月月均销量不足3000辆,RC-6的销量更是不足1万辆。

国内与这几款车型定位相近的长城哈弗H6、比亚迪宋Pro单月销量早已破万,以新宝骏车型的销量水平,暂时还难以挑战主流10万元左右价位车型的地位。

有业内人士认为,上汽通用五菱在2019年遭遇滑铁卢的原因,主要是错失了4年前品牌转型升级的良机,这导致2019年,上汽通用五菱仍然主攻10万元以内的低端车市场。

但正是在这一年,经济下行的压力向下传导到了中低端消费人群,简单来说,10万元以下车型的潜在消费者消费能力减弱了,汽车作为非刚需用品,消费优先级降低了,因此,上汽通用五菱的车型卖不动了。

而在10万元~15万元的消费级市场,早已提前布局的吉利、广汽、长城等车企已经将潜在的消费者瓜分得七七八八,等到2019年才开始转型向上的上汽通用五菱自然被打了个措手不及。

就目前的情况而言,上汽通用五菱所占据的低端车市场盘子正在逐渐收缩,而其转型升级又并不顺利,2020年对于上汽通用五菱而言并不好过。

面对危机迅速反应 上汽“全员”降薪自救

在2019年遭受重创的上汽集团,自然是希望在2020年重整旗鼓再出发。

但一开年,一场疫情突然打乱了人们生活的节奏,也直接影响了国民经济支柱之一汽车产业的运行情况,上汽集团自然也不例外。

据消息人士透露,上汽集团原定复工日期为1月29日,但受疫情影响最严重的,除了湖北周边城市地区,就属上海、北京、广州等人员流动性大的城市,为保障员工的安全,上汽选择延后复工日期。

先是通知了2月3日复工,随后又将复工日期延后至2月10日,但随着2月10日将近,上汽集团又发出通知,让非一线生产员工先行在家复工,生产人员的复工日期再度进行延后。

直到2月17日,地处广西柳州的上汽通用五菱工厂率先实现复工,但上汽集团位于上海的工厂因为供应链调配不上,复工日期再度延后。

在随后的一周里,上汽集团紧急向大众、通用两大集团位于海外的供应链发出求援信号,而大众与通用也迅速响应,帮助上汽调配到了需要的零部件,2月24日后,上汽集团上海安亭、浙江宁波等地的工厂先后复工。

但到2月24日为止,2月份原本属于工作日的日期已经过去了四分之三,这意味着上汽集团2月份的产销情况均受到了严重的影响。

上汽集团2月产销情况

根据上汽集团发布的产销快报,整个2月,上汽生产汽车32260辆,销售汽车47365辆,同比分别下降了90.17%、86.95%。

销量的下滑给上汽带来了巨大的经营压力,3月开始,上汽集团旗下诸多公司开始采取降薪策略来降低运营成本。

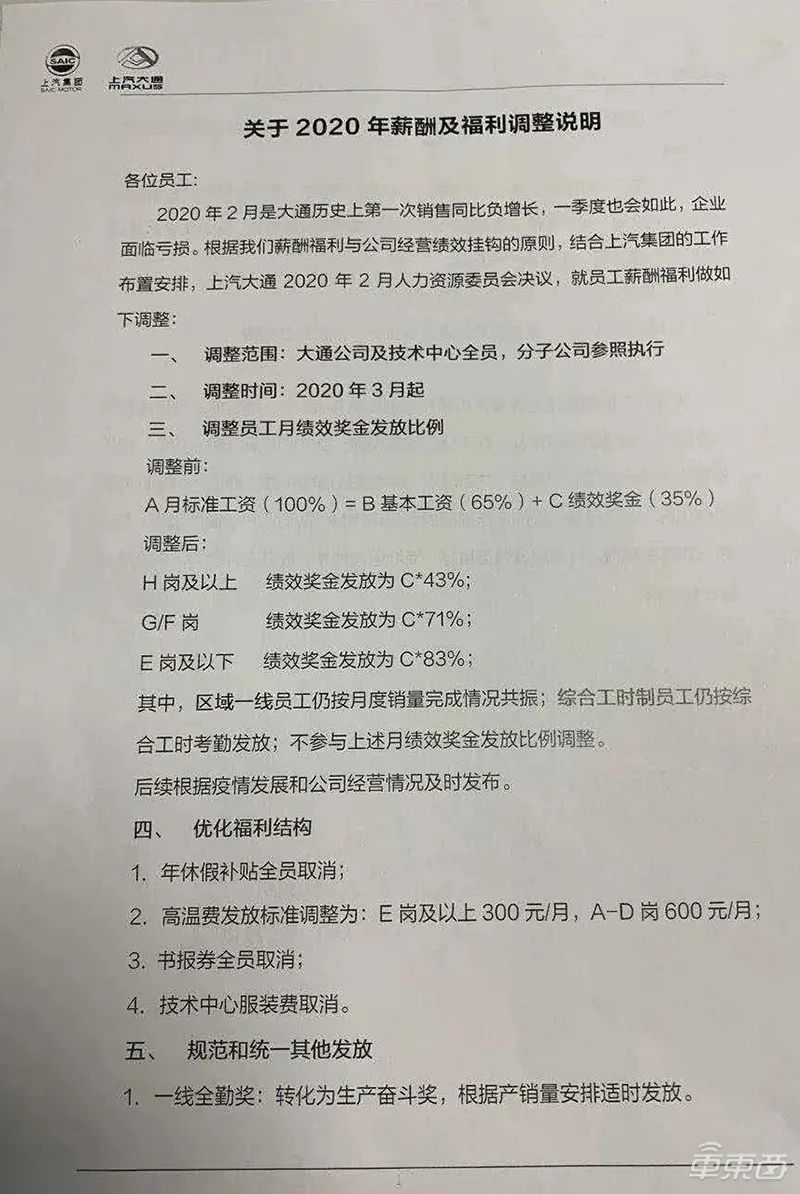

网传上汽大通降薪方案(图源网络)

3月5日,网上开始流传一份上汽大通的降薪通知,文件显示从3月份起,将对绩效工资分按级别进行下调,最高下调幅度达到83%。此外,还将取消年休假补贴、技术中心服装费以及书报券等福利。

上汽集团内部人士向车东西透露,网传的降薪文件和内容基本上都是实情,整个上汽集团都在进行不同程度的降薪。

很快,有消息传出,上汽乘用车集团紧急召开会议,口头通知了乘用车公司薪资调整安排,大致包括:1、高级经理以下减发75%的绩效工资,高级经理及以上全部减发;2、减发时效为三月到六月,后续视公司经营情况再定;3、绩效奖金与公司经营状况强相关;4、居家办公,隔离观察的按天扣发用车补贴。

据了解,上汽乘用车集团的绩效工资减发75%相当于整体工资减少15%。

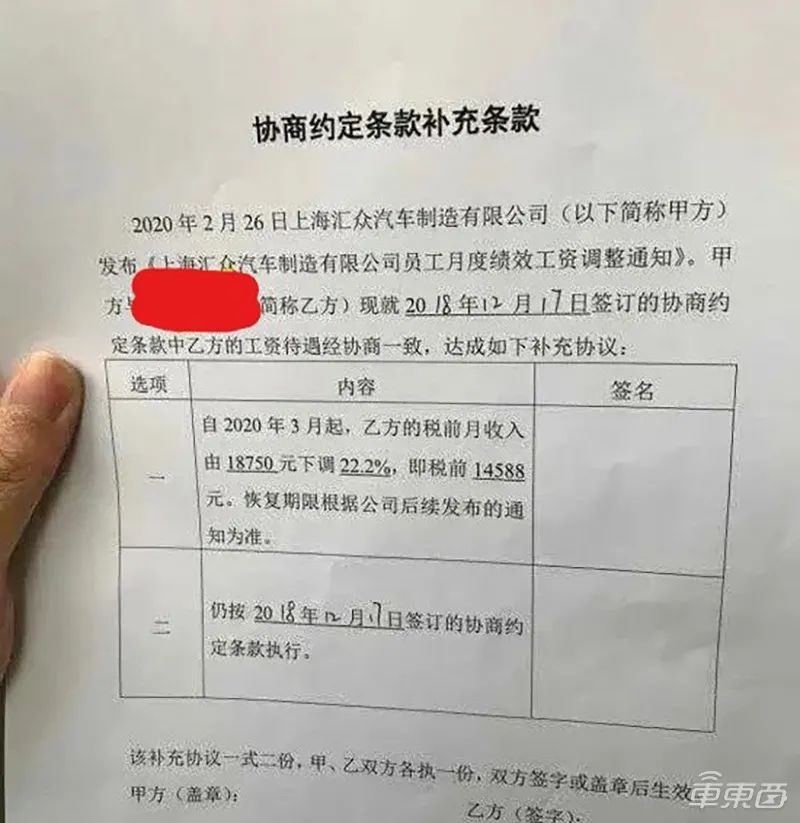

上汽的另一家子公司上海汇众随后也被传出了降薪,网曝从3月份起将员工税前月收入下调22.2%,恢复期限将根据公司后续情况而定。

网传上海汇众降薪协议(图源网络)

与此同时,上汽旗下的合资车企上汽通用与上汽大众也采取了相应的策略。

据上汽集团的一位员工透露,上汽通用泛亚将暂停所有的晋升和招聘,取消加班费;调低三月绩效工资;员工有一定的被动离职率等。

而上汽大众将取消双薪,底薪方面管理层降25%,员工降15%,总体降约40%。有媒体报道称,上汽大众内部员工表示,虽然没有收到正式的文件,有部分同事接到了口头通知。

上汽大众也对此做了回应,上汽大众表示:“员工收入与企业绩效相关部分有浮动是正常情况,此次调整增加了企业绩效和个人收入的正相关联,员工收入中与企业绩效相关部分,随着绩效变化同向联动。”

但这也基本坐实了上汽大众将要降薪的消息。

在国内的车企集团中,上汽是第一批“全员”降薪应对疫情危机的玩家,动作果敢,对危机的敏感度高,值得点赞。

危机之下 上汽仍有五大翻身底牌

即便危机重重,也不代表上汽集团失去了翻身的希望。以目前的情况来看,上汽集团手上仍然握有五张底牌,只要运用得当,上汽集团将希望守住国内销量第一的位置,并能迎来一轮新的增长。

1、底牌一:自主品牌正在崛起

虽然2019年,上汽集团旗下,上汽乘用车公司的销量出现了下滑,但整体来看,该公司去年仍然卖出了67.3万辆汽车,下滑幅度仅为4.08%,远小于国内车市大盘下滑的速度,同时也小于上汽集团自身销量下滑的速度。

与此同时,上汽自主品牌荣威旗下的i5、Ei5等车型销量与2018年对比出现了不小的增长,前者从3.17万辆增长至12.84万辆,同比增长305%,后者从5.82万辆增长至7.39万辆,同比增长26.98%。

这两款车型的增长填补了荣威RX5销量下滑带来的销量空缺,而2019年9月新推出的荣威RX5 MAX在4个月的时间里也取得了3.89万辆的成绩,新老车型已经成功完成换代。

另一点值得注意的是,上汽自主品牌的乘用车整体销量虽降,但其市场份额其实正在攀升,根据上汽自主品牌乘用车销量与乘联会公布的自主品牌乘用车销量相除计算可知,2018年,上汽集团自主品牌市场份额为7.3%,而2019年,上汽集团自主品牌市场份额占比上升至8%。

与此同时,此前一直以商用车为主业的上汽大通,在2019年开启了“商转乘”的转型,去年全年销量为15.3万辆,同比增长21.36%,取得了不错的效果。

上汽大通推出的G10、G20、G50等MPV车型自推出以来,也一直维持着2000辆左右的月销成绩,在小众的MPV市场站稳了脚跟。

此外,上汽集团内部,上汽通用、上汽通用五菱等合资车企销量下滑,也给上汽自主品牌让出了一定的市场空间,这一轮机会运用得当,上汽自主品牌乘用车将可能迎来一轮大的增长。

2、底牌二:海外市场值得展望

上汽集团2019年国内的销量虽出现较大幅度下滑,但海外汽车销量同比上升的26%,全年销售汽车总计35万辆,增幅明显。

中汽协数据显示,2019年中国出口汽车数量达到102.4万辆,上汽集团出口汽车数量占到中国出口汽车总量的1/3以上,排名全国第一。

据了解,上汽集团进军海外市场已有12年时间,自2008年,第一辆荣威品牌汽车出口欧洲,上汽海外事业部正式挂牌开始,上汽集团先后在澳大利亚、东南亚、中东、印度、拉美、非洲等地建设生产基地,布局销售网点。

到目前为止,上汽集团已经在五大洲的60余个国家和地区设立了办公点,在泰国、英国、印尼、智利、中东、印度等地区,上汽品牌车型年销量已经过万。

不仅如此,上汽集团还在英国伦敦、美国硅谷、以色列特拉维夫等地区设立了研发中心,建成了泰国、印尼、印度三大整车基地与95个海外零部件基地,拥有12个区域营销服务中心,4家海外物流分公司与3条远洋航线。

依托这些布局,上汽集团在海外的业务将不仅仅是汽车销售,出行、物流等新的领域也将是上汽集团发力的关键点。

3、底牌三:大众豪华品牌奥迪即将加入上汽

据了解,上汽今年将与大众集团深化合作,将大众旗下的豪华品牌奥迪也纳入上汽大众的麾下。

其实,早在2016年,上汽集团董事长陈虹就在德国狼堡与奥迪董事长施泰德、大众中国CEO海兹曼等德方高层签署了合作协议,对上汽与奥迪合作的事项进行了探讨。

但由于一汽奥迪经销商的反对,这一合作暂且搁置。

但在去年上半年,上汽与奥迪合作的消息又渐渐在产业内发出声音,上汽大众曾经公开发布了奥迪A7L车型的招标公告。

有消息称,这款车型有望在今年下半年投产。奥迪的入局能给上汽带来什么?看看一汽大众奥迪就知道了。

一汽集团公布的产销快报显示,一汽大众旗下的奥迪品牌在2019年的销量约为68.89万辆,逆势增长4.2%;国内市场已经成为了奥迪品牌在全球的最大市场,销量占比达到40%。

根据奥迪在全球的营收与利润情况推算,一汽大众奥迪在2019年可能为一汽贡献了1686亿元的营收与137亿元的净利润,是一汽集团的重要盈利板块。

如果上汽集团能在2020年拿下奥迪这头“利润奶牛”,对于上汽集团的营收与净利润来说,都将是一个好消息。

4、底牌四:新能源转型渐入佳境

除了在传统燃油车市场努力守住市占率,上汽集团近些年也在新能源汽车市场持续布局。

上汽集团2019年产销快报显示,上汽集团新能源汽车销量达到18万辆,同比增长30%,市场份额约为15%,略低于比亚迪的17%的市占率,但高于北汽,排位国内第二。

根据乘联会数据,上汽荣威Ei5、宝骏E100、宝骏E200分别进入了国内纯电动车销量排行前十,年销量均在2万辆以上。

而在插电混动市场,上汽大众帕萨特PHEV、荣威ei6 PLUS、途观L PHEV、eRX5 PHEV等车型分别以17986辆、16326辆、11448辆、10269辆的成绩进入了国内插混车型销量榜。在插混车型的厂商排名中,上汽仅落后于比亚迪、华晨宝马,排名第三。

据了解,在今年,上汽集团与大众合资的安亭工厂将正式投产基于MEB平台打造的纯电动车型,如果能够借助这一轮攻势扩大市占率,那么上汽集团在未来的新能源汽车时代也将拥有竞争第一把交椅的资本。

5、底牌五:自动驾驶转向场景化,车联网项目已成熟

最后,上汽集团在汽车智能化、网联化上的投入已经开始收获果实。

上汽集团目前正在同步布局L3级以下的辅助驾驶与L3级以上的自动驾驶两大业务。

其中,L3级以下的辅助驾驶用于乘用车,由合作伙伴负责研发。目前,上汽集团已经与世界领先的汽车产业Tier1博世以及知名ADAS方案提供商Mobileye达成了合作,这两家公司将与上汽合作完成乘用车L3级以下辅助驾驶的研发。

事实上,自2018年开始,上汽乘用车品牌的主力车型Marvel X就已经搭载了博世的L2级自动驾驶解决方案,具备全速段智能巡航、全时主动安全智能辅助等功能。

2019年,上汽大通也推出了搭载L2.5级自动驾驶系统的全新车型D60,对比Marvel X,该车型的自动驾驶还多了拥堵路况下的自动跟车、智慧停车场搭配的无人泊车与车辆的远程召唤功能,该品牌甚至喊话要在2020年实现L4级自动驾驶。

L3级以上的自动驾驶业务则主要落地在物流、码头、港口等结构化场景中,由上汽主导,与国内自动驾驶公司西井科技共同研发。

2017年12月,上汽旗下的卡车公司上汽红岩就与合作伙伴共同打造了自动驾驶重卡,在广州南沙港开始了试运行。

2018年,上汽红岩正式向西井科技开放了车型平台,后者将车辆打造成了能够在港口无人驾驶的集装箱卡车。

而在2019年11月,上汽集团、上港集团和中国移动三方共同启动“5G+L4级智能驾驶重卡”示范运营,成功实现在港区特定场景下的L4级自动驾驶、厘米级定位、精确停车(±3cm)、与自动化港机设备的交互及东海大桥队列行驶,为港口运输客户提供智能安全、高效环保的集装箱转运方案。

上汽在自动驾驶技术上,已经形成了完整的发展规划和技术布局。

在过去的五年中,上汽加州资本投资了五家自动驾驶初创公司:做高精度地图的Civil Maps、Deepmap,做新型毫米波雷达的Metawave,以及进行L3级以上自动驾驶技术研发的AutoX和Plus.ai。

目前,该集团旗下的自主乘用车品牌荣威与上汽大通都采用了与博世、Mobileye等国际知名供应商合作的方式布局自动驾驶,商用车方面,也与西井科技等合作伙伴展开了合作,开始布局港口、高速公路等结构化自动驾驶场景。

这样清晰的分工,可以帮助上汽集团的自动驾驶业务快速具备造血能力,而不必在乘用车自动驾驶领域持续无回报地烧钱。

除自动驾驶之外,上汽集团与阿里在2016年合作的车联网项目——斑马网络,目前在业内也有着不小的影响力。其旗下产品不仅为上汽旗下的车型提供了智能车载系统,同时还为东风雪铁龙、东风标致、福特等品牌提供车载系统。

据斑马网络CEO郝飞透露,该公司目前已经与10余个品牌达成合作,涉及车型已达30余款,在国内拥有数十万的用户基数。在未来,斑马会朝着更加开放化的生态平台发展。

从上述五张底牌来看,断言上汽即将没落还为时尚早。作为国内销量最大的车企,上汽不仅拥有着巨大的市场,同时在新技术的布局上也跟进得极其快速,如果应对危机得当,上汽集团仍有希望重回正轨。

结语:上汽集团的危与机

2019年,上汽集团的销量、营收与利润为整个集团敲响了警钟。

这是上汽集团自2006年以来的首次销量下滑,三大合资品牌在这一年同时陷入了销量乏力的状态,而自主品牌目前尚且无法独当一面,这导致上汽集团在2019年的销量下滑了近百万辆。

除此之外,上汽集团内部各个品牌还面临着转型升级,产品调整等挑战,加上车市寒冬的影响,一时之间,上汽集团的“内忧外患”一同到来。

正如上汽集团总裁王晓秋所言,“活下去”已经变成了第一要务。

而上汽也确实为“活下去”拼了一把力,在车市寒冬之中,上汽仍在咬紧牙关坚持新四化转型,自动驾驶方向与新能源方向目前均取得了一定的成果。

不仅自主研发的5G自动驾驶重卡投入了示范运营,2019年在新能源领域也是收获颇丰。今年,上汽与大众合作的ID系列国产车型也极有可能与国内消费者见面。

这些拼出来的成果为上汽集团创造出了新的机遇,借助自动驾驶与新能源“两条腿”,上汽将有机会巩固自身国内销量第一的地位,同时在物流自动驾驶领域开拓出新的业务。

文/Bear

编辑/李东颖