9月20日,香港恒生指数上涨1.36%,这是该指数连续第6个交易日上涨。

在中秋假期没有南向资金“注入”的情况下,港股亦呈连续涨势。而在美联储宣布降息后,港股涨势更加强劲,美联储降息是否会成为港股重新“雄起”的催化剂?

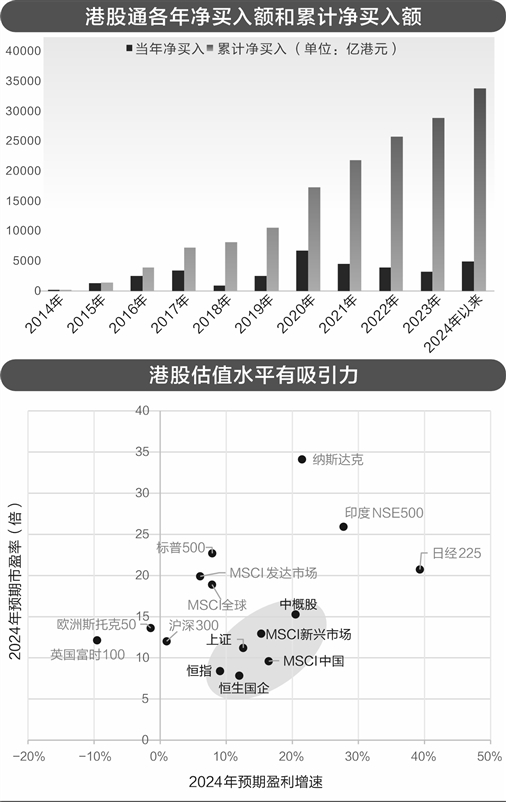

数据显示,今年以来,多路“活水”注入港股,给港股提供了良好的市场环境。

多位专家接受证券时报记者采访时表示,港股在历史上是美联储降息周期的受益者,在降息后港股市场回报率相对较高。

多路“活水”注入港股

据同花顺iFinD数据,若按照回购日期计,港股市场今年回购金额合计已超过2000亿港元,远超去年全年回购金额。根据上述统计口径,数据显示,在2022年之前,港股市场各年度回购金额均低于千亿港元,最近3年回购金额明显提升,今年更是大幅增长,并创下年度回购金额历史新高。

港股近年来的回购潮主要由龙头公司带动,腾讯控股、汇丰控股、美团、友邦保险今年以来回购金额均超过百亿港元,上述4家公司今年合计回购金额超过千亿港元。

其他众多港股公司也纷纷加入回购大军,回购公司的覆盖面进一步扩大。若按照回购日期计,今年以来进行回购的港股上市公司已接近240家,超过去年全年家数。数据显示,相同统计口径之下,去年全年进行回购的港股上市公司约200家。

有分析观点认为,千亿资金回购为港股注入“活水”,有利于港股市场的整体运行。

另外,在港股上市公司加大回购力度的同时,内地南向港股通资金今年以来也加大了买入港股的力度。数据显示,今年以来,南向港股通资金净买入已超过4800亿港元,年度净买入额已超过此前3年各年度净买入额,达到历史第二高位,仅次于2020年的全年净买入额。

记者梳理历史数据发现,南向资金近年来在港股市场的影响力不容小觑,在南向港股通资金创出历史最大净买入额的2020年,恒生科技指数暴涨78.71%,南向资金成为推动当年港股科技股涨势的主要力量之一。

建银国际证券研究部首席策略师、董事总经理兼研究部主管赵文利接受证券时报记者采访时表示,参考美股的历史,持续积极的股票回购是美股长牛的一个重要原因。今年以来,南向资金加速了对港股市场的偏好,而且近期加强了对成长股的配置。这些积极因素共同作用下,有助于增强港股韧性和稳定性,促使港股逐步向好。中长期看,港股市场的走势及上升空间,还将取决于中国经济基本面和政策预期的改善程度及外资风险情绪的变化。

港股是降息周期受益者

当地时间9月18日,美联储宣布降息,而且降50个基点,时隔4年重新进入降息通道,美联储降息也引发多国央行跟进降息。对于港股,美联储降息会带来何种影响?

保银投资总裁、首席经济学家张智威接受证券时报记者采访时表示,从资金流动角度来说,美国降息一般会使得美国债券收益率下降,资金会流出美国市场,更多地可能会流入新兴市场,对新兴市场的流动性有帮助,港股市场就是其中一个例子。

张智威认为,一方面,在过去几天里港股市场走得比较好,其中一个重要原因就是投资者对美国降息有一个预期。他指出,哪怕是中秋节期间,(因港股通休市)没有南向资金流入港股,港股市场还是保持了比较强的走势,而且这种强势恰逢美的集团这样一个比较大的港股IPO发行上市,也未对市场造成太强的“抽血”效应,因此近期港股的上涨是很成功的上涨,是美国降息周期开启利好新兴市场所推动。

另一方面,张智威认为,美国降息会导致美元贬值,以及其他货币升值,人民币因而走强,这也对港股走势有一定帮助。

赵文利表示,美联储降息对港股最重要的影响可能是港元流动性环境的改善,以及进一步打开中国内地货币政策放松的空间。港股对外部流动性变化较为敏感,降息对于港股市场流动性会有边际改善。以往美元利率的下降会带动美元走软,从而引发资金从美元资产回流新兴市场,随着利率进一步下降,更多资金也会从货币基金流向风险资产。美元走弱的同时,人民币和港元走强,会凸显中资股的吸引力,估值低、安全边际高的港股有望成为重要的受益者。此外,美元降息,除带动港息下降,也有助于进一步打开中国内地货币政策放松的空间,从而有利于改善中国经济基本面,提振港股的盈利前景。从历史数据来看,港股在历史上是降息周期的受益者,在降息后港股平均回报率相对较高。

博大资本国际总裁温天纳接受证券时报记者采访时表示,美联储降息给港股带来有利的环境,但降息预期此前已经达成一致,对市场影响已经消化,真正的影响在于企业运营成本、流动性成本和投资者杠杆成本的下调,对于整个实体经济来说,也是比较有利的。

老虎证券香港投研总监陈庆炜在受访时表示,香港基本利率跟随美联储,因此美国降息即是香港降息,直接影响各种信贷成本的降低,有利于资产价格的稳定。港股一向对海外流动性敏感,降息有利于估值的提升,但盈利预期的提升仍需要更多政策的支持。

港股估值仍具吸引力

港股市场从低位已有明显反弹。数据显示,恒生指数年内累计已上涨7.10%。从个股表现来看,据记者统计,年内已有超过400只港股涨幅超过20%,其中79只港股年内股价已翻倍。

不过,在今年之前,恒生指数已经历连续4年下跌,目前估值水平处于近年相对低位,仍具有吸引力。据Wind统计口径,恒生指数目前滚动市盈率(TTM)约为9倍,明显低于最近10年的平均水平(10.52倍),处于最近10年约18%的分位点水平。

中金公司的研究观点认为,相比A股,港股由于港元挂钩美元的联系汇率制度,使得美联储货币政策传导更为直接,例如香港金管局已经将基准利率从5.75%下调至5.25%,商业银行也有望相应下调最优贷款利率。这些都将直接降低香港本地的融资成本,改善港元流动性环境,进而直接影响与之相关的香港本地地产行业以及分红类资产。

赵文利认为,本次港股的半年报整体是略超预期的,特别是头部互联网和科技公司业绩超预期幅度比较大,这带动了8月以来港股的上涨。展望未来,头部互联网和科技公司业绩还有进一步提升的空间,这确实会对港股的估值和未来的走势有良好的支撑和促进。

温天纳在受访时认为,美联储降息对一些传统周期性股、高杠杆的地产类股以及传统的科技类股都是有利的,因为这样的环境减少了这些企业的杠杆成本和融资成本。今年港股的企业回购数量比较多,是因为企业觉得目前公司的股价不能够充分反映现实的状况,通过回购释放信号对提升每股盈利有一定的帮助。但这些都是客观的外围因素,最终不论是回购,或者其他资本市场的操作手段,最终是否能转化为经济增长的动力,使得企业能够实现持续盈利还需要观察。

温天纳认为,在降息的大宏观背景下,配合一些政策的支持,恢复消费者、投资者的信心,也有助于提升流动性,创造出比较强的企业业绩,从而拉动整体市场的估值,让港股市场重新回到以前的有增长动力的状态。(证券时报记者 胡华雄 李明珠)

编辑/田野