在递交招股说明书6年多后,安徽马鞍山农村商业银行选择撤回上市申请。日前,深交所公告称,因马鞍山农商行、保荐人撤回发行上市申请,根据相关规则,深交所决定终止其首次公开发行股票并在主板上市的审核。

每经记者就此致电马鞍山农商行,工作人员告诉记者,撤回上市申请是出于该行后续战略发展考虑,对该行目前经营没有任何影响。至于今后是否会重启A股上市计划,对方表示,目前没确定,也需考虑今后的市场环境和监管环境。

记者注意到,包括马鞍山农商行在内,年内已有3家银行撤回IPO申请,且均为农商行,而A股银行IPO进入“空窗期”已有两年半之久。此前一些银行撤回A股IPO申请后转道港股市场,关于后续是否会考虑转道港股上市,马鞍山农商行工作人员表示,目前暂时没有这方面的意向,但也不排除后续有此可能性。

当前,A股仍有7家中小银行在候场等待,包括4家城商行和3家农商行。倘若将目光聚焦到“参照对象”上,当前已在A股上市的城商行及农商行呈现出怎样的发展态势?

马鞍山农商行撤回IPO申请,回应系战略发展考虑

马鞍山农商行2009年7月开业,是全国第一家地级市农村商业银行,由马鞍山农合行整体改制而来。2017年5月,马鞍山农商行启动主板上市工作,并于2018年4月首次向证监会递交IPO招股书。随着A股全面注册制实施,2023年3月马鞍山农商行的IPO申请平移至深交所审核,随后该行更新了招股说明书。

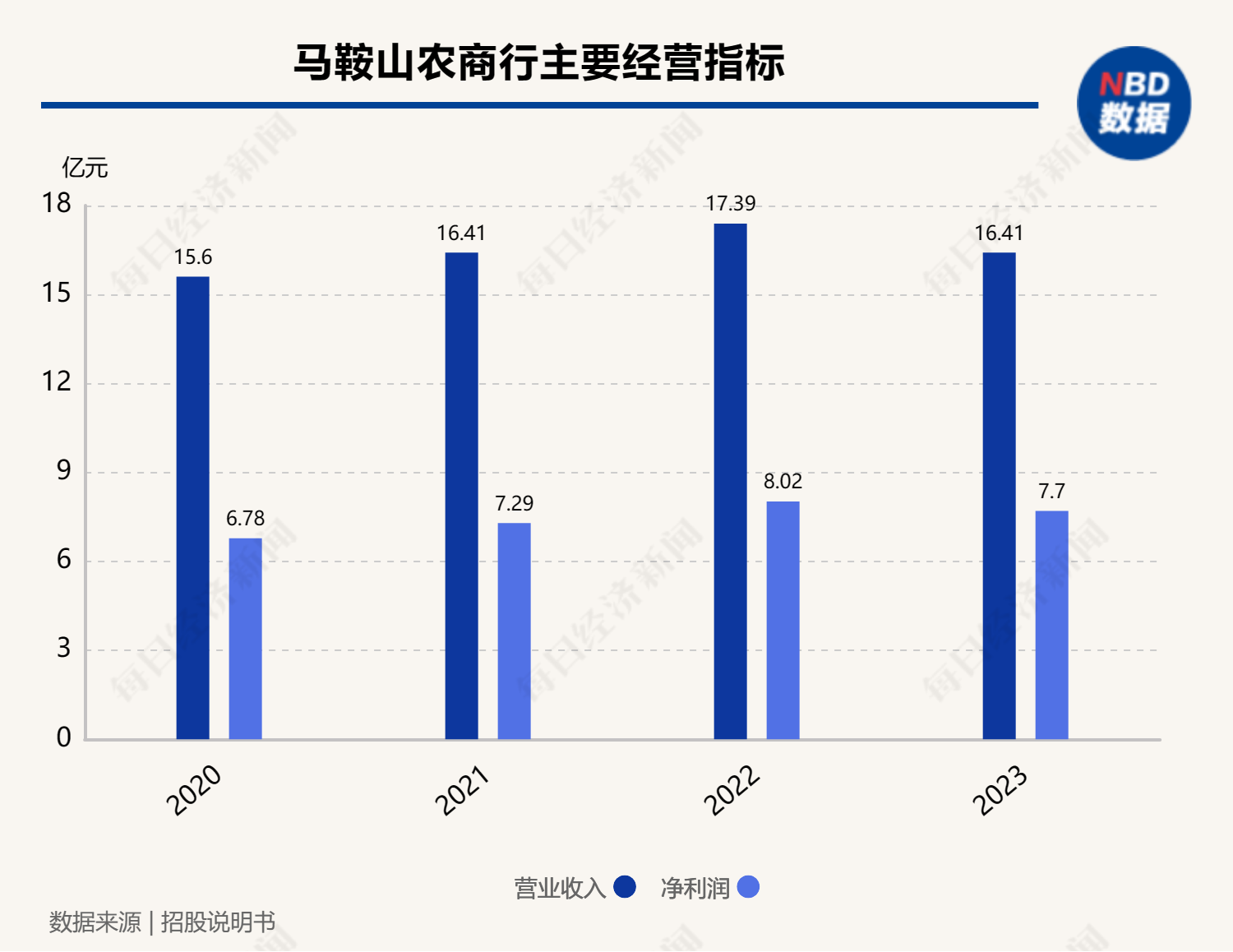

结合招股说明书和中国货币网上披露的该行相关财务数据,记者注意到,2023年该行的营收和净利润未能延续此前数年的递增趋势,同比有所下滑。数据显示,2020~2023年该行分别实现营收15.60亿元、16.41亿元、17.39亿元、16.41亿元,实现净利润分别为6.78亿元、7.29亿元、8.02亿元、7.70亿元。

从收入结构来看,马鞍山农商行营收在很大程度上依赖利息净收入,近年来利息净收入的营收占比都在70%左右。而在银行业整体净息差收窄的背景下,该行也不例外地面临着息差承压的局面。2020~2022年,该行净息差分别为2.56%、2.40%、2.10%,2023年上半年这一指标进一步收窄至1.83%。

从资产规模来看,截至2024年一季度末,马鞍山农商行资产总额875.67亿元。记者注意到,同期A股资产规模最小的江阴银行,今年一季度末总资产为1863亿元,约是马鞍山农商行的2倍。

资产质量方面,2020~2022年各年度末,该行不良贷款率分别为1.47%、1.23%、1.17%,2023年6月末这一指标进一步压降至1.07%。

此外,记者注意到,马鞍山农商行在全国发起设立了21家新华村镇银行,分布在安徽、江西、山东、北京、天津、广东等下辖村镇(区)。马鞍山农商行专门成立村镇银行管理部,负责管理村镇银行的经营发展。

可以看到的是,投资设立村镇银行,为马鞍山农商行带来了一定的业务增长空间。联合资信评估股份有限公司对该行出具的一份报告显示,2022年末村镇银行贷款总额占马鞍山农商行所有贷款总额的比例为24.79%,存款总额占所有存款总额的比例为21.68%,对马鞍山农商行业务开展形成有效补充。

上述评级报告中透露,未来,马鞍山农商行计划在稳定发展以及严格风控的基础上继续增设村镇银行,并在既有村镇银行的基础上适度增加网点的铺设。

不过,这也将带来更大的资本消耗压力。马鞍山农商行在招股说明书中提及,“随着发起设立的村镇银行资产规模的不断扩大及业务创新等将持续消耗本行资本,同时鉴于日趋严格的监管要求,本行仅靠内源补充难以维持健康的资本充足程度,未来几年,本行将面临较大的资本补充压力。”

截至2023年6月末,该行资本充足率、一级资本充足率、核心一级资本充足率分别为18.10%、15.92%、15.92%,较上年末分别下降0.91个百分点、0.78个百分点、0.78个百分点。

马鞍山农商行在招股说明书中提及,该行目前融资主要依靠同业存单及商业银行债,无法及时补充核心一级资本。随着业务规模进一步扩大,需要通过股权融资补充核心一级资本。

据招股说明书,此次IPO拟发行不超过5亿股,募集资金扣除发行费用后将全部用于补充该行核心一级资本。深交所审核信息显示,该项目预计融资金额为17.7653亿元。

不过,在筹备7年之久后,马鞍山农商行却撤回了上市申请。马鞍山农商行工作人员告诉记者,撤回上市申请是出于该行后续战略发展考虑,对该行目前经营没有任何影响。至于今后是否会重启A股上市计划,对方表示,目前没确定,也要看今后的市场环境和监管环境。

年内三起银行“撤单”,A股银行IPO现两年“空窗期”

记者注意到,当前共有42家A股银行,从近年上市情况来看,2019年有8家银行在A股上市,2020年~2022年分别有1家、4家、1家银行在A股上市。而自2022年1月兰州银行上市后,银行IPO进入空窗期,至今近两年时间没有任何银行在A股上市。

光大银行金融市场部宏观研究员周茂华在接受记者采访时表示,影响银行上市进程因素不少,包括银行内部治理、宏观经济、市场环境、监管政策等,比如宏观经济、市场环境波动导致银行盈利出现恶化;少数银行可能内部治理不够完善,股权质押、股东变更,或者监管罚单偏多等。结合以往一些案例看,最大因素还是宏观经济与市场波动因素。近年来银行面临复杂的宏观经济、金融环境,一方面,部分银行经营出现波动,影响上市进程;另一方面,金融市场波动,投资者情绪偏低迷,银行板块估值低洼,银行上市难以享受合理估值等也会影响上市意愿。

今年以来,包括马鞍山农商行在内,已有三家银行撤回了A股IPO申请,另外两家是亳州药都农商行和海安农商行,分别于今年1月和6月撤回申请。目前还有7家中小银行正排队A股IPO,其中湖州银行、湖北银行、江苏昆山农商行拟登陆上交所主板;广州银行、广东顺德农商行、广东南海农商行、东莞银行拟登陆深交所主板。

图片来源:上交所网站

周茂华对记者表示,部分银行拟通过上市融资补充资本,需要继续完善内部治理,充分发挥区位优势,围绕市场需求,增强优质产品和服务供给能力,加大不良资产处置力度。

他同时提到,后续中小银行上市供需两端状况有望改善。“一方面,随着我国经济恢复常态,实体企业经营状况改善,利好银行盈利与资产质量。另一方面,近年来我国持续推动中小银行深化改革,完善内部治理,提升经营能力,相关红利逐步释放。此外,金融市场情绪逐步回暖,以及银行本身的低估值、高股息、盈利稳健等,均利好后续银行上市。”

记者注意到,近年来厦门农商行、广州农商行、威海银行、哈尔滨银行、徽商银行、盛京银行等都曾撤回A股IPO申请。其中,有些银行转向港股市场,例如威海银行在撤回A股上市申请的两年后,于2020年10月在香港联合交易所主板上市;有些银行则考虑后续择机重启A股上市,例如广州农商行2020年底决定撤回A股发行申请时,也提及将根据实际情况择机重启A股发行申请。

关于后续是否会考虑转道港股上市,马鞍山农商行工作人员表示,目前暂时没有这方面的意向,但也不排除后续有此可能性。

A股“参照对象”发展如何?10家农商行去年累计净利润增速领先各类银行

冲刺A股,当前仍有7家中小银行在候场等待,包括4家城商行和3家农商行。倘若将目光聚焦到“参照对象”上,当前已在A股上市的城商行及农商行呈现出怎样的发展态势?

在A股上市的42家银行股中,城商行共有17家,农商行共有10家,数量合计占比超过六成。

从股价表现来看,今年上半年银行板块涨幅达17.02%,在31个申万一级行业中排名首位。板块内,上半年42只个股中有37只录得上涨(不复权),占比近9成。南京银行以40.79%的涨幅位居第一,成都银行、杭州银行、北京银行的涨幅也均超过30%。记者注意到,有11只个股上半年涨幅超20%,当中7只是城商行或农商行。

资产规模方面,银行间的差异较大。截至2023年末,17家城商行中资产规模最小的是厦门银行,约3907亿元,有8家城商行资产迈过万亿,其中北京银行、江苏银行、上海银行均超3万亿。10家农商行中,资产规模最小的江阴银行约1860亿元,此外,渝农商行、沪农商行总资产均过万亿。

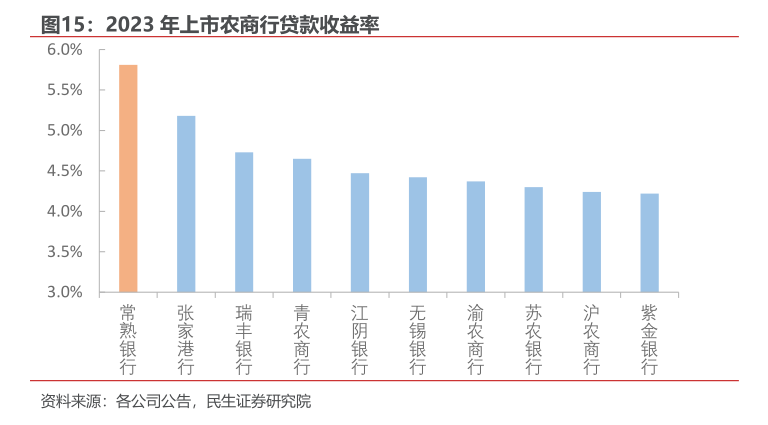

盈利方面,记者注意到,城商行、农商行这两类银行的增速更为亮眼。营收方面,2023年,不同于大行、股份行整体承压乃至累计营收负增长,城商行、农商行累计营收均实现正增长,其中常熟银行、西安银行营收同比增速分别为12%、10%,位居A股银行前两位。

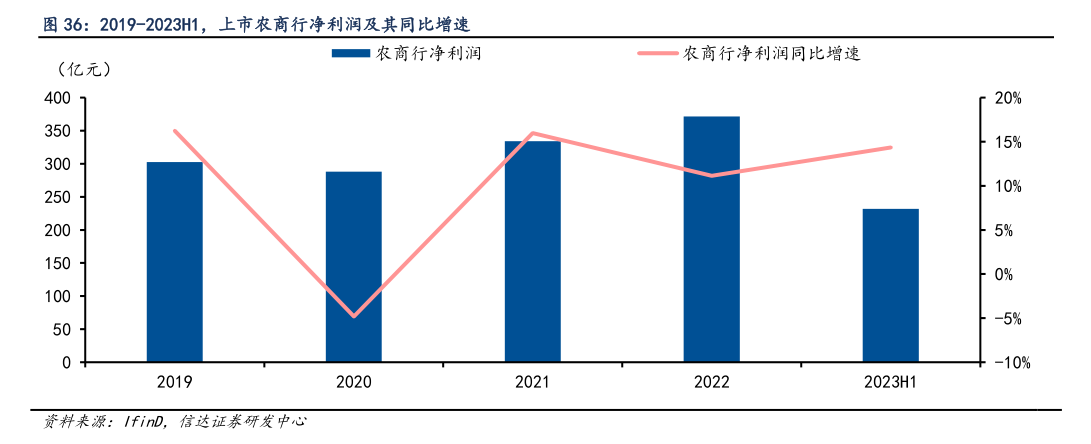

净利润方面,10家农商行累计净利润同比增长10%,17家城商行累计净利润增速也达到7.5%。而大行同比增幅不到3%,股份行则是同比下滑3%。42家A股银行中有16家去年净利润增速超10%,除浙商银行外,其余均是城商行或农商行。江阴银行资产规模最小,净利润增速最快,达到25%。

资产质量方面,截至2023年末,42家银行中有16家不良率低于1%,当中14家是城商行或农商行。不过,这两类银行中个体分化程度也较大,城商行不良率在0.68%~1.87%之间,农商行不良率在0.75%~1.81%之间。

从股东角度来看,记者注意到,近年来因为种种原因银行股权被司法拍卖的案例不在少数,但从市场的“接盘”意愿来看,不同银行股权所面临的境况差异极大。

今年4月,A股上市银行成都银行的5000万股股权在拍卖中经历了激烈的竞价角逐,最终以高出起拍价约5%溢价成交,成交价格与彼时该行的股价相近。成功拍得该行股权的既有券商机构,也有知名牛散。

然而,更多的非上市中小银行股权拍卖却无人问津,往往一再降价最终仍然流拍,并且这当中不乏有拟上市银行的股权。

记者注意到,此前透露上市计划的赣州银行,其数笔股权在不久前结束二拍,结果为全部流拍,其中数量最大的一笔股权是2240万股,二拍价格由一拍时的5600万元降至4480万元,并将以此价格在7月中旬进行变卖环节。另外,当前正在IPO排队的顺德农商行也有类似境遇。6月中旬,该行一笔超过690万股的股权经过变卖环节后仍然流拍,彼时其价格已由一拍时的7300逾万元降至5800逾万元。

有业内人士认为,“冰火两重天”的交易差别下,上市银行股权能够受到追捧,背后原因在于上市银行在流动性、公司治理、股权结构方面具有优势,这增加了透明度和投资者的信心。

编辑/范辉