随着数字化基础设施的初步完成,在2023年大模型潮涌带来的智能化时代,头部银行数字化转型投入已进入稳步增长的常态化阶段。

上市公司年报季拉开序幕,截至4月1日,已有包括6家国有大行、8家主要股份制银行、7家城农商行在内的21家上市银行发布2023年年度报告。

21世纪经济报道记者梳理上述上市银行财报发现,除浙商银行以外,发布相关数据的国有大行与股份制银行共计13家银行,其中除渤海银行外的12家银行2023年的科技投入均已超过50亿元门槛,银行科技人员数量同步增长至12.3万人。

2013年开始,受到互联网金融平台冲击,银行业开始加码科技投入,但如今伴随着银行数字金融基础设施建设的逐步完善,银行业数字化转型到了精细化管理、常态化运营的新阶段。近期兴业银行董事长吕家进在2023年度业绩说明会上提到,“兴业银行经历了‘砸锅卖铁也要办科技’,到‘数字化转型是生死存亡之战’的理念转变”。

对于整个银行业亦是如此。

在银行数字化转型的常态化阶段,在巨额信息科技投入、大量招聘科技人员之外,头部银行在通过改革组织架构与人才培养机制打通科技创新转化为生产力的“最后一公里”。

中信、民生科技投入激增,大行平稳增长

从已披露数据来看,2023年头部上市银行科技投入金额仍在稳步扩大。

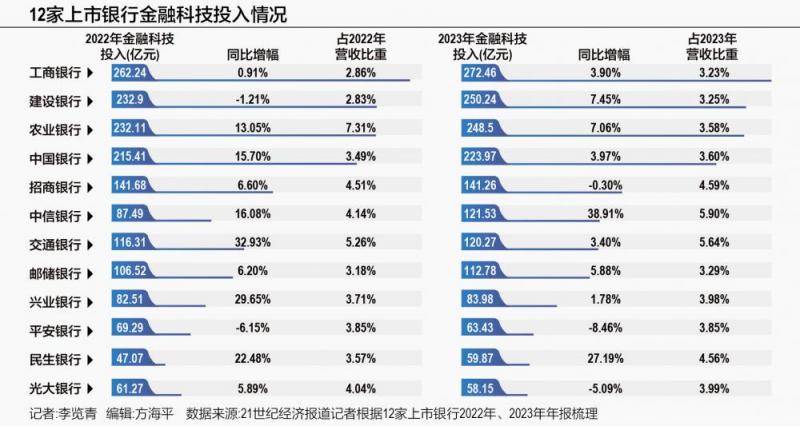

21世纪经济报道记者梳理已发布的上市银行财报数据显示,2023年12家银行科技投入均超过50亿元,8家银行科技投入超过100亿元,其中中信银行、民生银行投入增幅超过20%,与2022年相比银行科技投入“座次”生变。

“四大行”科技投入均超过200亿元位居行业前列。具体来说,工商银行以272.46亿元科技投入居于全行业第一,同比增加3.9%,科技投入占当期营收比重为3.23%。建设银行与农业银行投入金额相近,建设银行科技投入250.24亿元,同比增加7.45%,占当期营收比重为3.25%。农业银行科技投入248.5亿元,同比增加7.06%,占当期营收比重为3.58%。中国银行科技投入223.97亿元,同比增加3.97%,占当期营收比重为3.60%。招商银行科技投入141.26亿元,与2022年基本持平,同比略减0.30%,占当期营收比重为4.59%,是股份制银行中科技投入最多的机构,位列全行业第五位。

2023年,交通银行科技投入120.27亿元,同比增加3.4%,位居第七,尽管从金额上来看交行的科技投入不是非常突出,但该行连续两年科技投入占当期营收的比重均超过5%,为5.64%。邮储银行科技投入112.78亿元,同比增加5.88%,位居第八,占当期营收比重为3.29%。兴业银行科技投入83.98亿元,同比增加1.78%,位居第九,占当期营收比重为3.98%。

在诸多股份行中,2023年中信银行与民生银行科技投入突飞猛进。

继招商银行之后,中信银行成为第二家科技投入超百亿的股份制银行,2023年该行科技投入达到121.53亿元,同比增加38.91%,首次超过交通银行、邮储银行等国有大行,位居全行业第六位,科技投入占当期营收的比重达到5.90%,占比最高。

在2023年业绩发布会上,中信银行董事长方合英提到,在“五个领先”中,为打造“领先的数字化银行”的科技基座,在近年来“举全行之力加大科技投入和人才储备”,近五年中信银行平均科技投入增幅达到20%,全行科技人员占比近10%,总行端科技人员近五年年均增幅38%。民生银行科技投入在2023年首次超过50亿元,同比增加27.19%达到59.87亿元,已超过光大银行,科技投入占当期营收比重为4.56%,目前科技投入规模位列第十一位。

关注数字化转型成效与集约化管理

每年上千亿的科技投入,对于净息差收窄、盈利空间被压缩的银行业而言是不小的负担。

从12家头部银行信息科技投入占总营收的比重来看,2023年的均值达到4.12%,较2022年的4.06%增加0.06个百分点。

在大幅增加科技投入的银行之外,另一组值得关注的数据来自平安银行与光大银行。平安银行科技投入已连续两年同比下滑,在2023年科技投入金额63.43亿元,同比减少8.46%,占当期营收比重为3.85%,与2022年持平。平安银行在财报中表示,通过加强科技精细化管理,赋能全行数字化转型。光大银行科技投入首现下降,2023年投入金额为58.15亿元,同比减少5.09%,占当期营收比重为3.99%,光大银行表示将持续提升科技投入产出效果,加强人才队伍建设。

提升管理精细化水平不只是科技投产层面的要求。在2023年业绩发布会上,平安银行董事长冀光恒指出,未来一段时期,银行的利润增长,关键驱动因素在成本端,包括风险成本、非风险成本压降,平安银行通过此次改革契机提早布局,提升经营管理精细化水平,释放成本管理空间。风险成本方面,提升客群质量,优化风险结构,实现风险成本收入比大幅优化,聚焦客户多层次的风险管理以及建立新的风险模型;非风险成本方面,一是通过架构精简、提升人均创利来降低人力资源成本;二是关注精准营销模式优化、职场租赁布局优化,提升科技投产水平等。

即使是作为“宇宙行”的工行,也在2023年的年报中强调塑造高效集约的经营管理新模式,做优对内服务平台更好赋能员工。

农行、交行开启“抢人大战”

2023年大模型浪潮席卷各行各业,银行业对高学历、年轻化、复合型的金融科技人才需求扩张。

除了未披露相关数据的平安银行外,11家上市银行科技人员数合计已超过12万人,较2022年增加10328人。工商银行近两年科技人员总数始终以36000人左右维持行业第一,科技员工占总员工人数的比重达到8.6%。

2023年农业银行、交通银行开启“抢人大战”,科技人员数量增幅最大。农行2023年科技人员总数达到13150人,较2022年末新增3129人,同比增加31.22%,首次超过招行位居第四位,科技人员数量占总员工的比重为2.9%。交通银行的科技人员数量在2023年末达到7814人,较2022年末新增1952人,同比增加33.3%,已超过邮储银行,员工占比从2022年末的6.38%增加到8.29%。

值得一提的是,坚持“科技兴行”的兴业银行科技员工占比已连续2年在10%以上,在已披露相关数据的银行中占比最高。继2022年末科技人员数量同比翻倍后,2023年末又新增超1000名科技人员,总数量同比增加16.85%达到7828人,目前科技员工占总员工的比重达到13.91%。

人才培养机制、组织架构变革加速

如何用好去年新招揽的1万名科技人才?银行业需要一套更适应数字化转型的科技人才培养机制与组织架构。

科技人才培养方面,多家银行在加大招聘力度的同时向内加强科技人才培育,特别是对高端科技人才的创新激励。

工商银行在财报中提到,依托“科技菁英”招聘品牌及集中培养机制,带动基层金融科技职能加速向创新研发与营销服务支持转型,加强高质量科技供给能力。持续改善科技人才发展环境,积极开展科技人才定向支持等交流项目,着力打造顶尖科技人才队伍。建设银行在2023年实施金融科技人才工程,持续推进金融科技人才队伍建设,选拔组建金融科技新苗优才库并组织训练营。光大银行则是从完善创新管理体系建设方面,通过成立创新基金加强创新引导与激励,做好项目培育与孵化。

据记者不完全统计,已有包括工商银行、建设银行、兴业银行、光大银行在内的头部银行建立了数据分析师等科技人才认证体系。

工行提到推动数据人才培养与业务发展深度融合,全集团数据分析师9375人,并通过建模大赛、数据菁英、跨界交流、产学研融合、体系化训战结合等方式,组建“数据+业务+应用”的分析师柔性团队,深化数业融合,赋能业务发展。建设银行联合香港大学以“境内线上长训+境外线下短训”的培养模式,覆盖总分行及直属机构130名从事数据分析相关工作人士,完成相关学习、考评后员工可获得数据分析师证书。兴业银行在2023年实施了科技人才万人计划,加大科技人才培养力度,完善科技条线人才岗位地图,创新BA(业务分析师)、UE(用户体验师)、低代码等科技应用型人才培养和认证体系,开展“学习—考试—考核”三位一体的全员数字化培训,加快培养具有全局视角的高素质复合型人才。全面推广“BA(业务分析师)+SA(系统分析师)+DA(数据分析师)+UE(用户体验师)”新协同工作机制,有效促进业务、技术、数据与客户服务融合创新。光大银行则是建立了全行数据分析师认证和聘任机制,全行3000余人参加认证考试,并正式聘任近700名数据分析师。

在加强人才培养的同时,为加速业务、技术、数据融合,2023年建设银行、邮储银行、兴业银行、民生银行等进一步优化组织架构改革,强调跨条线、跨部门协同,并创新敏捷工作机制推动数字化转型项目落地。

大部分银行的组织架构调整都是基于此前数字化转型实践作出的微调,从而打通科技创新到生产力的“最后一公里”。例如建设银行试点业务IT产品经理制,推动敏捷协同与业技融合,提升集团研发质效与科技合力。兴业银行在2023年设立了数字运营部,探索数字运营新模式,实现数字化到生产力的跃升。民生银行在数字化金融工作领导小组的决策部署下,推动跨部门敏捷协同机制不断优化。

相比之下,邮储银行的调整动作更为“大刀阔斧”,从总行与高管层面自上而下加强科技引领。该行优化调整总行信息科技板块组织架构,将高级管理层下设信息科技管理委员会更名为金融科技委员会;将信息科技管理部、金融科技创新部调整设立为金融科技部;将数据中心更名为运营数据中心,推进科技治理架构转型,强化信息科技统筹引领作用。

编辑/樊宏伟