证券时报·数据宝从机构关注度、业绩、板块内相对估值以及均衡配置等四大维度筛选“2024年二十大潜力股”,包括5只超跌大白马股、5只超跌大消费股、5只超跌高成长股、5只低估值高股息率股。这些潜力股2024年的业绩预期向好。

2023年,A股市场表现不尽如人意,主要指数大多有所回落,仅中证2000等少数指数逆市上涨。行业方面,31个申万一级行业仅10个行业指数上涨,AI方向表现强势,通信、传媒、计算机相关指数涨幅位居前三。个股方面,剔除次新股后,近半数个股下跌。

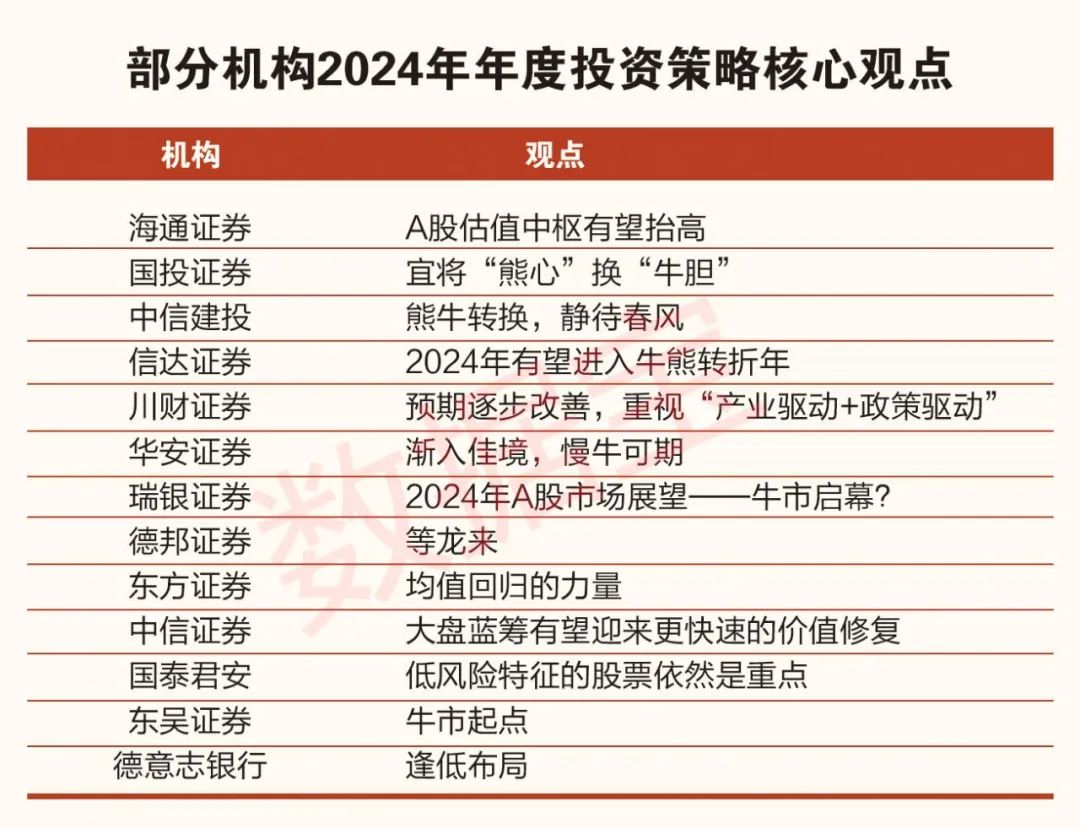

从目前发布的券商2024年年度投资策略来看,“牛熊转折”成为年度策略关键词,大白马、大消费、高成长、高股息率等风格板块被普遍看好。证券时报·数据宝从行业均衡配置、业绩、估值等多维度筛选了20只2024年潜力股。

“牛熊转折”成为2024年关键词

据不完全统计,已经有10多家券商发布了2024年年度投资策略。整体来看,多数机构对A股未来行情持乐观态度,认为2024年有望进入牛熊转折年。

国投证券称,宜将“熊心”换“牛胆”,A股将复刻2018年年末行情。国投证券认为,2024年年初经济数据的修复幅度,是岁末年初反弹幅度的核心依据,如2024年年初经济数据修复明显,则反弹幅度大。中信建投、信达证券、东吴证券、华安证券等机构的年度策略中,“牛”字也成为关键字。

外资大行同样看好A股。瑞银证券表示,“牛市启幕”或是今年市场的关键词。具体而言,消费的进一步复苏、更为显性的政策支持以及北上资金的回归,将成为A股估值回升的催化剂。德意志银行以“逢低布局”为主题,发布中国股票策略报告。在报告中,德意志银行表示,中国经济增速远高于全球其他主要经济体,未来有望进一步增长,在当前估值低点布局中国股票为投资良机。

三大因素支持A股反弹

三大因素支持A股反弹,包括历史规律、估值底以及降息周期。

以史为鉴,30多年运行规律显示,上证指数从未出现连续3年下跌的情形,在连续两年下跌之后,往往都会出现反弹,甚至不乏超级大牛市。

例如,1994年及1995年连续两年下跌后,上证指数开启了一波5~6年的超长周期牛市;2004年及2005年连跌两年后,2006年~2007年迎来超级大牛市,上证指数也在2007年创下了6124点的历史高点。

A股整体估值目前处于历史性低位,是资本市场更大的基本面。证券时报·数据宝统计,上证指数、沪深300指数、上证50指数、创业板指等滚动市盈率均处于历史百分位的10%以下,上证指数和创业板指处于历史百分位的1%以下。横向比较来看,上证指数、沪深300指数、上证50指数市盈率均低于13倍,在全球资本市场均处于最低估的位置。

美联储降息周期,也有利于A股表现。证券时报·数据宝统计,历史数据显示,美联储开启降息周期后3个月、后6个月、后1年内,上证指数平均涨幅分别为13.4%、32.6%、43.8%。2000年及2006年的降息周期内,上证指数表现最为亮眼,尤其是2006年降息后1年,上证指数涨幅高达133%。

四大维度筛选2024年潜力股

2024年A股反弹值得期待。对于板块配置,机构观点主要集中在超跌的大白马、大消费、高成长等板块,以及在降息周期中表现较为稳健的高股息率品种。综合机构关注度、业绩、板块内相对估值以及均衡配置等角度,证券时报·数据宝优中选优,推出“2024年二十大潜力股”(以下简称“潜力股”),包括5只超跌大白马股、5只超跌大消费股、5只超跌高成长股以及5只低估值高股息率股。

5只超跌大白马股分别是招商银行、保利发展、阳光电源、泸州老窖、万华化学。上述个股市值均超过千亿元,来自5个不同的行业,多为行业公认的低估值大白马股,凸显分散投资的原则。在同行业中,上述白马股也属于“优中选优”。比如在银行股中,招商银行的整体经营质量、未来成长性等指标为行业翘楚,但估值溢价率并不明显。

均衡配置是“潜力股”的重要特征。一方面潜力股覆盖了大白马、大消费等四大风格题材,另一方面四大题材内的5只个股,多数来自不同的行业,进一步分散了投资风险。同时,相对低廉的估值也保障了介入时点的低风险。根据机构一致预测的2023年净利润计算,这20只“潜力股”中有19只当前市盈率不足20倍,四川路桥、招商银行等多只个股市盈率低于10倍。

市值方面,“潜力股”中市值最低的是建龙微纳,属于超跌成长题材,市值不足44亿元。根据机构一致预测,公司2024年及2025年净利润增速分别为33.78%、33.80%。此外,科前生物、科华数据、立中集团等个股市值均不足150亿元。

基本盘稳固

整体来看,“潜力股”进攻防御两相宜。一方面,“潜力股”布局了业绩最好的超跌白马股、大消费股和成长股,这些股基本面较为优质,超跌反弹的潜力较大,进攻的能力较强;同时,这类个股本身有估值优势、分红优势,防御特征也较为明显。进一步看,低估值高股息率个股的防御特征更为显著。

证券时报·数据宝统计,2020年至2022年,“潜力股”扣非净资产收益率(ROE)中位数分别为16.11%、15.2%和16.28%,均大幅超过同期A股整体水平。其中,“潜力股”2022年扣非ROE中位数是A股中位数的近2.9倍水平。吉比特、山西焦煤、新奥股份等7只个股2022年扣非ROE超过20%。

积极回报股东是“潜力股”的另一个标签。2020年至2022年,“潜力股”现金分红比例中位数分别达到30.19%、30.95%和30.03%。吉比特、泸州老窖、四川路桥、中信特钢等8只个股连续三年现金分红比例超过30%。从股息率角度来看,按照最新收盘价和近1年每股派现计算,山西焦煤、四川路桥、吉比特等7股股息率均超过3%。

机构扎堆重仓

“潜力股”2024年的业绩预期向好。根据机构一致预测,“潜力股”2024年净利增速有望出现较大提升。数据宝统计,机构一致预测“潜力股”2023年净利润增幅中位数为16.96%,2024年净利润增幅中位数超过22%,大幅提升超5个百分点。

部分“潜力股”2023年前三季度业绩超预期,为2024年业绩向好打下坚实基础。比如科达利,2023年前三季度净利同比增长近34%,东吴证券、中信证券等多家券商认为公司业绩好于预期。再比如安井食品,2023年前三季度净利同比增长近63%,中邮证券、财通证券等券商表示公司利润超预期。

在业绩进一步提速的预期下,“潜力股”普遍获得了社保基金、QFII、险资、公募基金等机构的青睐。2023年三季报显示,“潜力股”共获2900多家机构持股,泸州老窖、招商银行、万华化学、阳光电源等7只个股获得100家以上机构持股,吉比特、老板电器、山西焦煤等7股获得20家以上机构持股。其中,老板电器被社保基金、险资、QFII、公募基金等共同重仓。

综合来看,上述四大机构持有“潜力股”合计占流通股比例平均为9.27%,相对较高。其中科达利、阳光电源、泸州老窖、凯莱英等个股机构持股比例超10%。

市场表现方面,“潜力股”2023年平均跌幅接近20%,跑输同期上证指数超14个百分点。个股方面,科华数据、安井食品、建龙微纳等个股全年累计跌幅均超过30%。高股息率资产表现抗跌,新奥股份2023年逆市上涨超7%,四川路桥小幅上涨0.55%,山西焦煤、科前生物等个股跌幅均不足10%。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。

编辑/范辉