截至10月31日,42家A股上市银行三季报全部披露完毕。

整体来看,多家国有大行、股份制银行三季度出现营业收入负增长现象,净息差延续上半年趋势持续收窄。资产质量方面,42家上市银行整体保持稳健,不良率稳中有降,拨备覆盖率维持高位。

专家指出,净息差收窄的现象短期内不会出现明显改善,不良率没有快速增加,也并不表明银行没有面对风险暴露的压力。三季度,我国经济出现一些明显的复苏迹象,但明年银行间的主题依旧是“如何渡过资产荒”“如何面对消化不良”。

10多家银行营收负增长

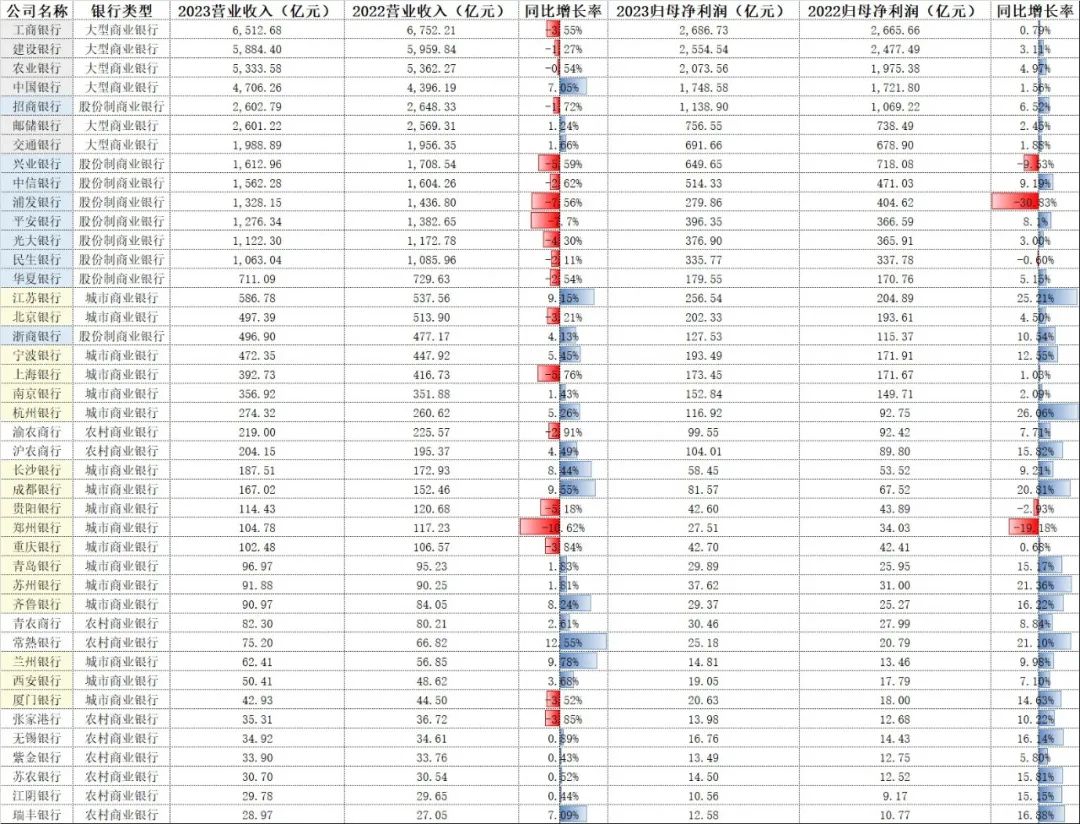

从营业收入和归母净利润情况来看,国有银行的“头雁效应”明显。前三个季度,工商银行、建设银行和农业银行的营业收入均在5000亿元以上,归母净利润均超2000亿元人民币,在42家银行中遥遥领先。

其中,工商银行以6512.68亿元的营业收入和2686.73亿元的归母净利润稳居榜首,建设银行和农业银行紧随其后,前三季度分别实现营业收入5884.40亿元、5333.58亿元,分别实现归母净利润2554.54亿元、2073.56亿元。

从财报数据来看,六家国有行的前三季度营业收入呈现“三增三减”的局面:工商银行、建设银行和农业银行出现负增长的情况,降幅分别为3.55%、1.27%和0.54%。

股份行中,招商银行前三季度营业收入为2602.79亿元,依然排在首位,兴业银行和中信银行分别以1612.96亿元和1562.28亿元的营收排名第二、第三。归母净利润方面,三家银行位次不变,分别为1138.90亿元、649.65亿元和514.33亿元。

8家股份行出现营收负增长,浦发银行和平安银行降幅均达到7%以上。此外,兴业银行、浦发银行和民生银行出现营收、归母净利润“双减”,仅浙商银行保持营收4.13%的涨幅,并实现归母净利润10.54%的两位数增长。

尽管国有行和股份行在营收和归母净利润的数额上占据前排,但业绩增速方面仍是中小银行表现更佳。在17家城商行和10家农商行中,19家银行实现营收正增长,其中常熟银行增速最高,达到12.55%,15家银行实现归母净利润两位数增长,杭州银行和江苏银行分别以26.06%和25.21%的增速位居前列。

上海交通大学高级金融学院副教授李楠指出,与去年同期相比,各家银行在资产端普遍遇到结构性困难。“两方面原因导致银行营业收入明显下降,一是房地产行业的低迷,二是优质客户的贷款利率明显下降。”李楠分析道,“房地产行业是对银行营业收入贡献最大的群体,但今年以来,由于房地产行业低迷,各家银行都不敢对房地产行业发放贷款,使得银行在房地产行业的营业收入大幅度减少。另外,在经济低谷期,银行将大量贷款投向优质企业,但经济低谷期经营正常的优质企业数量有限,在银行争相营销背景下,对优质客户放款的利率大幅度下降。”

“近年来银行持续减费让利实体经济,净利差、中间收入增速明显放缓,加之金融市场波动,金融资产收益下降等,一方面,对整个银行业均有影响,另一方面,大中型银行发挥领头雁、主力军作用,持续加大实体经济让利降费。”光大银行金融市场部宏观研究员周茂华表示。

制图:李若菡 数据来源:iFinD和42家上市银行三季报 2022年同期数据为各家银行财务重述数据

31家银行不良率下降

今年前三季度,42家上市银行持续加大不良资产处置力度,银行资产质量整体保持稳定,拨备覆盖率整体保持高位。从不良率情况来看,截至报告期末,42家银行不良率均控制在2%以下,且31家银行不良率较2022年末下降,5家银行持平。其中,成都银行不良率最低,为0.71%,常熟银行以0.75%的不良率紧随其后,杭州银行和宁波银行的不良率均为0.76%,并列第三。

不良率稳中有降有多方面的原因。“国内经济持续复苏,企业经营和个人财务状况在逐步好转。”周茂华分析道,“宏观政策持续加大实体经济纾困、帮扶,银行处置不良资产力度持续加大,同时不断提升经营效率。”

不良率维持稳定,是否意味着银行面临风险暴露的压力有所减缓?

在李楠看来,二者之间并不能划等号。“不良率没有快速增加,并不表明银行没有面对风险暴露的压力。”李楠在采访中表示,“实际情况其实恰好相反。在经济低谷期,各家银行都面临着风险暴露压力,但面对这类不良贷款增加的压力,各家银行很早就有预测并提前采取措施。目前不良率没有增加,说明各家银行在控制风险和化解风险方面做出了很大的努力,但并不代表以后不良率就不会增加。警报并没有解除,以后银行依旧会面临严峻的风险暴露压力。”

“风险是今年银行间的热门话题,以房地产为代表的这一轮风险暴露与以往不同。一是风险预警信号出现得很早,对房地产市场过热的风险预警是很早就已经提出了,监管部门甚至很早就推出针对房地产行业的三道红线,大部分银行都对房地产市场下跌有一定的预期;二是三年疫情拖长了房地产行业的风险暴露,许多风险已经提前释放;三是风险暴露的压力依旧很大,需要各家银行努力解决。”李楠进一步分析道。

37家银行净息差收窄

从财报数据来看,三季度以来,A股上市银行延续此前净息差承压的状态。在已披露数据的40家银行中(长沙银行和郑州银行未披露相关数据),华夏银行、民生银行和紫金银行净息差保持不变,其余37家银行持续收窄。

四季度净息差是否会延续收窄趋势?

“就净息差而言,短期内看不到改善的前景。”李楠直言,“由于经济周期原因,国家的货币政策是适度宽松,所以整体利率水平短期内不会提高。出于同样的原因,企业经营状况没能快速复苏,银行在资产端面临的‘资产荒’也将持续。就四季度而言,往往是银行存款业务的冲刺时段,并不是银行发放贷款的时段,所以,息差问题不会在四季度出现明显改善。”

“今年以来银行的局面可以用三句话形容:存款爆增、贷款难放、不良紧控。”李楠进一步分析道,“各家银行四季度的经营策略是两极分化的,有的全力冲刺,有的空档滑行。总体看来,按照各家银行的存款增长和利润增长情况来看,四季度将会持续,银行主要压力依旧是风险暴露。今年四季度可能是房地产企业最难过的年关,同样也是一些对房地产投放量大的银行最紧张的年关。”

未来银行业发展可能显露怎样的趋势?

“明年银行间的主题依旧是‘如何渡过资产荒’‘如何面对消化不良’。”李楠最后指出,“我国经济在三季度出现了一些明显的复苏迹象,期望宏观经济在明年上半年表现出比今年更好的态势,但历史积累的风险也会在明年更多地暴露。”

周茂华分析指出,银行经营状况与实体经济表现相关性强,随着国内经济稳步复苏、宏观政策效果显现,企业经营状况持续好转,银行保持盈利,加之国内银行不断提升经营效率,持续加大不良资产处置,未来银行资产质量将继续保持稳健,整体盈利状况逐步改善。

编辑/范辉