持有这只可转债的投资者要注意了。

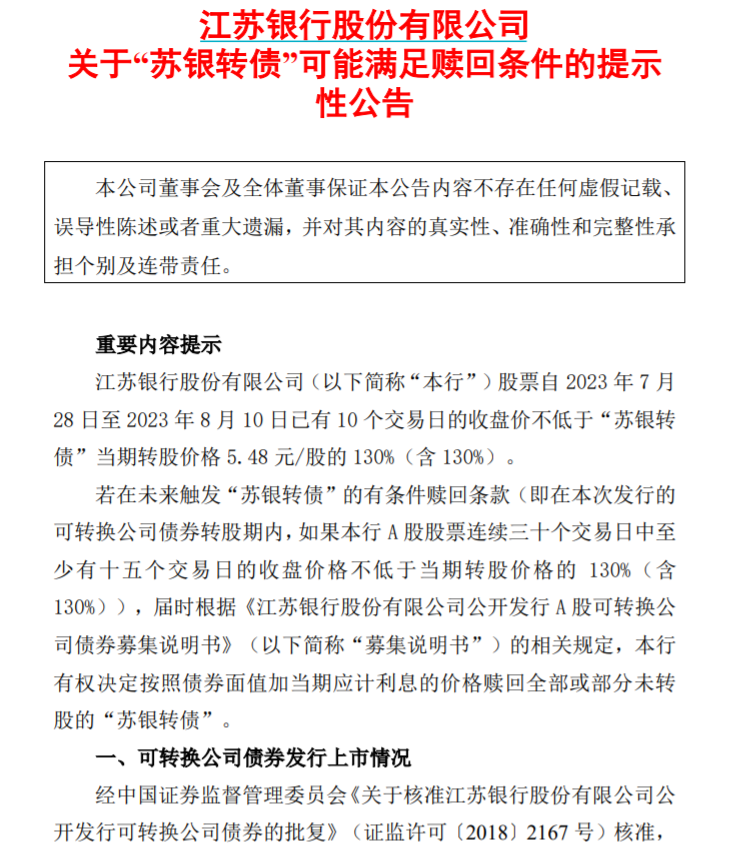

日前,江苏银行发布苏银转债可能被强制赎回的公告。公告称,该行股票价格已有10个交易日的收盘价不低于苏银转债当期转股价格的130%(含130%)。

来源:公告

按照相关规则,如果连续三十个交易日中至少有十五个交易日收盘价格不低于当期转股价格的130%(含130%),该行有权按照债券面值加当期应计利息的价格赎回全部或部分未转股的苏银转债。

这也意味着,届时苏银转债的投资者若不及时进行相应操作——没有卖出并在一定时间内完成转股,可能面临超过两成的亏损。

存续规模超120亿元

资料显示,苏银转债于2019年3月14日向社会公开发行,期限为6年,共计发行2亿张,每张面值100元,共计募资200亿元。苏银转债于2019年4月3日起在上交所挂牌交易,票面利率为第一年0.2%、第二年0.8%、第三年1.5%、第四年2.3%、第五年3.5%、第六年4.0%。

根据相关约定,苏银转债自2019年9月20日起可转换为该行A股普通股,初始转股价格为7.90元,最新转股价格为5.48元/股。

8月14日,江苏银行收盘价报7.06元/股,已经跌至强赎触发价7.124元/股(5.48元/股×130%)的下方,但仍高于5.48元/股的最新转股价,按照“连续三十个交易日中至少有十五个交易日收盘价格不低于当期转股价格的130%(含130%)”的要求,近期触发强赎的可能性较大。

据了解,苏银转债上次付息时间为2023年3月14日,按照有条件赎回条款的相关约定,假使赎回日为9月14日,苏银转债当期应计利息100×3.50%×184/365=1.76元/张。债券赎回价格101.76元/张。

这也意味着,若9月14日苏银转债价格依然维持在128元左右,投资者不及时操作每张可转债将亏损近27元,对应的亏损幅度超过两成。Wind数据显示,截至2023年8月14日,苏银转债未赎回金额为121.55亿元,未转股比例为60.77%。

触发强赎后如何操作?

所谓可转债强赎,指的是在可转债转股期内,所属公司的股票连续30个交易日中至少15个交易日收盘价不低于转股价格的130%,上市公司有权以债券面值加应计利息的价格赎回全部或部分未转股的可转债。可转债被上市公司提前赎回,是投资者持有可转债的退出方式之一。

业内人士介绍,一般而言,面对可转债强制赎回,目前有两种方法可以让投资者规避不必要的损失:一是直接卖掉可转债;二是在炒股软件中进行转股操作。

对于此次苏银转债可能被强制赎回,东吴证券固收首席分析师李勇在接受记者采访时表示,对江苏银行来说,苏银转债若后续得以顺利强赎退出,有两方面积极信息:一是江苏银行核心一级资本金得以补充。银行所发行的可转债只有顺利转股,其对应份额才可补充核心一级资本金。二是江苏银行不必在苏银转债存续期届满时以现金赎回苏银转债,通过强赎使苏银转债退市,最符合发行人利益,也是成本最小的退市方式。

若可转债被预告强制赎回,二级市场表现将会如何?李勇提示:“事实上,当上市公司公告强赎预警时,投资者规避强赎风险的心理会越来越强烈,在这一过程中,转债价格可能也会因为转股价值和转股溢价率的调整而下跌。”

编辑/范辉