全球创新药研发热潮下临床试验项目激增,正导致越来越严重的“猴荒”。

以食蟹猴为例,其单价从2014年的6567元/只,暴涨至2022年2月的13.5万元/只,七年时间涨幅超18倍。

这导致不少CXO企业研发成本飙升,不得不纷纷开启“囤猴”模式。

作为生物大分子新药实验中不可替代的一环,实验用猴成长周期长,出栏标准高,持续高企的猴价会否成为我国生物大分子药物创新的瓶颈?“猴荒”难题又该如何破解?

不可替代!实验用猴是大分子药物临床前研究首选

实验动物是指通过人工培育,对其所携带微生物和寄生虫进行控制,遗传背景明确或来源清晰,用于科学研究、教学、生产、检定以及其他科学实验的动物。

实验动物被认为是现代生命科学研究发展的基石。相较于普通养殖动物,实验动物强调其先天的遗传性状、后天的繁育条件、微生物和寄生虫携带情况,其营养需求以及环境因素等方面被全面控制和验证,以保证实验结果的可靠性、重复性和均一性。

实验动物包括啮齿类、非人灵长类、犬类、兔类、猪类和斑马鱼等诸多种类,啮齿类和非人灵长类动物应用较为广泛。

其中,小鼠是继人类之后第二种完成全基因组测序的哺乳动物,其基因组与人类高度同源,生理生化及生长发育的调控机理和人类基本一致,同时具有繁殖能力强、世代周期短、饲养成本低等特点,是目前应用最为广泛的实验动物。

然而,诸如单抗等部分所针对靶点在物种间保守度比较低的赛道,啮齿类动物不占优势。

以单克隆抗体和细胞因子为代表的生物大分子候选药物,由于本身具有较强的抗原性,在所选实验动物物种中引起免疫反应的可能性较大,从而导致其形成抗药抗体,不能有效完成候选药的临床前研究。因此,这一类生物大分子药物的临床前研究对实验动物的要求相比其他领域更高,需要选用与人类具有相似分子靶标和信号转导途径的实验动物。

根据2019年一项针对39个单克隆抗体药物在实验动物中产生交叉反应的实验显示,大鼠完全没有交叉反应,兔子、狗、小鼠的数据都在20%以下,绒猴的交叉反应为67%,食蟹猴的交叉反应是最高的,可达82%。可见,在生物大分子实验中,实验猴的作用不可替代。

此外,在2001年颁布的《中国实验动物质量国家标准》中也明确规定,所有新药的研发和疾病的诊断、治疗方法的确立与改进等,都必须在非人灵长类动物身上获得可靠结论后,才能进入临床研究。

需求激增价格暴涨,龙头加紧“囤猴”

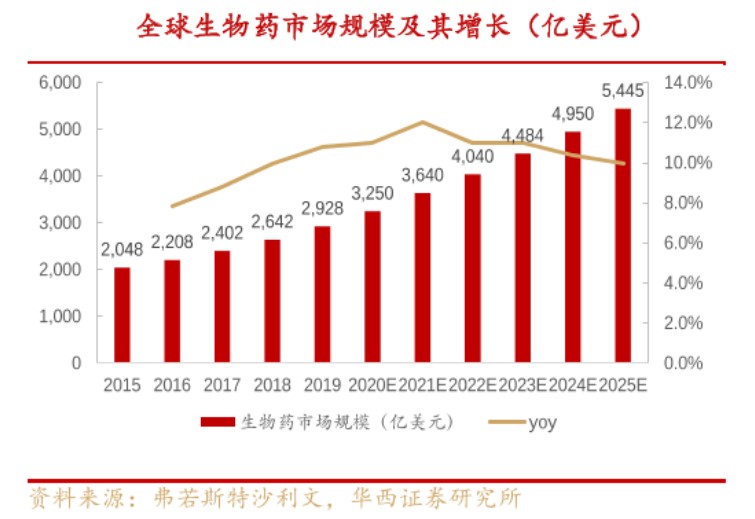

近年随着新技术持续突破,全球生物药市场规模扩容迅速,生物大分子及细胞基因治疗领域研发热情持续提升。

Citeline数据显示,全球蛋白类及细胞基因治疗药物临床前研发管线占比由2015年的29.8%提升至2021年的39.4%,在我国,该比重则由2015年37.6%提升至2021年的50.2%,均呈快速增长态势。

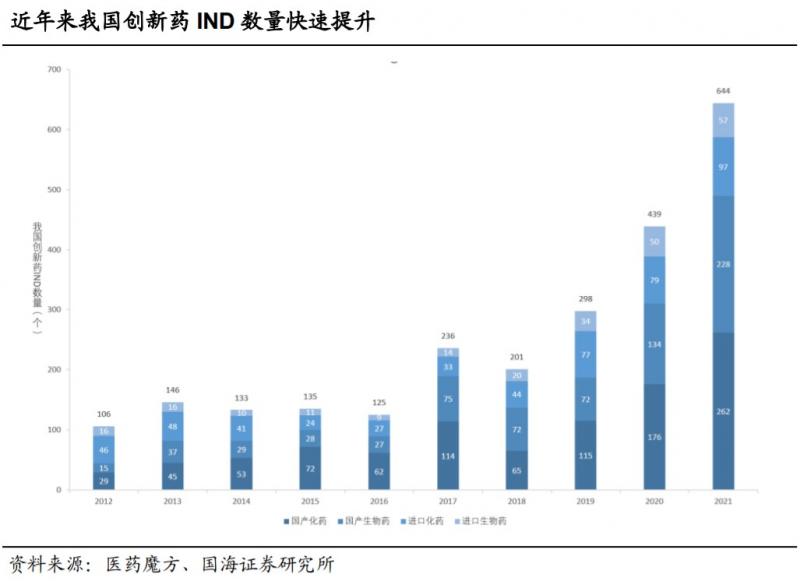

另据医药魔方的公开数据,2012年我国首次提交IND的创新药共106款,2021年则达到了644款,其中,1类生物药IND数量接近250个。

受此影响,近年来药企对于实验用猴的需求也呈现高速增长态势,并由此引发实验猴价格暴涨。

以食蟹猴为例,据昭衍新药(06127.HK)公告,2014年,其食蟹猴平均单价为6567元,2017年涨至每只约1.38万元,2022年2月下旬,单只食蟹猴封顶采购价格则已达到13.5万元,七年时间涨幅超18倍。

由于价格飙升,不少CXO企业研发成本激增。美迪西(688202.SH)2021年年报显示,报告期内,公司直接材料成本大幅上涨113%,达到1.56亿元,占该业务成本比例上升至近55%。

为保障后续订单执行,美迪西加大了实验用猴库存,报告期内公司存货规模达到8347万元,同比大增155%,到2022年一季度,公司存货规模更骤增至1.4亿元。

除了美迪西,CXO龙头药明康德(603259.SH)、康龙化成(300759.SZ)等近两年均加大实验用猴储备力度。

2020年初,药明康德全资子公司支付现金8.04亿元收购苏州康路及其子公司广东春盛猴场股权,以获取实验用生物资产的供应。据了解,广东春盛猴场占地约1300亩,食蟹猴饲养规模达2万余只,按照2019年时 6.98亿元的净资产公允价值估值,单只猴子收购价在3万元左右。到2021年末,这些生物资产公允价值达到14.89亿元。

康龙化成于2021年先后取得肇庆创药、中科灵瑞(湛江)控股权,合计斥资3.16亿元。截至2021年底,公司实验用猴存栏数近10000只,获取均价也在3万元左右。

昭衍新药更早介入实验用猴业务。2017年,公司在广东、广西的非人灵长类繁殖基地年产量约1500只商品猴。2018年,昭衍新药成立子公司梧州昭衍新药和梧州昭衍生物,作为广西梧州实验动物基地建设实施主体,新增非人灵长类繁殖基地565亩,用于开工建设具备1.5万只饲养能力的灵长类设施,截至2021年底,该设施已基本建设完成。

昭衍新药主要业务是为生物大分子药物提供非临床研究服务,2021年实现营收7.56亿元,占公司营业总收入比重在97%以上。“囤猴”对于公司主业发展的意义不言而喻。

近几年随着猴价疯狂上涨,公司资产价值也出现快速上涨。2020年,昭衍新药生物资产(主要包括用于繁殖及非临床研究的非人灵长类实验动物)账面价值为8689.5万元,较年初增长5473万元。到2021年末,这一资产账面价值进一步增至2.34亿元,同比增长近170%。

2022年4月,公司又宣布收购广西玮美及云南英茂100%股权,合计耗资近18亿。据了解,两家公司均为昭衍新药的实验动物供应商,所提供的产品为恒河猴、食蟹猴、猕猴等实验用猴类,此次收购完成后,两家猴场将再为昭衍新药带来2万只猴子,虽然采购单价已近9万元,但仍低于当前市场价格。

“猴荒”会否成为我国生物创新药发展瓶颈?

随着创新药企研发进度的不断加快,持续高企的猴价会否成为我国生物大分子药物创新的重大瓶颈?

分析人士表示,在当前实验猴价格大幅上涨的背景下,提前大量“囤猴”意味着企业可将研发成本锁定在较低水平。不过总体来看,一个新药研发过程中,实验用猴的用量一般在60只左右,按照平均10万元/只的单价,成本约在600万-700万元,这相对于动辄数亿甚至数十亿元的生物药研发成本而言,实际影响不如想象中的巨大。

该人士指出,CRO企业一般会视自身实验猴储备情况来接单,如果“囤猴”较多,企业在接单时会相对更具主动性。不过“囤猴”较少的企业通常也是“量入为出”,一般很少出现某一研发订单因实验用猴储备不足而陷入停滞的尴尬境地。从行业角度来看,目前CRO主要龙头“囤猴”规模已近50000只,因此,所谓“猴荒”短期内不会对国内创新药行业带来重大负面影响。

事实上,我国实验用猴市场曾长期处于供过于求的状态,每年仅用于出口的猴子就超过3万只。2020年,出于防疫需求考虑,我国暂停了野生动物进出口,这部分实验用猴转而向国内市场进行销售。因此在随后两年,国内实验用猴市场的供给其实是增加的,供需失衡的主要原因还在于需求的快速增长。

据悉,我国对实验用猴的进口管制力度一直较大,进口规模较小,2019年从东南亚进口的5批食蟹猴总量仅6000-8000只左右。在此次疫情期间,由于我国实验用猴停止出口,拥有丰富猕猴资源的东南亚国家成为全球实验用猴的主要来源地。

上述分析人士指出,如果我国对实验用猴进口管制逐步放松,国内实验用猴供需紧张格局将得到显著改善,高企的猴价也有望随之出现回落。

来源/第一财经

编辑/樊宏伟