企业预警通统计数据显示,5月以来,已有数十家银行及相关责任人因违法违规案由被银保监会各级分支机构予以行政处罚,合计被罚没金额达4713.14万元。涉及多家国有大行、股份制银行和中小银行,其中华夏银行被处罚金额最高,共计957.49万元。

从案由来看,贷款“三查”不尽职、贷款风险分类不准确依然占据主流。值得注意的是,部分银行还存在虚增规模、延缓风险暴露等问题,给资产质量埋下隐患。

多张百万元级罚单

数据显示,5月以来,共有9家银行收到百万元级别的罚单,分别为华夏银行武汉分行和南宁分行、浙江泰隆商业银行、安徽砀山农村商业银行、江西于都农村商业银行、浙江绍兴恒信农村商业银行、浙江三门农村商业银行、富滇银行、江西龙南农村商业银行、农业银行甘肃省分行。

其中,华夏银行收到两张最大金额的罚单,武汉分行被处罚672.49万元,南宁分行被处罚285万元。

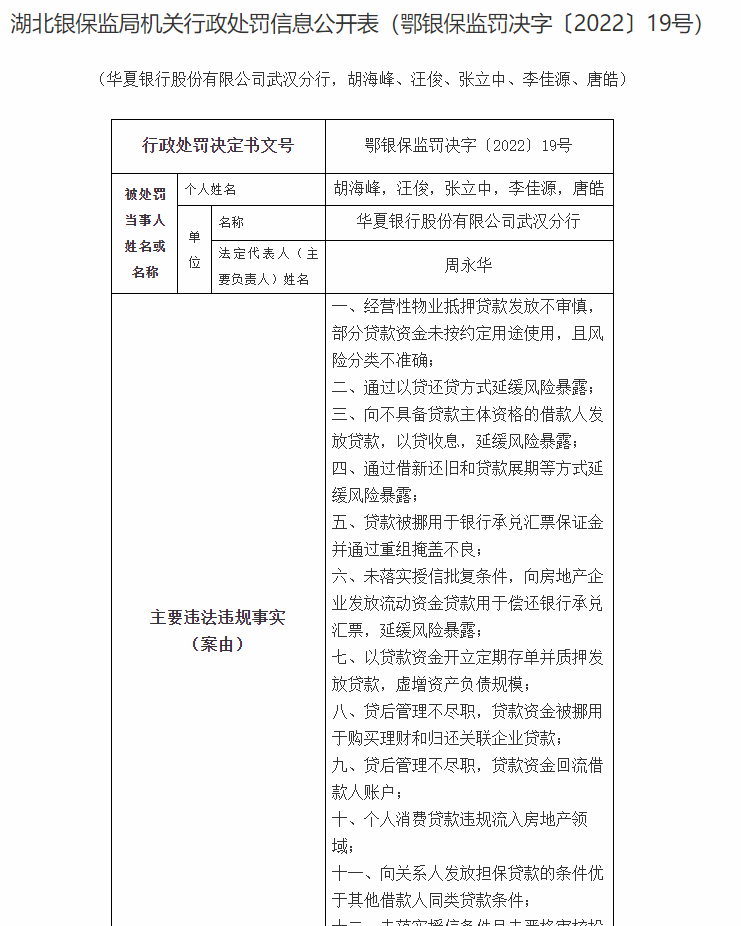

据悉,华夏银行武汉分行涉及12项违法违规案由,并有多项指向“延缓风险暴露”,包括:通过以贷还贷方式延缓风险暴露;向不具备贷款主体资格的借款人发放贷款,以贷收息,延缓风险暴露;通过借新还旧和贷款展期等方式延缓风险暴露;未落实授信批复条件,向房地产企业发放流动资金贷款用于偿还银行承兑汇票,延缓风险暴露。

来源:银保监会官网

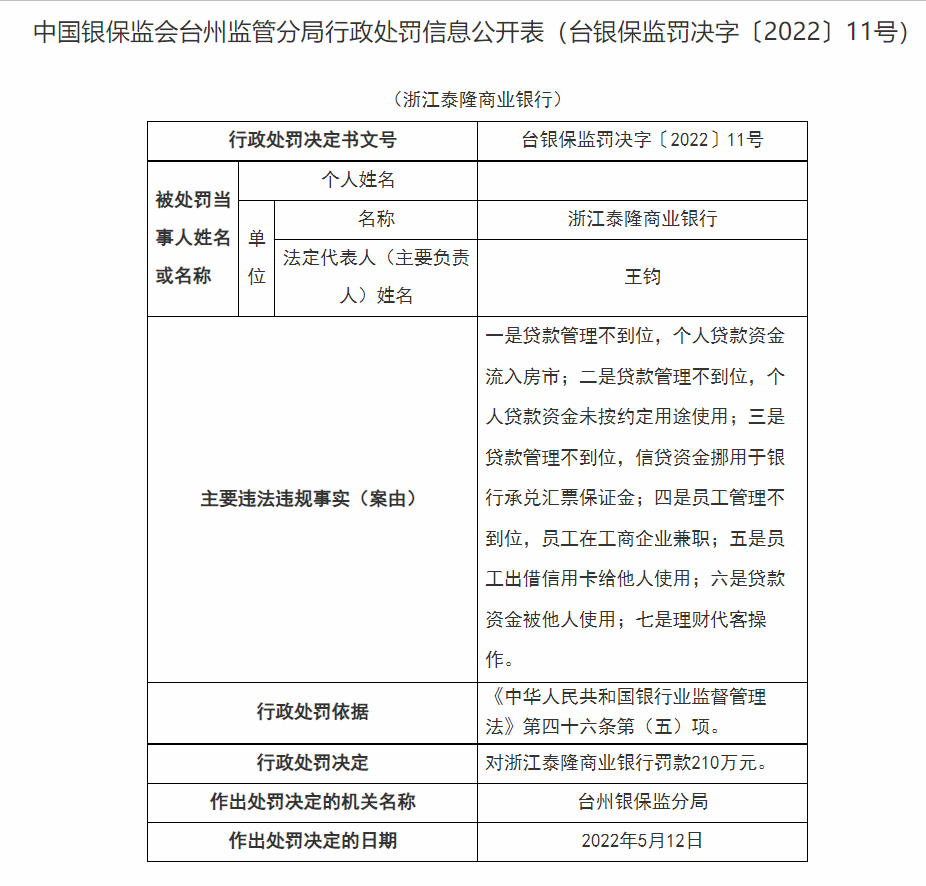

浙江泰隆商业银行被罚款210万元,涉及个人贷款资金流入房市、信贷资金挪用于银行承兑汇票保证金、贷款资金被他人使用、理财代客操作等问题。

罚单还指出,该行“员工管理不到位,员工在工商企业兼职”“员工出借信用卡给他人使用”。

来源:银保监会官网

虚增规模存隐患

数据显示,部分银行存在以贷转存、滚动签发银行承兑汇票等问题,涉嫌虚增规模、资金空转,还有银行因“以贷还贷”等方式来违规展期延缓风险暴露。

5月11日,民生银行贵阳分行被处罚90万元,其中1项案由为“滚动签发银行承兑汇票,虚增存款规模”。

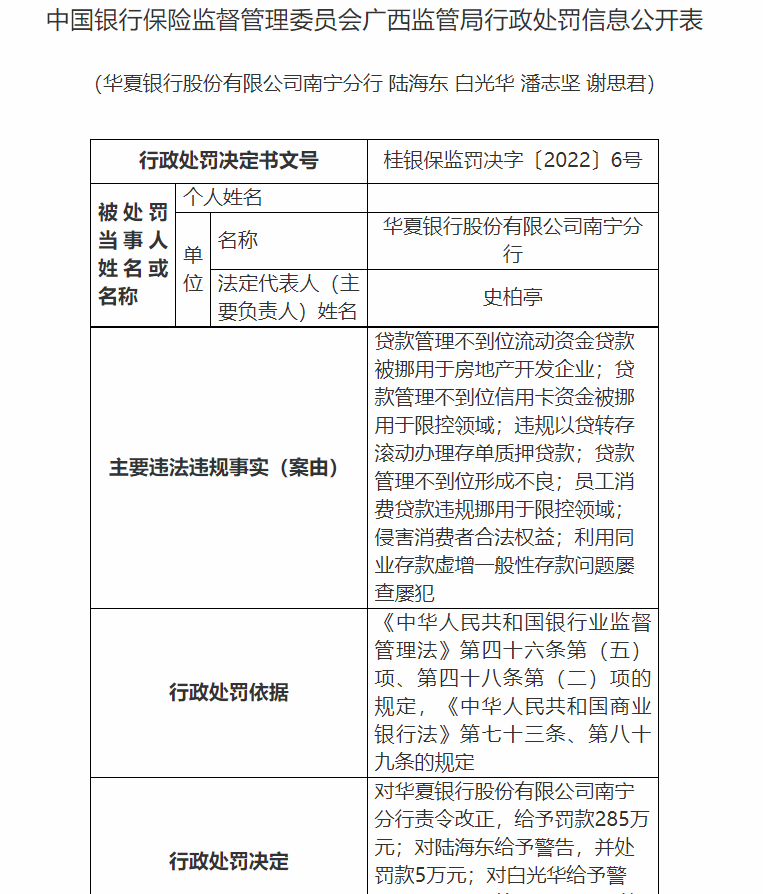

华夏银行南宁分行本月因6项案由被广西银保监局罚款285万元。罚单指出,该行“违规以贷转存滚动办理存单质押贷款”“利用同业存款虚增一般性存款问题屡查屡犯”。

来源:银保监会官网

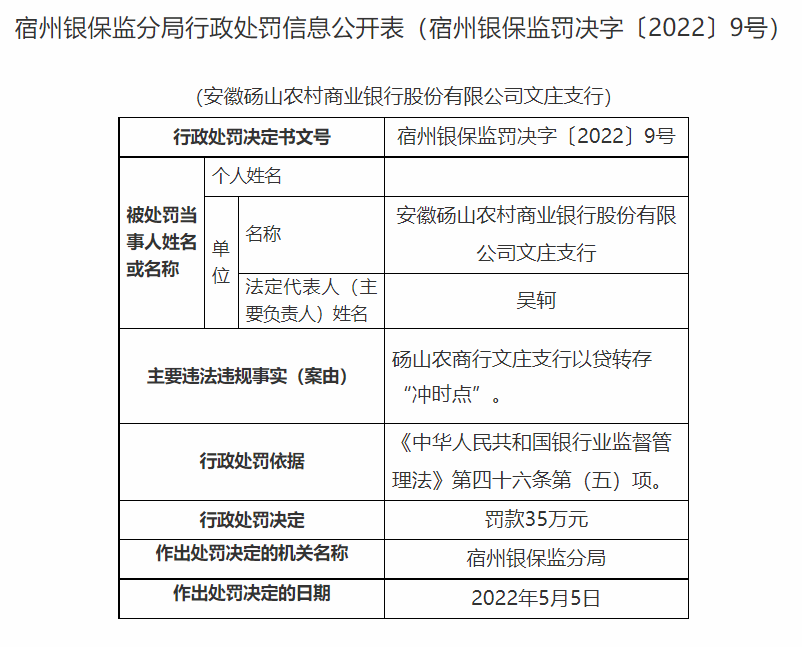

安徽银保监局5月12日披露的罚单显示,安徽砀山农村商业银行文庄支行因以贷转存“冲时点”被宿州银保监分局罚款35万元,时任该支行行长因承担直接责任被予以警告。

来源:银保监会官网

“以贷转存”是如何操作的?业内人士介绍,这一般在银行冲存款规模的时候使用。借款人通常是按照银行的要求贷一笔款然后再存入银行。然后再以存单作为质押,向银行申请贷款,然后把贷款再存入银行,如此反复循环滚动操作,扩大存款规模。

一位律师向记者介绍,以贷转存通常与存贷挂钩有关。“很多银行在决定是否给企业贷款之前会设定指标,例如每年要为银行创造多少存款。为了满足贷款条件,企业和银行就不断地以贷转存,虚增规模。”

专家认为,部分银行或是出于应对考核压力。交通银行金融研究中心高级研究员赵亚蕊表示,一方面是传统的监管考核,虽然相关考核指标已经取消,但银行也会根据自身经营和风险管控来进行调整;另一方面是银行对分支机构存款业务拓展的考核。

专家指出,以贷转存和存贷挂钩通过强制设定条款或协商约定将部分贷款转为存款或以存款作为审批和发放贷款的前提条件,可以留住客户存款,缓解银行存款压力,但此类行为无疑增加了贷款企业的资金成本,尤其对小微企业来说负担会更大。

编辑/范辉