“无微不至”是网商银行官网上的醒目标语,除“服务细致”的字面意思以外,也体现了网商银行的受众对象——小微群体。作为银保监会批准成立的中国首批民营银行之一,网商银行致力于解决小微企业、个体户、经营性农户等小微群体的金融需求。

近日网商银行公开2021年年度报告,报告显示,截至2021年末,数字信贷业务累计服务的小微经营者达到4553万。截至2021年末,与网商银行定位类似的微众银行累计为超88万家小微企业提供授信服务;2021年招商银行普惠型小微企业有贷款余额户数为91.33万户;建设银行“小微快贷”等新模式产品自上线以来累计服务客户252.49万户。与其他银行相比,网商银行的小微经营者服务数量在同业中处于领先水平。

2021年网商银行营业收入139.03亿元,同比增长61.33%;净利润达到20.92亿元,同比增长62.67%。但在亮眼的业绩背后,也有一些指标值得关注。

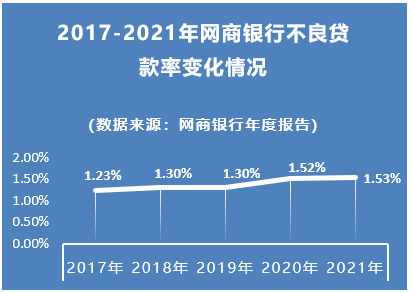

不良贷款率连年攀升

华泰证券研报表示,不良贷款率是衡量银行信用风险水平的主要指标之一,是资产质量的账面基础指标。而网商银行业绩高增长的背后,是其连年攀升的不良贷款率。

2017年至2021年间,网商银行的不良贷款率分别是1.23%、1.3%、1.3%、1.52%和1.53%。不良贷款率连年增长,目前似乎仍未到达拐点。

反观微众银行,2016年至2021年间的不良贷款率分别为0.32%、0.64%、0.51%、1.24%、1.20%和1.20%。虽不良贷款率前期有一定上涨趋势,但近几年指标高速增长的苗头似乎得到了一定抑制。

如何有效降低不良贷款率,或是网商银行目前面临的问题之一。

此外,与微众银行相比,网商银行的盈利能力较弱。截至2021年末,微众银行的总资产4387.48亿元,网商银行总资产4258.3亿元,两者资产总额相差不大。在资产规模趋近的情况下,网商银行的营收及利润却明显不如微众银行。2021年微众银行的营业收入269.89亿元、净利润68.84亿元,网商银行营业收入139.03亿元、净利润20.92亿元。

从财务报告来看,两家银行的营收均大部分来自于“利息净收入”和“手续费及佣金净收入”这两个业务板块,而网商银行在这两个板块的收入都不及微众银行。

值得注意的是,微众银行构建多元化借贷产品矩阵,而网商银行更专注于服务单一受众,两家银行所选择的发展路径有交叉但并不重合。

微众银行旗下产品中,微粒贷可提供个人贷款,微业贷为中小微企业提供线上流动资金,微车贷则是针对购车用车消费者和车商,产品覆盖受众较为广泛。

而在网商银行旗下,网商贷针对小微企业和个人创业者,网商贴是小微企业电子票据一站式服务平台,供应链金融大雁系统用于解决小微企业在供货回款、采购订货等生产经营全链路的信贷需求和综合资金管理需求。可以看出,网商银行的产品开发路径似乎紧紧围绕着“做小本买卖的生意人”。

用户投诉冻结资金操作

做生意需要现金流,当用户突然无法取出网商银行的存款时,便滋生了许多麻烦。

黑猫投诉投诉入口的平台上,用户们对于网商银行限制账户及延长冻结时间的操作颇有微词。4月11日,有用户称,“网商银行账户限制30天的转出转入使用,这对我造成了生活上的严重影响。”另一用户则表示,“网商银行无故冻结账户资金,给自己银行卡转账突然提示被冻结,这钱是救命钱,打95188客服说冻结7天,什么理由冻结也说不清楚,反馈也没有结果,一直耗时间。”

对于网商银行冻结账户及延长冻结期限的行为,《投资者网》联系网商银行求证未获回复。对此,北京市炜衡(福州)律师事务所王明文律师曾对媒体表示,“重要的是,网商银行延长冻结期限是否有法律支持以及相关司法文书的一个决定来认定。不能说客户陈述不一致就随意认定为可疑交易,并随意延长冻结期限,如果在没有任何法律文书以及法律明确规定的情况下,这种行为是侵害了客户对资金的合理使用和调配的权限。”

银行监控原本是无可非议,而网商银行目前的问题,或许在于是否合法合规,以及如何与用户达成有效沟通,降低用户由于资金冻结而产生的一系列不便影响。

值得一提的是,近期网商银行与支付宝“解绑”的事件引发市场关注。4月21日起,网商银行逐步暂停支付宝提现或转入网商银行Ⅱ类账户相关业务。这意味着原本通过支付宝余额免费转入网商银行以节省手续费的用户,无法再利用此渠道。

众所周知,网商银行与支付宝皆背靠阿里巴巴集团,本是同根生。而网商银行这些年来也因为支付宝导流而获得不少收益。与支付宝“解绑”之后的网商银行,是否在流量上受到一定影响,目前仍有待观察。

正如同网商银行董事长致辞中提及,“商业如土壤,金融如活水”。活水的价值在于滋润土壤,而小微商家在选择银行贷款之时也要对比考虑便捷程度。如何能更规范、更便捷地服务客户,是网商银行的未完课题。

编辑/范辉