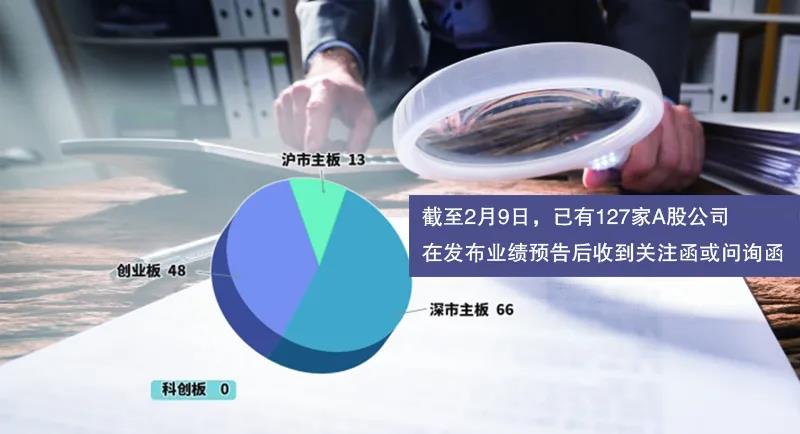

上海证券报记者统计发现,截至2月9日,已有127家A股公司在发布业绩预告后收到关注函或问询函,其中51家为“ST”族。总结来看,监管基于退市新规,首先关注“ST”族在2021年是否规避财务类强制退市指标,并多次问询是否借大额债务豁免规避退市;其次,多家A股公司的业绩预告凸显主业不振,导致监管屡次探问应对措施;最后,信息披露存疑等问题也为监管所关注。

“这体现了交易所日常监管重点的前移。”上海国家会计学院上市公司年报研究中心主任叶小杰表示,相比年报披露后进行问询的事后监管,上述密集的事前监管有助于提前打“预防针”,督促上市公司董监高及会计师事务所勤勉尽责,对提升上市公司信息披露质量具有积极意义。

关键点1: 是否规避财务类退市指标

在退市新规之下,51家“ST”公司发布业绩预告后,监管层首先关注公司是否规避财务类退市指标。

*ST节能1月25日公告称,预计2021年营业收入1.2亿元至1.4亿元,扣除后营业收入约为1.15亿元至1.35亿元;归属于上市公司股东的净利润(下称“净利润”)17.5亿元至22亿元,归属于上市公司股东的扣除非经常性损益的净利润(下称“扣非后净利润”)亏损939万元至1406万元。

对比来看,*ST节能2021年前三季度营业收入154.42万元。深交所要求公司说明,2021年第四季度营业收入大幅增长的原因及合理性,相关营业收入构成与主营业务范围的匹配性,以及是否年底突击交易从而规避退市风险,相关收入确认是否符合企业会计准则。

深交所的上述质疑是基于*ST节能从2018年至今一直被实施退市风险警示。其中,公司2020年净利润为负且营业收入低于1亿元,2020年末净资产为负值。

根据退市新规,上市公司被实施退市风险警示,是因触及最近一个会计年度经审计净利润为负且营业收入低于1亿元等情况,其后首个会计年度触及财务类相关退市指标将被终止上市。此外,营业收入应扣除与主业无关和不具备商业实质的收入。因此,监管层在下发关注函或问询函时,特别关注相关公司营业收入的真实性。

深交所要求*ST节能,根据《上市公司自律监管指南第1号——业务办理》有关规定,对照所列具体扣除项目逐项核查并说明,公司营业收入扣除的合规性、准确性,2021年扣除后的营业收入是否存在低于1亿元的情形,补充披露相关业绩预告并及时、充分披露风险提示。

叶小杰认为,作为一条新的退市规定,在堵上以往常见漏洞后也面临新的考验。如果ST类公司滥用退市新规,通过操纵营业收入达到1亿元从而逃避退市,无疑与退市新规的初衷背道而驰。因此,监管通过函件问询督促ST类公司披露更多的信息,也督促会计师事务所在后续审计中更加关注该事项,将为退市新规的实施打下坚实基础。

对于上述规避财务类强制退市指标的情形,上交所在部分问询函中直接警告相关A股公司。比如,上交所在问询函中对*ST海创表示,若公司涉嫌存在未按规定对营业收入予以扣除,规避终止上市情形,上交所将在公司披露2021年年报后,视情况及时提请启动现场检查等监管措施。如果根据最终现场检查结果,公司扣除相关影响后触及终止上市情形,上交所将依法依规对公司作出终止上市的决定,并对公司及有关责任人予以纪律处分。

关键点2: 是否豁免大额债务规避退市

*ST金洲、*ST天龙、吉艾科技等多家公司,在发布业绩预告前都实施了大额债务豁免。

*ST金洲1月7日公告称,公司分别收到两份《债务豁免通知函》,来自厦门中润博观资产管理有限公司和丰汇租赁有限公司,合计豁免公司债务14.11亿元,债务豁免日期为2021年12月31日。

截至2021年9月30日,*ST金洲的净资产为-1.77亿元。到了2022年1月29日,*ST金洲公告预计2021年年末净资产为2.16亿元至3.16亿元,主要是大额债务豁免预计增加资本公积12亿元至15亿元。对此,深交所要求*ST金洲说明,是否存在通过此次债务豁免从而规避退市风险的情形。

在业内人士看来,面对史上最严退市新规,此前用来突击保壳的“特效药”都已失效,当前债务豁免成为相关公司新的救命稻草。根据退市新规,上市公司触及财务类退市指标被实施退市风险警示后,首个会计年度出现经审计期末净资产为负值,或者追溯重述后最近一个会计年度期末净资产为负值将被终止上市。

一名财务人士介绍,根据现行会计准则,债务豁免可以令上市公司财报减少债务,增厚账面净资产。如果豁免金额大于净资产亏损金额,债务豁免可以令净资产立刻由负转正,从而规避期末净资产为负的退市指标。

同样是在2021年年底,吉艾科技股东高怀雪拟豁免公司债务。截至2021年12月29日,吉艾科技尚欠高怀雪本息合计约1.28亿元,高怀雪同意于2021年12月30日免除公司本息合计约1.28亿元的全部还款义务,以此减轻公司经营负担,将对公司资产负债率和净资产产生积极影响。

深交所要求吉艾科技说明:“本次债务豁免是否具有商业实质,股东进行债务豁免的具体的原因,是否存在未披露的协议或安排,公司就债务豁免是否负有其他义务。”

虽然吉艾科技在关注函回复中否认了上述质疑,但吉艾科技1月26日公告称,预计2021年净利润为负值且营业收入低于1亿元、净资产为负值,公司在披露2021年年报披露后将被实施退市风险警示。

叶小杰表示,从监管层的问询可以看出,上市公司为了保壳会不断“开发”新的手段,而监管部门也会见招拆招。这个过程也将为完善我国资本市场的相关制度,提供直接的经验证据。

关键点3: 是否具备持续经营能力

持续经营能力是监管着重关注的要点。以*ST当代为例,公司主营业务涵盖电视剧、影院运营以及云计算、大数据、IT系统集成业务等,在2018年、2019年、2020年的扣非后净利润均亏损,预计2021年该项指标仍亏损。

*ST当代1月29日公告称,预计2021年净利润亏损1.2亿元至1.3亿元,扣非后净利润亏损2.2亿元至2.3亿元,非经常性损益主要是处置影院的投资收益及业绩补偿金。

深交所指出,*ST当代的扣非后净利润将连续4年为负,且营业收入逐年下滑,需要说明生产经营是否存在重大不利影响,持续经营能力是否存在重大不确定性。

面对*ST赫美的持续经营能力不佳,深交所明确要求其说明,为消除2020年度审计报告保留意见所涉事项采取的具体措施及最新进展,持续经营能力是否存在重大不确定性,以及是否存在终止上市风险。

*ST赫美1月29日公告称,公司预计2021年净利润7.16亿元至9.15亿元、扣非后净利润亏损2.01亿元至4亿元,经营业绩变动主要来自债务重组收益、股权处置收益等非经常性损益,影响金额约为11亿元。

回溯*ST赫美2020年财报,被审计机构出具了保留意见的审计报告,涉及事项包括持续经营存在重大不确定性等。其中,公司2019年、2020年连续严重亏损,截至2020年12月31日净资产亏损22.66亿元,并且存在大量对外担保及逾期未偿还债务,引发多项诉讼、仲裁,大量资产被冻结。

对于冠城大通等公司,上交所则直接要求,结合现阶段经营、财务等方面情况,补充披露针对业绩持续下滑已采取及拟采取的解决方案及应对措施,并充分揭示相关风险。

冠城大通自2019年以来净利润持续下滑,预计2021年扣非后净利润亏损8.8亿元至9.8亿元,相比2020年由盈转亏。冠城大通称,公司2021年公司锂电池业务面临诸多困难,拟计提固定资产减值准备,并拟调整部分房地产项目销售价格,使得可变现净值低于成本,拟计提存货跌价准备。

关键点4: 信息披露是否合规

在以信息披露为核心的背景下,进一步明确了A股公司要真实、准确、完整、及时、公平地履行信息披露义务。

*ST绿景1月28日公告称,预计2021年营业收入1.5亿元至1.75亿元,主要原因包括全资子公司深圳市弘益建设工程有限公司(下称“深圳弘益”)积极开展数据中心专项工程建造业务等。

深交所就此质疑,*ST绿景是否存在信息披露不及时等问题。深圳弘益与中建五局第三建设(深圳)有限公司签订《广东瑞庆时代锂离子电池生产项目电缆一标工程专业分包合同》,工期为2021年9月1日至2021年12月31日。对比可见,上述合同约定工期自2021年9月1日起,*ST绿景却直至2021年10月26日才公告,信息披露延迟近两个月。

更为严重的是,*ST澄星的信息披露或涉及定期报告错误。*ST澄星1月29日公告称,预计2021年营业收入37.47亿元,扣非后净利润0.79亿元至1.18亿元。对比公司2021年第三季度扣非后净利润0.94亿元,经初步测算,公司2021年第四季度扣非净利润出现大幅下滑。

上交所要求*ST澄星认真核实2021年三季报是否存在重大错报,包括但不限于是否存在虚增收入、少计成本、费用等情况。若是,公司要说明发生错报的原因,并立即对相关数据进行更正,以及追究有关责任人。

更为矛盾的是,*ST澄星发布2021年业绩预告称:“已就业绩预告有关事项与会计师事务所充分沟通,与会计师事务所在业绩预告方面不存在分歧。”而相关会计师事务所称:“公司净资产转正依据不充分。”

“公司应当规范信息披露,充分提示退市风险,切实保护中小投资者知情权。”上交所要求*ST澄星,应本着对投资者负责的态度尽快更正业绩预告,在更正业绩预告后的净资产预计为负,存在终止上市风险应充分提示。

叶小杰总结,注册制尤其强调信息披露的真实、准确、完整,因为市场各方最终是依据信息进行决策。公司业绩预告中存在的信息披露问题,可能是无心之失,也可能是有意为之。这需要监管部门通过刨根问底式的问询,让信息越来越充分,也让道理越辩越明。(邱德坤)

编辑/田野