沪深交易所股票上市、信息披露等迎来进一步规范。

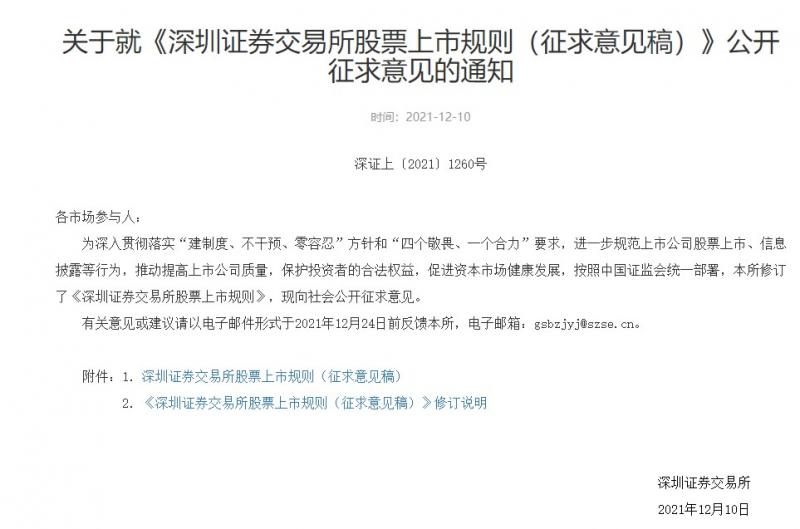

12月10日,为进一步规范上市公司股票上市、信息披露等行为,上海证券交易所(以下简称“上交所”)、深圳证券交易所(以下简称“深交所”)分别发布《上海证券交易所股票上市规则(征求意见稿)》、《深圳证券交易所股票上市规则(征求意见稿)》(以下简称“《规则》”),并向社会公开征求意见。

整体来看,《规则》主要针对落实上位规定、回应市场关切、减轻上市公司负担、简明规则等四方面内容作了修订。

沪深交易所《规则》公开征求意见稿的反馈截止时间均为12月24日。

那么,沪深交易所本次股票上市规则主要修订了哪些内容?修订的思路是什么?澎湃新闻(www.thepaper.cn)记者梳理了九大要点。

要点一:信息披露义务人范围由股东拓展到存托凭证持有人

《规则》指出,因修订后的《上市公司信息披露管理办法》(以下简称《信披办法》)对相关信息披露义务人真实、准确、完整、及时、公平地披露信息提出了更高要求。因此,为进一步明晰监管对象和信息披露义务人的范围,本次修订采用《信披办法》对信息披露义务人的定义,并进一步拓展范围。

一方面,信息披露义务人需由股东拓展到存托凭证持有人。另一方面,由收购人拓展到其他权益变动主体,由破产管理人及其成员拓展到破产事项有关各方。

要点二:明确董监高应当对上市公司所披露的信息保真

本次修订,为进一步提高信息披露质量,《规则》显示,根据新证券法精神,充实信息披露基本原则,在真实、准确、完整、及时、公平的基础上,新增“简明清晰、通俗易懂”的要求。

同时,《规则》新增自愿信息披露需保持持续性和一致性的规定。

此外,为落实《信披办法》要求,进一步强化董监高责任,明确董监高应当对上市公司所披露的信息保真,同时完善其异议声明机制。

《规则》同时明确,董事、监事无法对定期报告保真的行为,应当与其在董事会、监事会表决行为保持一致。

要点三:新增“控股股东和实际控制人”一节,无控股股东或实际控制人公司的第一大股东及最终控制人,比照控股股东、实际控制人予以规范

《规则》表示,为进一步落实国务院《关于进一步提高上市公司质量的意见》(以下简称国发14 号文)对提高上市公司质量作出系统性、针对性的部署要求,《规则》新增“控股股东和实际控制人”一节,强化其各项义务。

一方面,进一步明确董事的忠实、勤勉义务。另一方面,要求无控股股东或实际控制人公司的第一大股东及其最终控制人,比照控股股东、实际控制人予以规范。

具体来看,《规则》要求主要控股股东、实际控制人应当维护上市公司独立性,不得利用对上市公司的控制地位谋取非法利益、占用上市公司资金和其他资源。同时,对上市公司控股股东、实际控制人应当遵守的要求,应当履行的信息披露义务作出了具体规定。

要点四:明确违规买入股份表决权限制安排,36个月内不得行使表决权

《规则》指出,为明确违规买入股份表决权限制安排,落实新证券法和证监会拟修订的《上市公司股东大会规则》要求,新增规定股东违规超比例增持的股份在36个月内,不得行使表决权。

同时,上市公司不得将前述股份计入出席股东大会有表决权的股份总数。

要点五:规范独立董事、持有1%以上有表决权股份的股东及其他符合条件股东征集投票权和提案权

《规则》显示,为进一步保护投资者合法权益,落实新证券法,新增独立董事、1%以上股东及其他符合条件股东征集投票权、提案权的规范以及证券纠纷代表人诉讼的披露要求。

在股东大会、董事会和监事会一节,《规则》要求,上市公司董事会、独立董事、持有1%以上有表决权股份的股东或者依照法律法规设立的投资者保护机构公开请求股东委托其代为行使提案权、表决权等的,征集人应当依规披露征集公告和相关征集文件,不得以有偿或者变相有偿方式公开征集股东权利,公司应当予以配合。

要点六:禁止上市公司向关联人提供财务资助

《规则》表示,为防范资金占用等恶性违规行为发生,严格落实证监会监管要求,明确禁止上市公司向关联人提供财务资助。

不过,《规则》同时指出,向非由上市公司控股股东或控股股东关联人控制的关联参股公司提供财务资助,且该参股公司的其他股东按出资比例提供同等条件财务资助的情形除外。

要点七:五方面规范实践中突出的问题

《规则》为规范实践中的突出问题,作出了五方面修改:

一是将自行召集股东在不晚于股东大会通知发出至股东大会决议公告前向结算公司“申请锁定其持有的公司股份”修改为“承诺该期间不减持其所持该上市公司股份”。

二是为规范治理乱象,在股东大会出现异常情况相关规范基础上,新增董事会、监事会召开期间出现异常情况的披露要求,并明确董事会应肩负维护公司正常生产经营秩序的职责。

三是为强化退市风险揭示,要求上市公司业绩快报新增“扣除非经常性损益后净利润”指标,并新增三类需进行年度业绩预告的情形,包括预计净资产为负、预计亏损且营业收入低于1亿元,以及被实施退市风险警示后首个会计年度。

四是为强化境内外同步披露要求,将境内外同步披露的规范主体,由上市公司拓展为“上市公司及相关信息披露义务人”,以涵盖股东进行权益变动披露等情形。

五是为破产重整提供监管抓手,进一步完善破产重整各环节信息披露要求,将实施预重整纳入规范,并要求上市公司控股股东、第一大股东、对上市公司经营具有重要影响的控股子公司或者参股公司的破产重整参照履行信息披露义务。

要点八:不再强制要求披露季报业绩预告

为减轻上市公司负担,《意见》提出了三点要求:

一是考虑到证监会2021年修订定期报告相关披露规范后,季度报告的强制披露内容已大大缩减,为进一步减轻市场主体披露负担,不再强制要求披露季报业绩预告。

二是针对自愿或者因业绩提前泄露等原因披露业绩快报的情形,取消差异幅度达到20%以上强制公开致歉的要求,相应地,明确要求披露业绩快报修正公告。

三是为加快上市公司低风险事项的审议流程,降低其聘请中介机构成本,新增“获得债务减免等不涉及对价支付”“价格公允的其他情形”等可免于提交股东大会审议的情形;新增“与关联人同比例现金增资”等可免于审计或评估的情形。

要点九:沿三大思路修订

整体来看,本次《规则》的修订有三大思路:一是与时俱进,衔接上位法规的新要求;二是易读好用,规则做到简洁务实;三是以问题为导向,充分回应市场关切。

深交所指出,近年来,与上市公司监管相关的制度建设不断推进。新证券法在证券发行上市、持续信息披露、投资者权益保护等方面都作了重要修改。同时,相关规定不仅对提高上市公司质量作出系统性、针对性的部署安排,也对相关信息披露义务人真实、准确、完整、及时、公平地披露信息提出了更高要求。因此,《规则》要进一步落实上位法规新要求,以更好指导实践。

深交所进一步指出,随着市场创新和实践不断发展变化,监管经验不断积累,有必要适时对运行成熟的指引、指南内容以及监管做法予以提炼。

深交所强调,《规则》一方面处理好与上位规则的逻辑关系,做到有增有减、详略得当,重在落实执行,减少简单重复。另一方面,也要处理好与交易所下位业务规则之间的关系,吸收散见于下位规则中的监管规范,切实发挥《上市规则》“承上启下”的作用。

来源/澎湃新闻

编辑/樊宏伟