五大险企今年三季报并不算理想。

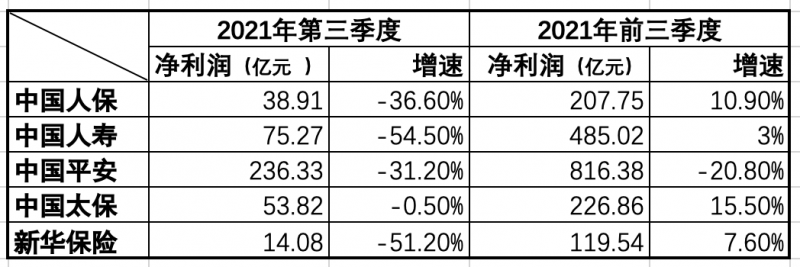

据澎湃新闻统计,2021年前三季度,中国人保(601319.SH,1339.HK)、中国人寿(601628.SH,2628.HK)、中国平安(601318.SH,2318.HK)、中国太保(601601.SH,2601.HK)、新华保险(601336.SH,1336.HK)今年第三季度净利润全部下滑。其中,中国人寿、新华保险两大寿险公司净利润同比下降超50%,中国人保、中国平安降幅超30%,中国太保降幅为0.1%。

五大上市险企前三季度净利润情况

对于业绩下滑,各家公司给出的原因包括传统险准备金折现率假设更新、资本市场波动影响、赔付支出增长等。各大险企密集发布三季报的第二天,市场果断给出了回应,保险股齐声下跌。

比如,中国平安表示,2021年第三季度,公司对华夏幸福相关投资资产的拨备无重大变化,但第三季度净利润下滑受资本市场波动影响。今年前三季度,中国平安保险资金投资组合年化净投资收益率为4.2%,同比下降0.3个百分点;年化总投资收益率为3.7%,同比下降1.5个百分点。

中国人寿、新华保险均在公告中表示,净利润下滑是因为传统险准备金折现率假设更新。中国太保也公告称,对有关传统险准备金折现率假设进行了调整,增加了79.18亿元的寿险及长期健康险准备金计提,使得前三季度净利润减少约79.81亿元。

就业务板块而言,寿险转型“阵痛”仍是多家公司面临的一大重压,新业务价值持续下降。今年前三季度,中国平安寿险及健康险业务新业务价值352.37亿元,同比下降17.8%;中国人寿新业务价值同比下降19.6%。

在寿险转型中,人力的调整是各家险企重点瞄准的一个方向。截至9月末,中国人寿总销售人力105.2万人,其中,个险销售人力98万人。中国人寿2021年半年报则显示,截至6月末,该公司总销售人力约122.3万人,个险销售人力为115万人。从今年来看,中国人寿总销售人力则较去年末减少40.6万人。

中国平安个人寿险销售代理人数量为70.62万人,同比下降31%。该公司也在解释寿险及健康险业务的新业务价值下滑时表示,主要因为公司坚持高质量的人力发展,推动队伍结构优化,代理人数量下滑对新业务价值产生了一定的负面影响。

今年前三季度,太保寿险个人客户业务代理人渠道实现业务收入1638.44亿元,同比下降2.3%;新华保险个险渠道实现保费收入988.27亿元,同比增长3.2%,但主要靠续期拉动。

不过,券商机构对于各家险企的寿险转型仍保持看好。国盛证券研报认为,代理人脱落态势延续,但各家积极出台代理人培训体系,代理人产能有望进一步提升。西部证券也认为,险企推出高质量代理人招募计划,同时压实队伍,提升绩优人力产能,预计随着代理人队伍提质增效,队伍规模缩减带来的同比业绩缺口有望收窄。兴业证券研报指出,长期看,上市险企正持续推进渠道改革,力争通过人力清虚和综合赋能实现队伍质态升级,价值增长可期。

中国人保新董事长罗熹上任后,对寿险怎么做也给出了自己的看法。他曾指出,个险方面,人保的基础还是比较薄弱的,个险团队还需要加强建设。人保寿险的“大个险”销售能力建设正不断推进,但就今年前三季度的业绩来看,仍需要继续努力。今年前三季度,人保寿险实现净利润53.13亿元,同比减少20.7%。

如果说寿险转型的“阵痛期”仍在寻找“转折点”,那么财险的市场压力远未到峰值。去年9月车险综改至今已一年有余,改革带来的业绩承压不小。但在非车板块,仍维持了较好增速。

有不少看法认为,车险综改后,强者恒强,弱者更弱。但从保费收入来看,“带头大哥们”也会感到不少压力。“财险老大哥”人保财险今年前三季度原保险保费收入3457.96亿元,微增0.5%。人保财险的车险保费同比下降8.2%,车险保费占总保费比例由去年同期的57.9%降至52.9%。

太保产险实现保险业务收入1189.94亿元,同比增长3%。其中,车险业务收入665.22亿元,同比下降8%;非车险业务收入524.72亿元,同比增长21.4%。平安产险则实现原保险保费收入1993.43亿元,同比下降9.2%。

西部证券认为,预计河南水灾后车险市场竞争将回归理性;但综改效应外溢致使非车险竞争加剧,费用率可能有一定上行压力。

来源/澎湃新闻

编辑/樊宏伟