在拯救与自救的折腾当中,河北前首富王文学创办的华夏幸福(600340.SH)债务重组方案终于出炉。9月30日晚间,华夏幸福发布了债务重组方案以及股票将于10月8日复牌的公告。

红星资本局注意到,华夏幸福以“不逃废债”为基本前提,将通过出售资产、现金兑付、展期等方式化解总计2192亿元的金融负债。同时,各方都做出了最大程度的让步,公司经过资产及业务重组后,将保留“孔雀城”住宅业务、部分产业新城业务、物业管理业务及其他业务。

“孔雀城”是华夏幸福经典IP,图据官网

多种方式清偿2192亿元债务

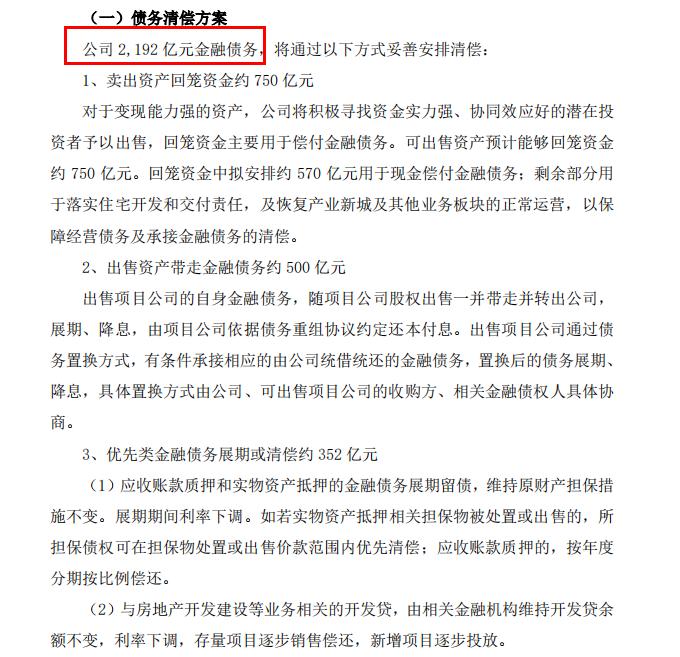

华夏幸福表示,公司流动性出现阶段性紧张后,在省市政府的指导下开展综合性风险化解方案制定工作。鉴于方案涉及债权人众多、内容复杂,相关事项存在重大不确定性。公司初步拟定了债务重组计划,与债权人就债务重组计划的相关内容进行了沟通。具体来看,2192亿元金融债务的清偿方案,将分为7个部分妥善安排清偿债务。

1、卖出资产回笼资金约 750 亿元。回笼资金中拟安排约 570 亿元用于现金偿付金融债务;剩余部分用于落实住宅开发和交付责任,及恢复产业新城及其他业务板块的正常运营,以保障经营债务及承接金融债务的清偿。

2、出售资产带走金融债务约 500 亿元。出售项目公司的自身金融债务,随项目公司股权出售一并带走并转出公司,展期、降息,由项目公司依据债务重组协议约定还本付息。出售项目公司通过债务置换方式,有条件承接相应的由公司统借统还的金融债务,置换后的债务展期、降息,具体置换方式由公司、可出售项目公司的收购方、相关金融债权人具体协商。

3、优先类金融债务展期或清偿约352亿元。应收账款质押和实物资产抵押的金融债务展期留债,维持原财产担保措施不变,展期期间利率下调。如若实物资产抵押相关担保物被处置或出售的,所担保债权可在担保物处置或出售价款范围内优先清偿;应收账款质押的,按年度分期按比例偿还。与房地产开发建设等业务相关的开发贷,由相关金融机构维持开发贷余额不变,利率下调,存量项目逐步销售偿还,新增项目逐步投放。

4、现金兑付约570亿元金融债务,即出售资产回笼资金中约570亿元用于兑付金融债务。

5、以持有型物业等约220亿元资产设立的信托受益权份额抵偿,即以公司约220亿元有稳定现金流的持有型物业等资产设立信托计划,并以信托受益权份额偿付相关金融债务。

6、剩余约550亿元金融债务由公司承接,展期、降息,通过后续经营发展逐步清偿。展期届满后,根据企业后续经营情况,可协商直接清偿或继续展期。

7、其他事项。由于企业经营困难,债务重组计划项下的金融债务,已发生未支付的利息豁免或利随本清,如选择利随本清,则利率下调;已发生未支付的罚息、违约金、复利及其他违约责任予以豁免。对于公司在境内外发行债券的清偿,按照同债同权、公平公正的原则妥善予以安排。

华夏幸福要偿债2192亿元

“孔雀城”住宅业务得以保留

债务重组方案还公布了企业持续经营计划。公司经过资产及业务重组后,将保留“孔雀城”住宅业务、部分产业新城业务、物业管理业务及其他业务。

和其他开发商不同,华夏幸福定位于产业新城运营商,走“住宅+产业新城”路线,“孔雀城”则是其经典IP,有很高知名度及影响力,并已在全国多个城市布局。

公司称,孔雀城住宅业务板块将多措并举缓解资金压力,有序运营,落实交房责任,通过成立专门的住宅开发和交付运作平台,由“政债企”三方共同监督,努力恢复“孔雀城”品牌形象,提振去化速度和销售价格,逐步恢复融资功能,探讨以滚动拿地开发等多元化手段,更好地完成房地产开发与交付任务。产业新城业务布局过于集中的问题将明显改善,抵御区域政策和市场风险的能力显著提高。

对于资产出售以及债务重组,华夏幸福表示,公司通过债务重组、持续运营,在地方财政、税收、土地政策的支持下,将逐步完善经营状况,恢复“造血”能力,积极争取修复资信,及早恢复融资能力,保障公司经营债务和公司在现金清偿及信托受益权份额抵偿后承接的金融债务的稳定清偿。

不过,红星资本局注意到,华夏幸福债务重组方案仍存在诸多不确定性。债务重组计划目前尚未经公司董事会审议,涉及的资产处置事项尚未确定收购方,而收购方能否确定、确定的时间以及最终能否达成收购协议,均存在不确定性。此外,债务重组计划涉及的资产处置如构成重大资产重组,还需相关决策机构审批。

华夏幸福清偿方案发布后,不少持有股票的投资者松了一口气,有投资者认为这是实质性大利好,节后可望迎来反弹。今年以来,华夏幸福股价跌幅高达7成,若从历史高点算起跌幅约9成,投资者损失惨重。也有投资者认为不一定是多大利好,因为公司的基本面还是很差,且房地产板块表现低迷。

从公司基本面看,华夏幸福暴雷以来业绩大幅下滑。今年上半年实现营业收入约210.68亿元,同比减少43.63%;净利润则亏损约94.8亿元;实现销售额139.68亿元,同比下降66.69%。截至7月30日,华夏幸福未能如期偿还的债务本息累计达815.66亿元。

“从华夏幸福的债务化解方案看,还是下了决心的,‘不逃废债’应点赞。”有房地产行业人士指出,从方案看,各方都做了最大程度让步,像资产抵债等可能出现资产贬值,债权人也会承担一定亏损。此外,华夏幸福债务化解,对于其他陷入困境的房企具有一定的参考价值。

来源/红星新闻

编辑/樊宏伟