“二手设备都爆仓,一折卖都没人接手。”近日,有关光伏设备的相关说法在网络上流传。

对此,《每日经济新闻》记者以买家身份联系了数家一手设备、二手设备厂商。8月21日,苏州一家二手光伏设备厂家老板徐宁(化名)对记者表示:“(一折)为什么卖不掉?是因为它配置太低了,没法用了。166(尺寸)的工艺小了,就没人用了。”

武汉光伏组件一手设备厂商工作人员李明(化名)则对记者表示:“比较新的设备五折(出售),如果一折(出售),亏得连裤子都没得穿。假如真的是一折,我自己都去囤点设备了。”

二手设备一折卖?

如果建设1GW(吉瓦)TOPCon(隧穿氧化层钝化)光伏组件产线,当下需要多少设备投入?李明告诉记者:“现在1GW大概3500万元。最近设备价格还是降了,去年这个时候,我们上了一条600MW(兆瓦)产线,需要2980万元。如果当时做1GW,差不多得5000万元。”

以此计算,当下1GW产线设备投入同比下降约30%。相比一手设备,二手设备折价则更为厉害。以李明说的五折计算,1GW产线二手设备大约需要1750万元。

而徐宁介绍:“我们现在最好的二手线,基本上在1100万元以内。到了1100万元,配置已经相当高了。”以1100万元计算,当下高配二手设备价格大约是新设备的三折。

那么,能打一折的组件设备,又是怎样的产品呢?徐宁表示:“(一折卖的)是PERC(钝化发射极和背面电池技术)产线。其实,PERC改造成TOPCon产线,需要满足尺寸兼容,即182尺寸、210尺寸兼容。其次,是栅线的变化。以前可能只有5栅,现在都是16栅或者20栅。栅线不一样,需要改变串焊机。组件产线三大设备——串焊机、叠焊机、层压机都要变,其他尺寸需一一变大。此外,有些产线不需要叠焊机,使用人工,因此不同产线区别很大。”

也就是说,所谓的一折卖设备,是出售小尺寸的落后工艺,且需要改变三大主要设备。

值得注意的是,相比一手设备,二手设备并非原厂出品,原厂不负责调试。因此,李明表示:“二手设备本身性能不如新设备,调起来肯定会麻烦一些。一条产线,这么多设备,这么多人去安装调试,这些费用都需要考虑。加上安装、调试、运输,怎么也得七折左右。”

而徐宁对记者表示,他所说的1100万元,是包括调试费用的,并不需要另外付费。

设备商面临“催收”难题

光伏一手设备在降价,较新的二手设备也仅以新设备价格的三折出售。有趣的是,光伏设备厂商却普遍取得了较好的中报表现。

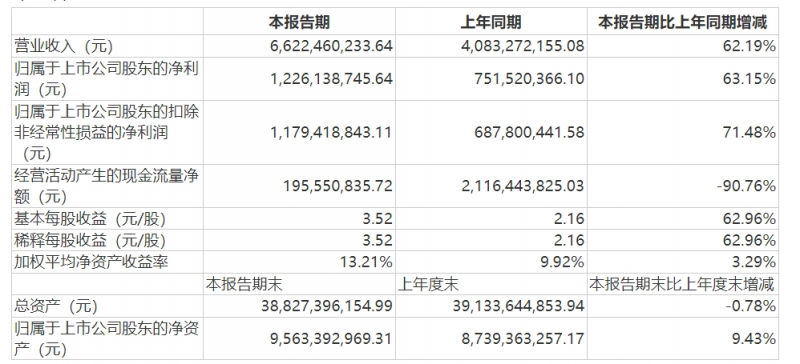

2024年上半年,奥特维(688516.SH,股价33.65元,市值105.81亿元)实现营业收入44.18亿元,同比增长75.48%;实现归母净利润7.69亿元,同比增长47.17%。捷佳伟创(300724.SZ,股价43.55元,市值151.63亿元)营收66.22亿元,同比增长62.19%;归母净利润12.26亿元,同比增长63.35%。

图片来源:捷佳伟创半年报

然而,靓丽的业绩表现背后,是“催收”难题。奥特维2024年上半年经营活动产生的现金流量净额由正转负,捷佳伟创则同比下降约九成。

对于经营活动产生的现金流量净额变动,奥特维表示,主要系公司销售收款增加额少于公司采购额付款、员工薪酬付款增加所致。

此外,奥特维也表示,报告期内,公司部分下游客户未按合同约定及时支付货款,导致公司部分应收账款出现逾期。随着光伏行业的亏损企业增加,公司客户的经营状况恶化,公司应收账款及逾期应收账款未来有可能进一步增加。如果公司的应收账款不能及时足额收回甚至不能收回,将对公司的经营业绩、经营性现金流等产生不利影响。

截至2024年6月末,奥特维总资产149.47亿元,其中存货账面价值73.40亿元,占比近半。存货中,发出商品占比较高,期末的发出商品账面价值为61.47亿元。奥特维表示,主要是公司销售的设备类产品自发出至客户验收存在较长安装调试和试运行周期所致。

同期,捷佳伟创、晶盛机电(300316.SZ,股价23.15元,市值303.16亿元)存货占总资产比例分别为55.72%、39.81%。捷佳伟创发出商品占存货比重为91.02%,晶盛机电发出商品占存货比重则不足七成。

“催收”压力之下,已有光伏设备厂商选择提起诉讼。2024年3月18日晚间,微导纳米(688147.SH,股价20.71元,市值94.79亿元)公告称,截至目前,公司对无锡尚德太阳能电力有限公司的应收账款(含质保金)余额为9067.50万元,现公司就部分应收账款事项向无锡市新吴区法院提起诉讼,并于近日收到法院《受理案件通知书》。

不过,2024年4月30日,微导纳米经过与尚德公司进一步协商,向无锡市新吴区人民法院递交了《撤诉申请书》,申请撤回对被申请人的起诉。

光伏设备厂商往何处去?

或许中小厂商也存在“催收”难题。在与记者交流的过程中,一手设备厂商工作人员李明甚至主动提出希望降低采购量。

当记者表示需要购买1GW产线设备时,李明却表示只做200MW就够了。“我建议你千万别搞1GW,像你这种情况,搞个两三百兆瓦,把厂子先铺起来。大多数像你这种情况的,都是搞个200兆瓦。都是当朋友说的,如果你搞1GW,我一定会阻止,不要这么干。”

李明解释:“目前这个阶段,你自己生产组件,比买还要贵。真的没有夸张,去年组件还可以卖到一块多(一瓦),现在也就七毛多,成本都不止七毛了。现在成本大概七毛五,前段时间卖到八毛,大家还可以生存。”

在光伏产业链下游已经普遍过剩的背景下,光伏设备厂商将何去何从?

目前,已有设备厂商开始向半导体制造、半导体封装测试设备领域拓展。

捷佳伟创在2024年中报里表示,公司顺应产品技术发展路径向半导体设备领域延伸,探索在半导体领域中创新性的应用,实现产业结构的优化。

据捷佳伟创官方微信公众号发布于7月9日的文章,其子公司创微微电子(常州)有限公司斩获一家半导体头部企业整线湿法设备订单,目前已完成合同签订工作。此次签订的合同标的位于该客户新产业园的碳化硅产线,交付的机台数量多达18台(套),可覆盖碳化硅器件刻蚀清洗全段工艺。

图片来源:每经记者 朱成祥 摄

奥特维2024年中报显示,公司于2023年研发了12寸晶圆划片机、12寸银浆装片机,使公司在封测环节的产品品类更加完善,满足了客户对于封测整线的需求。

此外,奥特维也表示,随着公司半导体设备的不断优化,公司加大了面向半导体客户的业务拓展力度。在半导体封装设备市场拓展中,稳健推进从小客户验证到中大客户放量的策略。2024年上半年,公司已取得无锡新洁能、富满微电子、气派科技等IGBT(绝缘栅双极晶体管)、AOI(自动光学检测)客户的订单,并建立了良好的合作关系。

编辑/樊宏伟