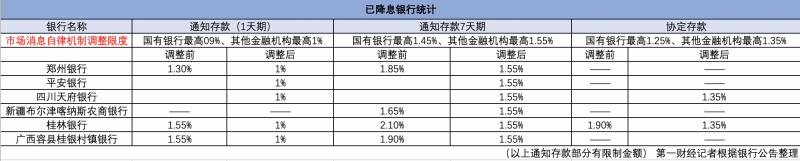

近日,多家银行发布公告调整通知存款、协定存款利率。据第一财经记者不完全统计,目前已有平安银行、桂林银行等6家银行发布通知存款、协定存款利率下调公告,下调幅度在20BP~55BP不等。

上周,据第一财经报道,本周一(5月15日)银行协定存款及通知存款自律上限将下调。该调整幅度为四大行执行基准利率加10个基点,其他金融机构执行基准利率加20个基点,相比之前分别调降30BP、50BP。此外,停办不需要客户操作、智能自动滚存的通知存款,存量自然到期。

种种迹象来看,银行利率下调已是大势所趋。不少市场人士认为,此后银行或还有存款利率下调的可能,未来或现存款“搬家”趋势,给资本市场带来增量资金,理财市场也将迎来新一轮利好。

已有银行下调55BP,叫停智能存款

已有多家股份行、中小银行官宣调低通知存款、协定存款利率。

平安银行发布《关于平安银行智能存款-通知存款产品调整的公告》,该行将于2023年5月14日起对智能存款-通知存款产品进行调整。四川天府银行、桂林银行等多家银行此后也发布公告,宣布15日起执行调整后的存款利率。

第一财经记者发现,本轮存款降息共性在于,多家银行调整后的利率基本都“卡”在金融机构自律机制上限,即调整后,通知存款1天和7天期利率分别为1.00%、1.55%,协定存款利率为1.35%。

根据中国人民银行金融机构人民币存款基准利率调整表(2015年10月24日发布),1天和7天期通知存款基准利率分别为0.80%、1.35%,协定存款基准利率为1.15%。如以目前市场消息中自律上限的修改幅度来看,调整后国有银行1天和7天期通知存款利率最高为0.90%、1.45%,协定存款利率最高为1.25%;其他金融机构1天和7天期通知存款利率最高为1.00%、1.55%,协定存款利率最高为1.35%。

其中,桂林银行因原本这两类存款利率较高(1天期通知存款1.55%、7天期通知存款2.1%),此次对通知存款各期限存款产品利率和单位协定存款利率下调幅度高达55BP,降幅最大。

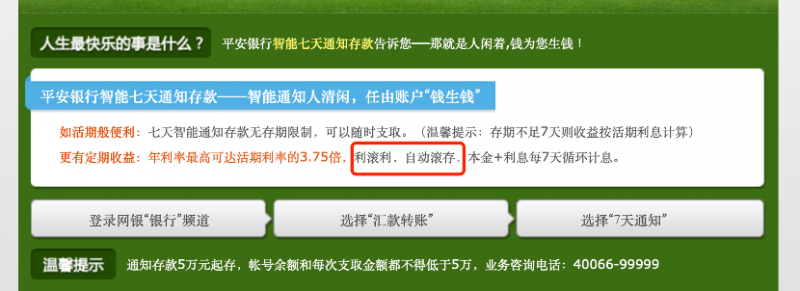

此外,还有部分银行在通知中强调“不支持自动转存”或暂停可自动转存的“智能通知存款”产品。例如,平安银行在公告中指出,自5月14日起,暂停销售智能通知存款产品。届时,“智能通知存款产品在线上(口袋APP)渠道及线下(网点柜面系统、远程柜面银行(FB)系统)渠道均不再支持新增签约。据该行官网此前介绍,该智能存款产品支持自动滚存、循环计息。

(平安银行智能七天通知存款产品简介。资料来源:平安银行官网)

也有银行虽未直接发布公告,但近期已调低利率或暂停类似产品,如工商银行4月底1天通知存款利率为1.2%、7天为1.7%,近期APP端显示已调回1天通知存款利率为0.9%、7天为1.45%;招商银行此前在部分城市推出智能通知存款,利率可达到2%,目前该行广东某客户经理回复记者称该产品已暂停。

有业内人士指出,协定存款、通知存款都具有类活期存款的特征,但利率却远高于活期存款,此前还有一些智能通知存款产品由于具体自动滚存的特性,实际收益率较高,属于变相“高息揽储”,此次调控也旨在规范这类产品。

调控背后:持续压降存款成本

本轮调降与此前类似,主要是为了压降银行负债端的成本。

事实上,此前,存款市场成本管控中,通知存款、协定存款一直是“盲区”,并在一定程度上助推了银行负债端成本走高。

据光大证券研报,2021年6月自律上限优化后,国有行、股份行活期存款利率上限分别为0.45%、0.55%。但从上市银行2022年公布的数据来看,上市银行活期存款利率为0.73%;部分上市银行远超上限水平,如中信(1.21%)、民生(1.17%)、兴业(1.13%)等。这种情况主要是由于对公活期存款中包含通知存款、协定存款等创新类活期产品,进而推高了活期存款成本率。

招商证券银行业首席分析师廖志明估计,银行协定存款等规模约在20万亿~30万亿元,占总存款比例10%左右,新规将降低银行总存款付息率2BP左右。对于规范协定存款定价秩序作用较大,减少存款定价的无序竞争,合力压降银行负债成本。

光大证券研究所所长助理、金融业首席分析师王一峰经经测算指出,若全部企业活期存款利率降至2013~2018年0.70%左右的平均水平,则上市银行企业活期存款成本率加权平均降幅在30BP左右,将提振息差5.5BP左右,影响上市银行营收增速2.3pct。

值得注意的是,不少机构认为后续仍有调控空间。光大证券在研报中指出,一方面同业存款套壳协议存款需继续纠正,另一方面,期权价值过低的“假”结构性存款仍须规范,后续或将结构性存款的(保底收益+期权价值)合计同时纳入自律机制上限,进一步压降结构性存款利率。

存款“搬家”?理财市场有望量价齐升

种种迹象来看,银行压降存款成本已是大势所趋,不少业内人士认为,存款利率下行将促使存款“搬家”,推动广义流动性转化为剩余流动性,给资本市场带来增量资金。

事实上,当前,存款规模已有一定缩减趋势。央行最新数据显示,4月份,人民币存款减少4609亿元,同比多减5524亿元。其中,住户存款减少1.2万亿元。

存款锐减的同时,理财规模开始止跌回升。根据普益标准、国盛证券研究所估算,4月末,银行理财产品存续规模约为27.37万亿元,较3月末增加1.34万亿元。持续了近6个月的银行理财产品规模下降终止,实现止跌回升。从投资类型看,现金管理型理财产品存续7.90万亿元,混合类产品存续0.93万亿元,分别较3月增长215亿元、1190亿元。

国家金融与发展实验室副主任曾刚指出,上述理财增长规模与同期所公布(住户)存款减少的数量大体相当。主要原因还是减少的一部分(住户)存款,重新流回到理财市场。

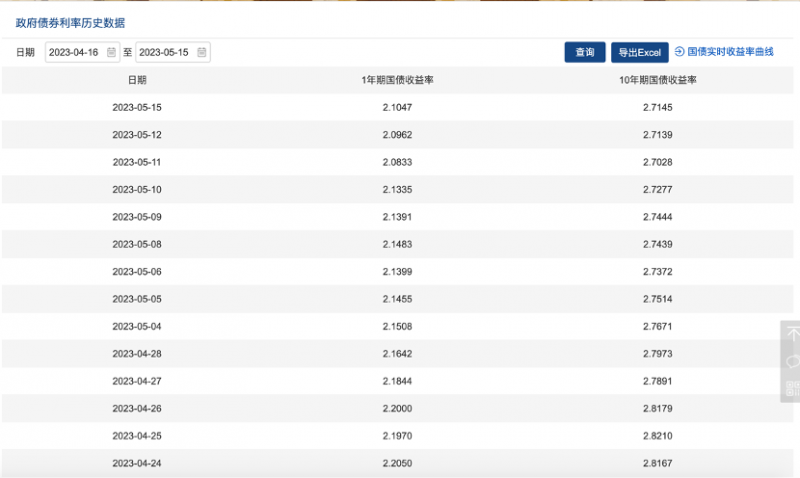

除理财产品规模回升外,存款利率下行对于债市、底层资产为债券的理财产品收益率利好明显。从4月下旬开始,债市到期收益率持续走低。中国外汇中心交易数据显示,4月底10年期国债到期收益率下破至2.8%,5月15日最新的10年期国债到期收益率为2.7145%。中证全债指数走势显示,自从今年起,中证全债指数走势整体往上,4月以来上涨显著提速。

债市行情走好也带来理财产品净值明显回升。数据显示,今年1月份、2月份、3月份、4月份净值型理财产品算数平均回报分别为0.43%、0.32%、0.31%、0.24%。不过,也有业内人士认为,由于赎回潮后,部分理财产品底层资产中也配置了存款,因此未来收益率也有可能走低。

廖志明指出,由于一季度固收类理财收益亮眼,且二三季度冲存款力度预计明显减弱,存款利率趋于下行,理财规模或相对明显地增长,对信用债的配置有望明显增强。二三季度理财对信用债的正反馈预计将延续。

编辑/樊宏伟