本月以来,国际现货黄金价格由每盎司1990美元一路上升。上周四,也就是5月4日,在美联储宣布加息等多重因素的作用下,国际黄金现货价格在盘中一度站上每盎司2080美元上方,创下历史新高。

受此带动,黄金主题基金净值走高,年内收益几乎全线突破9%。基金经理认为,从技术面看,黄金后市看涨信号有所削弱,短期存在回调风险,但金价实际跌幅有限,基本面利好,可能限制黄金进一步回调的空间,并为再次上涨创造机会。

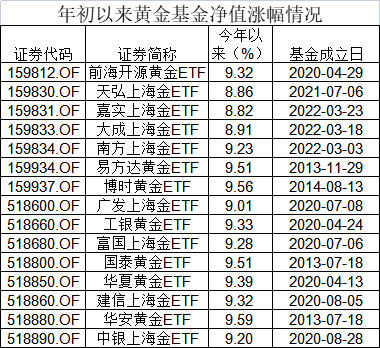

黄金ETF基金净值大涨

Wind统计显示,黄金主题基金自今年年初以来业绩持续上升。截至5月12日,黄金ETF和上海金ETF年内收益率均超过8%,其中多数基金单位净值涨幅超过9%,在所有ETF品类中表现突出。

黄金类ETF基金业绩走高背后,是节节攀升的金价。近日,国际金价不断走高,5月初国际黄金现货价格在盘中一度站上每盎司2080美元上方,创历史新高。今年以来,国际黄金现货价格的涨幅也已经超过10%。国际金价上涨背后的主要“推手”是什么?

博时基金经理王祥分析称,“五一”期间,随着美国部分银行再次爆出流动性风险,市场对金融市场稳定性忧虑重燃,避险对冲诉求与寄望于联储很快转为降息周期的声音充斥市场,国际金价在其助推下刷新了2020年8月所创下的历史价格记录,并持续运行于2000美元上方。

前海开源基金经理吴国清表示,用美国实际利率框架来回溯新冠疫情爆发以来的全球宏观经济周期主要矛盾的变迁,可以较为清晰地推演出2023年看跌实际利率,看涨黄金的核心逻辑。

在吴国清看来,美国核心CPI见顶回落,市场利率见顶回落,美联储2022年12月、2023年1月加息节奏放缓。基于以上分析,实际利率的下行以及金价牛市的开启无疑与美国通胀水平的回落密切相关。而事实上,2022年7月以来,美国CPI开始从6月的9.1%见顶回落,12月CPI已降至6.5%;更重要的是,和美国紧绷的劳动力市场密切相关的核心CPI自10月以来也开始从9月的6.6%见顶回落至12月的5.7%。

这直接驱动了美债10年期收益率自11月7日从4.22%开始见顶回落,截至2023年1月27日已跌至3.5%以下,也导致美联储加息节奏出现了显著的放缓,即在2022年3月、5月、6月、7月、9月、11月分别加息25bp、50bp、75bp、75bp、75bp、75bp之后,在12月加息50bp,2023年1月加息25bp。美债十年期利率已在2022年11月7日从4.22%开始见顶回落,从而直接驱动了2022年四季度的实际利率下行和金价上涨。

“考虑到美联储连续、大幅加息的累积效应和时滞效应,美国经济衰退的概率正在上升,美国通胀水平的回落将有效解除美联储货币宽松的掣肘。随着美联储政策利率从加速加息到放缓加息、停止加息甚至到降息,美债市场利率有望驱动实际利率大幅下降,金价已经进入牛市右侧上行通道。”他认为。

对黄金投资价值保持中性偏乐观态度

展望后市,华安基金指数与量化投资部表示,强劲的经济数据引发了本轮黄金回调,但金价具备韧性,短期配置逻辑主要观察美国6月初即将面临的政府债务上限。基于上述分析,结合当前基本面情况,对于黄金投资价值保持中性偏乐观态度。未来一周黄金投资中重点关注美国4月CPI与核心CPI通胀,以及5月密歇根大学消费者预期指数。

吴国清则认为,去美元化和全球央行系统性增持黄金储备的趋势将愈加凸显,全球黄金储备的提升空间潜力较大。全球央行购金在2021-2022年异军突起,未来有望驱动黄金实体供需趋紧,推升黄金价格。

他直言,2023年的黄金定价本质上正在反映两个层面的显著变化,一是周期性的,即美联储从加息周期进入降息周期所带来的实际利率下降;二是结构性的,即逆全球化、全球贸易多极化所带来的全球货币体系的深刻变革,导致黄金储备的购买需求(包括各国央行层面和民间层面)正在上升。

富国基金ETF基金经理王乐乐基于更长视角分析到,“我们只需要拿金价除上美国的货币指标M2,就发现从1950年到现在这个曲线非常漂亮,是一个波浪曲线,就像四季周期和我们的温度一样,有冷天有热天。”王乐乐指出,从这个长期走势来看,这一指标的低点会发生在金价遭到抛售的时候,一个低点发生在2000年,当时黄金遭到唾弃。

“2000年是全球经济大繁荣,科技浪潮来临,所谓乱世黄金盛世玉。高点则是发生在欧债危机时,全球人都在买黄金。就目前期间来看,随着全球货币量的超发,黄金价格呈现水涨船高、中枢级别的上移,从黄金价格和货币量的比值来看,目前黄金的估值处于历史较低水平。”王乐乐表示。

黄金强势上涨背景下,投资者如何借道黄金ETF进行黄金投资?博时基金王祥表示,部分黄金主题基金跟踪的是境外以美元计价的黄金现货价格,或在其组合中配置黄金行业相关公司的股票,其风险收益特征与国内黄金ETF有所区别。

整体来看,黄金资产的长期回报较为稳健,过往20年中只有4年出现负收益,且其中显著回撤的只有1年。2003年以来,人民币黄金复合年化回报高于沪深300指数,且波动率明显低于权益市场,体现了更好的收益风险比。(张燕北)

编辑/田野