本周国际市场风云变幻,产油国组织(OPEC+)意外减产推高油价,通胀担忧重燃衰退警报。

市场方面,美股涨跌互现,道指周涨0.63%,纳指周跌1.10%,标普500指数周跌0.12%。欧洲三大股指小幅反弹,英国富时100指数周涨1.59%,德国DAX 30指数周涨0.49%,法国CAC 40指数周涨0.85%

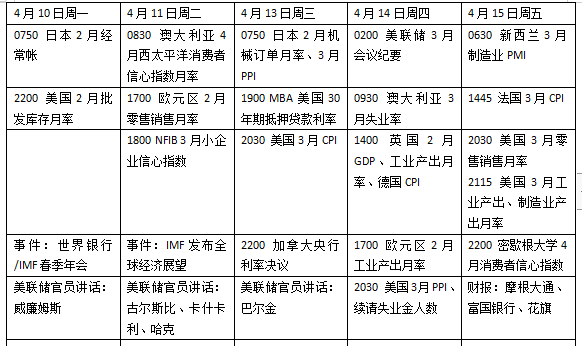

下周看点颇多,世界银行和国际货币基金组织(IMF)2023年春季会议在华盛顿举行,将公布经济展望和金融稳定报告。美联储将公布3月政策会议纪要,多位美联储官员发表讲话。数据方面,美国3月消费者物价指数(CPI)、生产价格指数(PPI)、零售销售月率等指标值得关注。美股财报季将拉开帷幕,银行业率先亮相。

美国核心通胀或反弹

虽然美国地区银行业风波有所缓解,外界依然在关注美国经济数据的变化。最新非农就业报告有所降温,但显示劳动力市场依然紧张,市场重燃下月加息的预期。

美联储3月会议纪要值得关注。上月联邦公开市场委会员(FOMC)宣布加息25个基点,但政策声明的语气有所软化,去掉了“持续加息将是适当的”的提法。如果数据允许,这一变化给下次会议调整收紧政策提供回旋余地,并表明加息可能即将结束。本次会议纪要的看点是,对地区银行业风波的看法及暂停加息的讨论细节。

美联储官员的表态也是焦点,政策决策者对最新经济数据的看法或将为5月会议前景提供更多线索。按照日程安排,下周将亮相的官员包括纽约联储主席威廉姆斯、芝加哥联储主席古尔斯比、明尼阿波利斯联储主席卡什卡利等。

数据方面,下周美国将公布3月CPI。自去年6月9.1%的创纪录峰值以来,美国整体通胀一直在逐步下降。其中,2月跌至6%,为2021年10月以来的最低水平,由此预估3月或进一步降至5.2%。另一方面,2月核心CPI维持在5.5%,远高于2021年全年的水平。机构预期,3月核心CPI料将回升至5.6%,这可能会影响市场的加息定价。

除了通胀以外,3月零售销售数据同样关键。美国零售额在1月激增3.2%后,2月下滑0.4%,个人支出也出现了放缓。随着人们对3月美国银行业风波的担忧,以及人们更多地将资金从美国小型银行转移到大型银行,消费者信心能否稳定存在疑问。机构预期,上月零售月率将进一步下滑0.4%。此外,3月PPI、工业产出月率,初请失业金人数,4月密歇根大学消费者信心指数等指标也值得投资者留意。

新财报季也将拉开帷幕,华尔街将密切关注大型银行的言论。摩根大通、富国银行和花旗不仅将对自身资产负债表、经营状况和美国消费者的健康状况进行评估,有关地区银行动荡带来的资金流影响和看法同样重要。

原油与黄金

在沙特及其OPEC+盟友意外宣布一轮减产后,国际油价迎来强劲上涨。WTI原油近月合约周涨6.65%,报80.70美元/桶,布伦特原油近月合约周涨6.55%,报85.12美元/桶。

4月2日,沙特联合七个生产商宣布从5月开始到年底自愿减产,总规模约为115万桶。此外,俄罗斯表示将把每天50万桶的减产额度从7月延长到年底。几家华尔街银行上调了油价预测,但分析师警告称,由于对美联储和其他主要央行加息的担忧持续存在,减产也可能表明对原油需求的担忧。

沙特随后宣布上调5月对亚洲客户的所有石油销售的官方售价,沙特阿美将其阿拉伯轻质原油售价上调了每桶30美分。Price Futures Group 高级市场分析师弗林(Phil Flynn)表示:“提价决定表明,沙特非常有信心,尽管对全球经济存在一些不确定性,但他们仍能在没有任何不良影响的情况下提高油价。”

国际金价连续第六周上涨,距离历史新高仅一步之遥。纽约商品交易所6月交割的黄金期货价格收于每盎司2026.40美元,周涨2.18%。

世界黄金协会市场策略师科瓦托尼(Joseph Cavatoni)表示,金价创下历史新高,是对“更广泛系统性事件”的回应。“自本周初以来,我们看到OPEC+减产有所下降,这让人们对当前的经济形势和美元走强将如何发展产生了疑问。这可能意味着美国进入衰退的速度比此前预期要快。”他表示,“也有人担心银行业的问题可能还没有结束。有更好的地方可以将储蓄和资产配置用于保护资本,黄金能发挥这一作用。”

英国经济或放缓

欧盟委员会近日公布了两项促进绿色经济的提案——《关键原材料法》(Critical Raw Materials Act)和《净零工业法》(Net-Zero Industry Act)。第一项法案应支持绿色能源生产和储存技术的发展,主要涉及五个部门——太阳能、风能、热泵、电池和制氢电解槽。欧盟希望在这些技术的生产方面实现自给自足:热泵至少占40%,风电场至少占85%。根据《关键原材料法》,欧盟应生产10%、加工40%和回收15%的战略材料年消费量。

欧盟统计局数据显示,经季节性调整,2022年第四季度欧盟国内生产总值(GDP)环比下降了0.1%,同比增长1.7%。2022年全年,欧盟GDP增长了3.5%,较2021年5.4%的增速有所放缓。

能源危机冲击了去年欧洲的贸易环境。2022年,欧盟货物出口增至25723亿欧元,同比增长17.9%,进口增至30044亿欧元,同比增长41.3%,全年赤字为4321亿欧元,创2002年以来的最低水平,相比之下2021年盈余为550亿欧元。赤字上升主要是由于能源进口价值急剧增加,受乌克兰局势升级影响,欧盟进口油气价格较此前大幅走高。

英国央行行长贝利下周将出席世界银行年会并发表讲话。英国央行鸽派委员腾雷罗上周(Silvana Tenreyro)表示,在经历近几个月大幅加息后,可能需要比之前预期更早开始降息,有迹象表明该国的通胀压力正在缓解,本周她也将出席世行关于通胀的研讨会。

英国下周将公布2月GDP、工业产出数据,在去年避免技术性衰退后,英国经济依然面临通胀和加息的考验,预计2月经济增速将回落至0.2%,同时制造业疲软将延续。

下周看点

(樊志菁)

编辑/田野