又有指数增强型ETF产品上报。

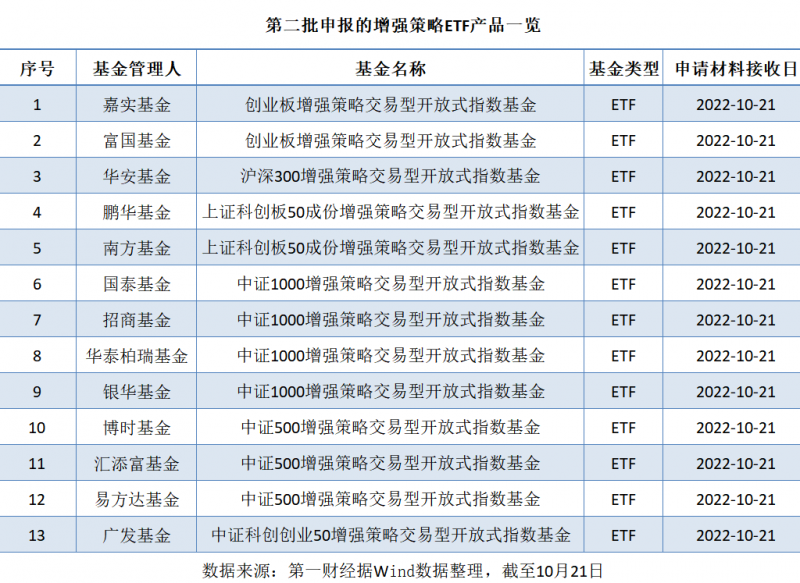

10月21日晚,证监会官网显示,易方达基金、南方基金、广发基金等13家基金管理人申报了13只增强策略ETF产品。

第一财经注意到,此次第二批申报的增强策略ETF产品,相较于首批申报的跟踪沪深300、中证500指数的增强型ETF产品,跟踪的指数标的有6个之多。目前上述产品均处于获证监会接收材料的阶段。

业内人士受访指出,此类产品的布局,可以更好满足投资者资产配置和财富管理需求,投资者通过中长期持有增强策略ETF,有望实现超额收益的日积月累,也有助于促进ETF投资者逐步形成中长期投资的理念。对于市场而言,有利于引导科学投资、价值投资的理念形成,也有望为资本市场带来更多的增量资金。

第二批指数增强ETF上报

据证监会官网显示,此次申报的增强策略ETF产品共覆盖六大指数,分别是中证500指数、科创板50指数、科创创业50指数、中证1000指数、沪深300指数、创业板指数。

具体来看,易方达基金、汇添富基金、博时基金上报的是中证500增强策略ETF;广发基金上报的是中证科创创业50增强策略ETF;招商基金、国泰基金、华泰柏瑞基金、银华基金上报的是中证1000增强策略ETF;南方基金、鹏华基金上报的是上证科创板50增强策略ETF;华安基金上报了沪深300增强策略ETF;嘉实基金、富国基金上报的是创业板增强策略ETF。

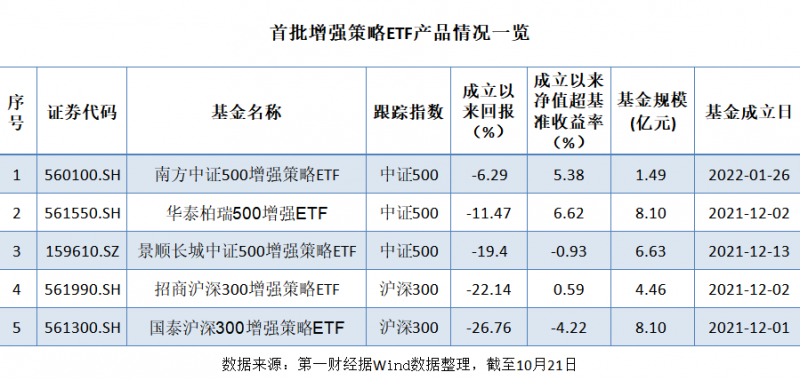

记者注意到,此次申报的13只指数增强ETF产品,并非市场首次出现的新品。2021年11月,首批5只指数增强策略ETF产品获批,跟踪的指数分别是中证500指数和沪深300指数。

其中,景顺长城中证500增强策略ETF、华泰柏瑞中证500增强策略ETF、招商沪深300增强策略ETF、国泰沪深300增强策略ETF均在2021年12月成立,而南方中证500增强策略ETF则成立于2022年1月。

从时间上看,上述产品成立以来恰好正逢市场震荡调整阶段,因此对基金产品净值产生了一定的影响。Wind数据显示,截至2022年10月21日,上述首批5只增强策略ETF产品自成立以来的净值增长率均未回正,不过,华泰柏瑞中证500增强策略ETF、南方中证500增强策略ETF、招商沪深300增强策略ETF自成立以来的总回报跑赢基准。

另一方面,从标的角度来看,第二批指数增强ETF产品跟踪的指数标的更加多元化。华南某基金人士表示:“对于基金公司而言,在传统ETF布局已基本成熟的基础上,进一步申报增强策略ETF产品,可以进一步完善产品线和赛道布局。”

广发基金相关人士对记者表示:“在第一批的基础上,第二批申报的增强策略ETF进一步丰富了跟踪指数标的。对于目前ETF市场中规模较大、交易量较活跃的被动宽基产品,增强策略ETF基本实现了相应指数的覆盖。”

招商基金指出,未来创新产品“试点转常规”后,将有助于进一步丰富股票ETF产品类型、推动权益类基金创新发展,增强型ETF兼具指数增强和被动ETF双重属性,满足投资者多样化投资需求,力争为投资者创造超越指数的更多价值,也将有助于为资本市场带来增量资金。

招商中证1000指数增强基金经理蔡振对记者表示:“不同类型的指数构成了一个更为全面的投资网络,能够为投资者提供更多元化、更分散化的投资组合,这对于资本市场而言,本身也是一种成熟发展的体现。”

ETF市场进一步扩容

近年来,股票型ETF产品市场快速扩容。Wind数据显示,截至10月21日,全市场共有603只股票型ETF产品,基金规模合计达9407亿元,其中,全市场超过百亿元的股票型ETF产品有20只。

目前,A股市场的股票型ETF产品跟踪的标的共涉及280个指数,几乎囊括了A股市场大部分的热门行业和投资主题,能够很大程度上满足投资者进行主题轮动、行业轮动策略的投资需要。

与此同时,头部公募也在根据市场精细化配置的需求,不断推出各个细分赛道的ETF产品,例如中药、疫苗、科创芯片、新材料、碳中和等创新ETF品种陆续获批上市,进一步丰富了ETF的工具属性。

其中,增强策略ETF产品是一个创新且重要的产品类别,它是以跟踪标的指数为投资主体,基于构建的策略指数进行投资,以战胜某一市场指数为投资目标进行运作的。而普通ETF的投资目标通常为紧密跟踪标的指数表现,追求跟踪偏离度最小。

那么,增强策略ETF产品属于主动型产品还是被动型产品?面对跟踪同一指数的产品,投资者该如何选择?

“增强策略ETF属于主动ETF。”嘉实基金对记者表示,所谓“主动”是相对于“被动”而言的。“主动ETF的投资方式类似于一般意义上的主动型基金,以寻求取得超越市场的业绩表现为投资目标。”

在嘉实基金看来,增强策略ETF既有主动的特色,同时保留了ETF产品的优势,特别是流动性和交易便利性。增强策略ETF有利于更好地服务投资者,有效地拓宽市场参与者的投资渠道。

招商基金也有同样观点,该机构分析称:“指数增强ETF的产品形态,将指数增强基金和被动ETF两者结合,在投资目标上采取了较强的投资组合约束,减少日均跟踪偏离度和年化跟踪误差。”

南方基金认为,相比于场外指数增强基金,增强策略ETF有三方面优势:一是可通过一级市场申购赎回或二级市场交易进行投资,基金交易更加灵活便捷,交易成本更低。二是,增强策略ETF的股票仓位突破了普通开放式指数增强基金95%仓位的上限限制,仓位的提升有助于提高基金收益弹性。三是,增强策略ETF的透明度更高,每日通过ETF申购赎回清单公布全部股票持仓,方便投资者了解到更详细的持仓信息。

谈及如何选择的问题,蔡振表示:“增强策略ETF与场外增强基金所采用的策略基本是相似的,因而可以基于基金管理人所管理的场外增强基金的收益增强情况,作为产品选择的参考依据。”

同时,蔡振也提醒投资者,“增强策略ETF由于交易更加灵活方便,这对投资者的投资耐心形成一定的考验。”他进一步分析指出,场外增强基金通过设置较高的短期申赎费用来约束投资者的短线交易行为,ETF则没有这种约束限制,因而投资者在选择增强策略ETF时还应当考虑增强策略的稳定性,尽可能选择超额收益稳定性较高的标的,避免因持有耐心不足错过一些投资收益。(曹璐)

编辑/田野