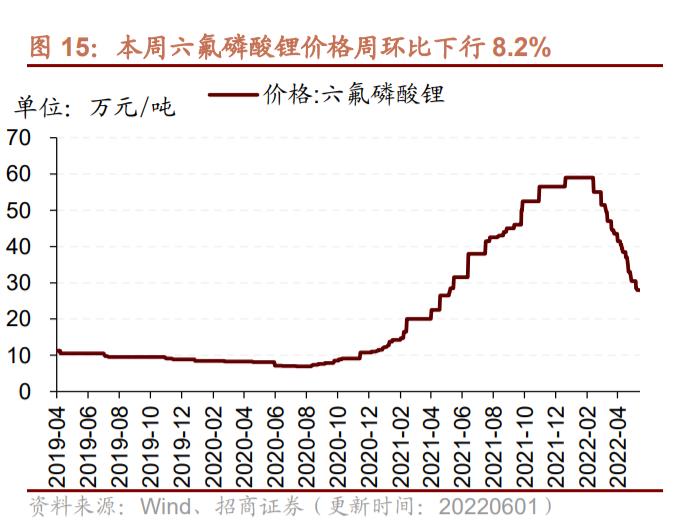

暴涨了一年多的六氟磷酸锂3月以来坐上了“跳楼机”。

Wind数据显示,5月31日六氟磷酸锂报价28万元/吨,从今年高点的59万元/吨下跌了约50%。多位从业者对第一次财经表示,价格预计仍有一定下行空间。

六氟磷酸锂价格近期持续下跌的原因是什么?相关厂商为何一季度业绩仍然暴涨?又将对产业链带来何种影响?

六氟磷酸锂价格超预期回落

六氟磷酸锂本轮见顶回落的时间来的有点早。此前在2021年下半年,多家机构预计其高景气度将至少持续到2022年下半年。

但这轮价格的下跌并不是毫无征兆。

供给方面,2021年国内新能源车销量翻倍增长,带动新能源车产业链整体高景气,六氟磷酸锂由于供给增长弹性较差,需求突增下产品价格大幅上涨,刺激企业加速扩产。

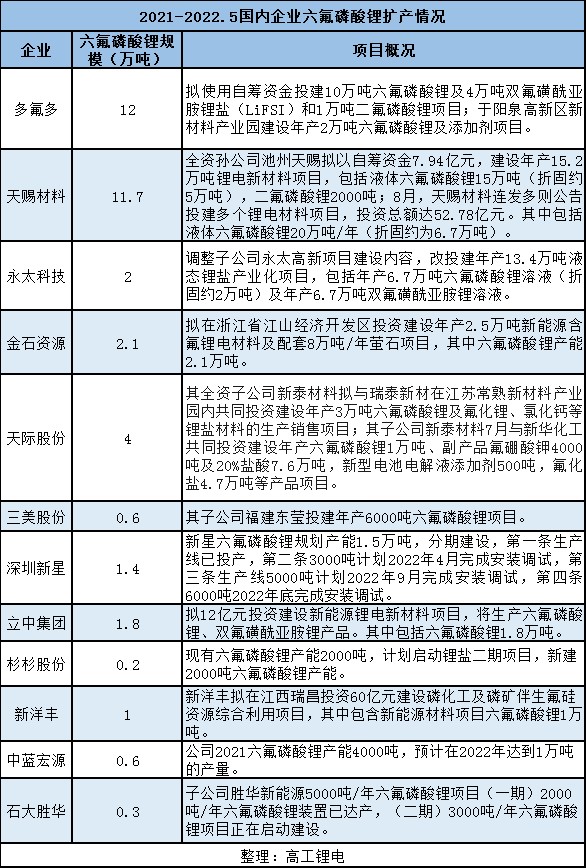

高工锂电统计,2021年以来,多氟多(002407.SZ)、天赐材料(002709.SZ)、永太科技(002326.SZ)等12家企业纷纷加码六氟磷酸锂产能,规划新增产能总计达37.7万吨。

按照规划,2022年六氟磷酸锂约有13万吨新增产能落地,其中天赐材料8万吨(折固)、多氟多3.5万吨、天际股份(002759.SZ)1万吨、杉杉股份(600884.SH)2000吨等,加上现有的8万吨产能,年内六氟磷酸锂合计产能有望达到21万吨,同比增长1.6倍。

从需求端来看,今年以来疫情反复导致下游开工率不高,叠加补贴退坡、车企提价等原因,新能源汽车销量不及预期。中汽协数据显示,2022年4月,国内新能源汽车产销量环比分别下降33%、38.3%。同时,碳酸锂价格暴涨致使电池企业开工意愿偏弱,由于六氟磷酸锂有3-6个月的保质期,厂家一般也不存在囤货行为。

有电新行业分析师对第一财经表示,本质上,六氟磷酸锂是一个有周期属性的商品,是要符合供需关系的,现在供需是趋松的方向,价格肯定会跌。

中长期来看,国金证券预计2025年六氟磷酸锂需求量为23.76万吨,多氟多董事长李世江预计可达36.56万吨。对照行业的扩产规划,产能过剩似已在所难免。

散单单吨盈利降幅超过20万元

六氟磷酸锂厂商一季报仍旧亮眼——多氟多、天赐材料、天际股份一季度营收分别同比增长112.89%、229.71%、260.37%;归母净利润同比增长685.06%、422.19%、765.14%。

这是因为六氟磷酸锂2021年一季度价格基数较低,在11.25万元/吨~20万元/吨,均价仅为今年一季度均价的30%左右。随着上年价格基数的走高,六氟价格见顶回落对公司的业绩影响料将逐渐显现。

“目前六氟市场均价24.5万元/吨,较高点跌幅超过50%,但对于签订长单的企业影响不大。”泰信基金研究总监、泰信国策驱动混合基金经理吴秉韬在接受第一财经采访时表示。

长单是多数六氟厂商的主要销售策略。5月30日,多氟多董秘彭超在投资者网上集体接待日活动中称,公司大多数订单被长单锁定,2年至5年的长单都有签订,大部分订单价格区间在25万元/吨-30万元/吨。公司选择的长期战略合作客户履约能力较强,多数长协订单均有预付款和保证金保障协议履行。有消息称,公司的散单仅有20%左右。

天赐材料也表示,公司目前已签订的部分长单已覆盖2022年的六氟磷酸锂产量;天际股份的产能基本上已经被客户锁定,在没有触及到长订单调节机制的前提下,价格的变动对公司意义不大;永太科技坦言,公司产能的订单情况较好,目前并未受到六氟磷酸锂价格回调的影响。

据悉,不同企业的长协模式不同,主要看企业双方的谈判情况。

业内人士介绍,比如比亚迪、亿纬锂能和多氟多的长协是固定的价格,在六氟磷酸锂现货价格40多万元时,多氟多同两家企业签署了23万元的保供价,折扣接近50%;再比如宁德时代和一些公司签的是未来的需求量,为固定毛利率加成的模式。天际股份据悉两种长协模式兼具,对江苏国泰的长单是锁量、锁价、打预付款,对比亚迪则是锁量、不锁价、打预付款。

“对于没有签订长单的企业来说,直接的影响就是单吨盈利水平大幅下降,预计单吨盈利下降幅度超过20万。在目前价格水平下,对于成本较高且以散单价销售的企业来说,目前基本处于微利状态。”上述基金经理称。

短期价格仍有下行空间

对于六氟磷酸锂的后期价格走势,上述基金经理表示,基于多氟多、天赐材料、天际股份等主要企业下半年仍有较多产能投产,预计价格端仍有一定下行空间。

鑫椤锂电分析师也认为,目前六氟磷酸锂处于下行周期,下半年价格走势主要受新增产能投放进度以及下游市场需求影响,或将出现震荡盘整或继续下行的情况。

从产业链角度看,六氟磷酸锂在电解液中的成本占比最高,达到60%左右,若电解液价格上涨,下游电池厂承受比较高的成本压力。由此鑫椤锂电分析师认为,当前六氟磷酸锂价格理性回归,利好整个产业链。

而对于六氟磷酸锂行业来说,市场份额或进一步向有成本优势的头部企业集中。

六氟厂商生产工艺不同、原料自给率不同、价格策略不同,利润率差异较大。2021年,天际股份六氟磷酸锂毛利率为62.26%,多氟多包含六氟磷酸锂在内的新材料毛利率为50.78%,

在接受第一财经以投资者身份致电问询时多氟多称,高毛利并不是公司一味追求的目标,控制成本、保持稳健盈利才是关键。就算六氟磷酸锂价格跌回10万元/吨以内,公司依旧可以盈利。

据悉,多氟多正努力加速一体化布局,向上可自产原料氟氢酸,向下可将生产六氟磷酸锂过程中产生的废酸提取有用原料后,视市场情况而定直接对外销售或生产成水处理剂销售。

天际股份也在不断完善产业链布局,2021年年报显示,公司有6000吨高纯氟化锂等新型电解质锂盐及一体化配套项目正以定增募资的方式筹建中,项目落地后将使得未来公司能够自供大部分的主要原材料。

天赐材料的布局更为完整,据悉公司正在完善“硫酸-氢氟酸-氟化锂/五氟化磷-六氟磷酸锂-电解液”产业链一体化布局,强化成本优势。

来源/第一财经

编辑/樊宏伟