10月26日,当代置业公告称,因宏观经济、房地产行业环境以及新冠疫情等多种因素的不利影响,导致公司出现预计之外的流动性问题。公司于2021年10月25日到期的12.85厘优先票据本金及应计但未付利息的还款安排未能于当日完成。

这也意味着,又一家房企官宣美元债出现逾期违约。近段时间以来,由于受到部分企业违约事件的负面影响,债券市场尤其是美元债市场出现较大波动。自今年8月份以来,已经有十余家企业海外评级或展望受到评级机构下调。

10月25日,根据财联社消息,国家发改委召集部分房企今日在北京开会,目前已有多家房企收到通知,有房企高管已经赶往北京。

针对上述消息,有房企业内人士向观察者网默认了上述消息的真实性,“目前只听说佳兆业收到了类似的通知”。

而针对近期关于房企每个月需要向相关部门上报美元债情况的传闻,上述业内人士向观察者网透露,这不是最近才发生的,实际上从今年8月份开始,房企就已经需要将公司美元债情况上报央行。

违约潮来袭

自10月20日发布终止关于2021年到期的12.85厘优先票据的同意征求之后,业内关于当代置业是否会违约的讨论就已经此起彼伏。

今年10月11日,当代置业发布公告表示,寻求将2021年10月25日到期、票息12.85%的优先票据赎回35%后,剩余部分到期日延长三个月,以改善流动性和现金管理,避免任何潜在的偿付违约。截至公告日,公司已发行票据的本金总额为2.5亿美元。

事实上,近段时间以来,官宣美元债逾期的不止当代置业。10月19日,新力控股确认其未能偿还于10月18日到期的2.5亿美元离岸高级无抵押票据的本息。10月8日,深圳房企花样年创始人曾宝宝办公室发布一份“宝爷家书”,坦陈由于标普突然大幅下调公司评级,导致公司遭遇“黑天鹅”事件。虽然公司第一时间成立专项小组进行应对,然而问题仍未得到解决,致使公司未能在10月4日如期支付到期美元债。

那么,房企为何偏好美元债?美元债在房企债务体系中究竟占有多大的比例?

上述房企业内人士表示,相较于内地而言,美元债的审批流程更快、发债流程更为顺畅,“一般来说,境内的公司债需要先报给相关交易所,而香港证券交易所对于美元债的审批没有那么严格,一般只要有人认购,都可以很轻松地发出来。”

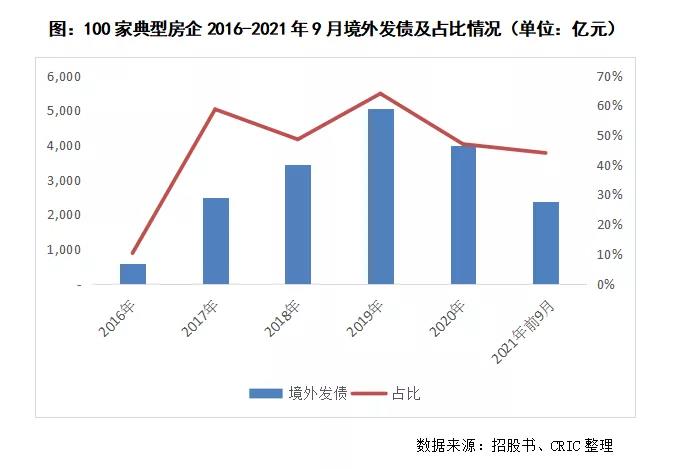

众联智询副总裁蒋凯向观察者网表示,内地房企的美元债发行是2017年至2020年高峰阶段,特别是2019年,共有100多家地产公司发行了228只美元债,总发行规模达到了超过了800亿美元,平均息票率8.28%。

那个时间段,正好是房地产市场自2015年下半年棚改以来的“红利期”,许多房企在那几年开启加杠杆之路,纷纷冲千亿、2000亿,美元债成为他们加杠杆、补充融资的重要渠道。

而自2018年后,整个调控力度开始加码,境内的融资渠道开始收紧,所以房企在2019年开始更多的寻求信托、私募,以及境内外信用债等渠道,所以从数据上看的话,不仅美元债在2019年之后维持高峰,信托、私募非标融资等也是高位,因为整个行业还处在加杠杆时代。

“美元债绝大多数是信用债,信用融资对于任何市场主体都是受欢迎的,而且那时候发行条件比较宽松,市场认可度也很高,叠加人民币升值的潜在影响,境外债的成本也不高,所以那时候很受房企偏好。”蒋凯说。

加剧债市波动

行业规模房企接连出现的美元债危机导致中资美元债二级市场价格大幅下挫。

资料显示,进入10月以来,已先后有绿地控股、阳光城、佳兆业、雅居乐、绿城中国、合生创展、新城发展、禹洲集团等多只地产美元债出现大幅下跌。不少中资地产美元债普遍出现近20%的跌幅。

另据统计,自今年8月份以来,已经有十余家企业海外评级或展望受到评级机构下调。提及最多的因素为,当前行业不确定性增强,内房海外债市场波动幅度较大,未来海外再融资可行性下降,企业当前的流动性不足以支撑未来到期债务。海外债通常以“借新偿旧”的方式置换到期债务,海外市场波动必然阻碍新债的发行。

在蒋凯看来,这波波动还是有很大的恐慌性情绪在里面,一方面是花样年、当代置业、新力控股的违约事件,负面影响很大,对房企的信心不足,特别是房企真实的财务状况不确定;另一方面,是短期内偿债规模比较大,所以这次跌的比较狠的,抛售的比较多的,都是下半年或者明年上半年要到期的品种;房企层面,跌得比较多的也是那些财务状况透明度不高、美元债规模整体比较大的房企,比如禹洲、阳光城、佳兆业、奥园等等。

除了已发行美元债价格暴跌,新发行美元债的难度也在加大。数据显示,2020年,叠加疫情全球扩散美元债市场动荡,以及三条红线出台等多重原因,境外发债有所收缩,融资量约为3998亿元,同比下降21%。2021年9月,房企境外发债2379亿元,同比下降24%,占比也同比下降至44%。

10月份以来,截至中旬,地产美元债仅发行两只新券,合计发行金额4.8亿美元。

华西证券更是预测:地产美元债再融资通道正在关闭。地产美元债市场此前几乎未经历过压力测试,也从未经历过长时间的净融资流出,而地产美元债到期高峰则在明年。如做最悲观假设,房企美元债再融资完全暂停,在境内资金出境相对受限的情况下,需关注房企境外债到期压力。

年内34只美元债将到期

Wind数据显示,今年10月25日~12月31日,房企共有34只美元债到期,到期金额共计68.01亿美元。

具体来看,花样年在今年12月17日和12月18日分别有金额为1.5亿美元和3亿美元的美元债需要偿还,合计金额共计4.5亿美元。首开集团和瑞安房地产各有5亿美元的美元债需要偿还。

此外,长江实业共有2笔合共5亿美元债需要偿还;佳兆业有2笔合共4亿美元债需要偿还。建业地产有2笔合共4亿美元需要偿还。远洋资本有4亿美元债需要偿还。新城系旗下新城控股和新城发展两家上市公司合共有4.3亿美元债需要偿还。

(数据来源:wind,观察者网制图)

克而瑞分析指出,由于境外债的企业发行年限主要以1~5年为主,且近几年借新还旧持续滚动发行,2021年起房企的境外发债到期额暴涨,在2021年、2022年、2023年的到期美元债均达到3000亿元以上,其中接下来的2022年最高,规模达到3755亿元,境外偿债压力更大。

同时值得一提的是,不少房企都对美元债进行了回购“护盘”。

据不完全统计,2021年下半年以来,18家房企陆续实行境外债回购举动,回购次数超过100次,从赎回数额来看,房企累计回购境外债券及票据涉及资金合计15.6亿美元,占初始发行金额4.07%。

在上述业内人士看来,在当前环境下选择回购美元债,对房企来说是一笔相对比较划算的事情。不过,他提醒,一般企业会选择悄悄地进行回购,凡是高调进行回购的企业,要么是已经回购了,要么是回购金额不多。

蒋凯表示,房企对美元债的回购,一方面要稳住债市信心,二是减少债务存量;当然,还有个好处,就是在自家美元债大跌的时候买入,也是一波抄底,可以以较少的成本回购债券。不过从目前市场来看,对于小额度、添油式的回购,市场并不买债,反而会加剧外界对公司钱紧的猜测。

一方面是正在关闭的美元债融资大门,一方面是价格的波动和即将到来的债务压力,一切似乎都在警示房企:美元债市场越来越难,发债需谨慎。只是,已经习惯了高杠杆和高速奔跑的房企来说,慢下来并不容易。正如一位业内人士所言:“有多少房企戒得了对美元债的依赖?”

来源/观察者网

编辑/樊宏伟