原以为是老板自掏腰包解救上市公司,实际上暗藏伏笔。

9月20日,港股地产板块大跌的背景下,富力地产(02777.HK)两大股东向上市公司提供80亿港币资金支持的感人戏码。某券商分析师将两位大股东的行为称为“流动性支持”。

受该消息影响,20日晚,富力地产2022年1月到期美元债涨幅创纪录,该公司5.75%债券每1美元涨6.1美分至82.3美分。

这笔“救命钱”大概率就来自于两位大股东所持有的富力物业的出售。据碧桂园服务(06098.HK)20日的公告披露,其拟以近百亿元人民币的价格收购富力物业。

两大股东在这笔交易中扮演的角色,实际上是去年一笔低调交易的延续。

2019年底至2020年初,作为富力地产执行董事和大股东的李思廉、张力通过一系列操作,以大约3亿元的交易对价将富力物业从上市公司体系中剥离至个人名下,该笔交易当时的市盈率只有6倍。而如今碧桂园服务收购富力物业时给出的PE估值则为14倍,成交价更是高至百亿。短短一年多时间,李思廉和张力二人在一买一卖中,净赚超90亿。

汇生国际融资总裁黄立冲表示,尽管低估与否需要综合评判,但从与碧桂园服务的交易来看,此前富力物业确实卖得很便宜,“由于上市和非上市的估值差异,5块钱买进、10块钱卖出,才是正常的情况。”

3亿元的交易

围绕富力物业总价逾3亿元的交易可追溯至大约一年多以前。

2019年12月,李思廉和张力出资成立广州富星,二人各持股50%,此后展开了对富力物业旗下相关资产的持续收购。

2019年12月23日,上市公司富力地产将大同恒富的全部股权以500万元的价格出让给广州富星;12月30日,又以500万元的代价,将天津华信转手给广州富星。

2020年4月9日,富力地产发布关联交易公告称,出售广州天力物业100%的股权给广州富星,总代价3亿元。

至此,富力物业旗下三家从事物业服务业务的公司,均转移至广州富星旗下,总的交易对价仅为3.1亿元。而这样低的交易作价,因不足净资产的5%,无须通过股东会审批。

这一系列腾挪交易彼时饱受市场诟病。

在出售天力物业的公告发出后,银河联昌对此发布的报告称,富力地产出售物业公司 “令人失望”;美银发布的报告也称,富力地产以极低价格出售套现,反映其管治不佳。当时便有分析表示,卖给关联方后再上市,体现的是控股股东的利益。

银河联昌同时指出,若按富力物业2019年业绩计,上述交易的市盈率大概约为6倍,与当时市场的平均市盈率约23倍相差颇大。

2020年5月25日,富力地产对此发布补充公告,解释称,尽管这笔交易下,体现出富力物业方面的市盈率约为6倍,处于上市物业公司(约4倍至63倍)市盈率范围的较低端,但估值较低具有合理因素。

据了解,富力地产之所以当时以较低价格将物业公司出让给大股东,原因之一即为涉及的三家物业公司在截至2018年末的两个年度录得亏损,且纯利率较低,“该等目标公司是否继续保持盈利或将能够于日后获得更高的纯利率具有不确定性”。

据此后富力物业提交的上市申请显示,2018年时,公司全年亏损1160万元。

经过几次收购,李思廉和张力成功将物业板块从富力地产中剥离出来,收入了自己囊中,并开始推进物业上市。

业绩转瞬变脸

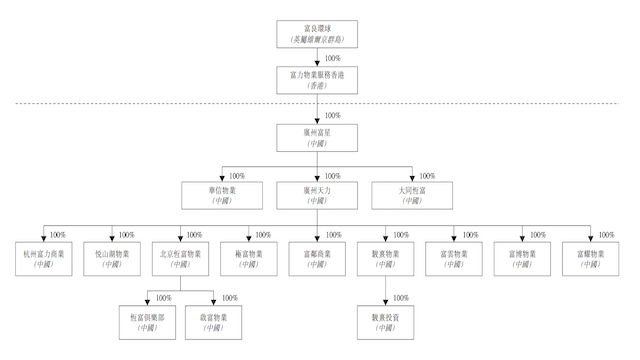

2020年10月,富良环球成立。在一系列重组动作后,富良环球间接持有广州富星100%股权;广州富星持有大同恒富、天津华信、天力物业等提供物业管理服务的运营实体。同时,富力物业持有富良环球100%的股权;李思廉、张力分别间接持有富力物业46.48%的股权,为控股股东;另有二人的亲友陈思乐持股7.05%。

2021年4月,富力物业终于提交了上市申请。

让市场感到匪夷所思的是,大股东接手过后的富力物业,一改此前的萎靡态势,从过去富力地产公告中所称的“不确定能否继续盈利”,摇身变成了现金奶牛。

招股书显示,2018年-2020年间,富力物业的收入分别实现18.23亿元、21.7亿元、25.97亿元,期间同比增幅分别为19%、19.7%。

同时,2019年,富力物业利润则由亏转盈至6380万元;2020年,利润再度爆发,同比大幅增长275.6%至2.4亿元。

这期间,富力物业毛利率表现也得到大幅改善,从2018年、2019年的14.9%、17.9%快速提升至2020年的24.8%,已达到2019年百强物业企业的平均水平。富力物业的整体毛利也从2018年的2.71亿元增长至2020年的6.44亿元。

不止如此,在最新与碧桂园服务的交易中,富力物业还给出了未来的业绩承诺:富良环球2021年的经审计扣非归母净利润不低于5亿元,会计收入不低于42亿元,较2020年的业绩表现基本上翻倍。

值得一提的是,富力物业不只有传统的住宅物业管理服务,还拥有商业物业管理服务。

截至2020年末,富力物业在管项目552个,总在管建筑面积为6940万平方米;其中住宅物业的在管建筑面积为5810万平方米,商业物业在管建筑面积为1120万平方米。

这样的业务构成,在经历了2020年物业上市潮后的资本市场上,颇受青睐。近期登陆港交所的物业股中,规模庞大的华润万象生活上市之初市盈率高达120倍,规模稍小的中骏商管的市盈率也有近40倍。

这也是碧桂园服务看中富力物业的重要因素。

大股东90亿落袋

对于此番接盘富力物业,碧桂园服务显得颇为满意,其执行董事兼总裁李长江也对外称,富力物业的商业物管服务业务占比较高,可弥补碧桂园服务的业务短板。

9月20日的公告显示,碧桂园服务拟以不超过100亿元人民币的交易对价收购富良环球。

这也就意味着,这笔交易之后,富力物业已基本“卖身”,富力地产两大股东张力和李思廉所持有的股份悉数清零,而富力物业原本在4月下旬开启的上市进程也大概率将因此而画上句点。

资料显示,这笔最高代价将不超过100亿元的交易包括两部分,其一是不超过70亿元,针对2021年现状部分;其二是不超过30亿元,则是针对未来0.66亿平方米在管面积合约。

若以此交易对价以及富力物业做出的2021年业绩承诺,则碧桂园服务给出的富力物业的PE估值为14倍。

从3亿购入,到如今百亿卖出,富力两大股东在这笔交易上的运作时间仅一年半,所获得的溢价约97亿,回报超32倍。而富力物业也从一个亏损的的公司,摇身成为估值近100亿元的优质资产。

不过,作为富力地产上市公司的小股东,却无法不感到遗憾。一位市场人士评论:“富力大股东这样的操作,至少应该面临道德风险的质疑。”

来源/第一财经

编辑/樊宏伟