深圳二手住宅成交量继续同比暴跌77.28%,创下10年新低。

全国66个城市新房市场成交量环比持续下滑。

百强房企中近7成单月业绩同比降低。

“金九银十”真正到来之前,楼市却在一片降声之中刚刚告别了“寒冷的夏天”。

“房住不炒”大基调下,8月北京、成都、上海、沈阳等21城先后发布30余次房产调控政策,多地新房、二手房市场大幅回落,甚至冰封。

一个“降”字,几乎波及了从新房、二手房、土地市场到房企融资的各个端口,反映出调控政策对楼市的全面影响越,并且从政策出台到市场变化的时间正在缩短。

新房成交面积:深圳环增121.3% 武汉环降82%

5885套!8月深圳新房网签显著回升。

根据深圳中原地产统计,8月份深圳新房成交量放大,网签套数环比上升94.4%;成交面积63.6万平方米,环比上升121.3%。

深圳是8月全国范围内为数不多的实现成交面积正增长的城市,且增幅惊人。

据贝壳研究院,受房产调控政策持续加码影响,8月全国有66个城市新房市场成交量环比持续下滑。

在中指研究院重点监测的21个代表城市中,17个城市成交面积环比下降,其中武汉降幅最高,达到82%;南京、重庆等热点城市紧随其后。同时,重庆、南京与武汉同比跌幅同样居高不下。

8月一线城市房地产市场交易情况 数据来源:中指研究院

但从成交面积绝对值来看,上海、武汉、青岛、济南成交面积超100万平方米,其中上海173万平方米,并且同环比均有两位数增长。东莞、大连、韶关三个城市成交低迷,特别是东莞市,成交面积同比腰斩不止,环比下跌3成有余。

分城市层级来看,一线城市成交面积环比上升10.54%,其中深圳升幅较大,为122.82%,凭一己之力拉升均值;同比下降0.47%,其中广州降幅较大。二线代表城市成交面积环比下降31.26%,同比下降26.19%。三线代表城市成交面积环比下降14.71%,同比下降25.35%。

二手房成交量:深圳创10年新低 杭州跌破历史低位

尽管深圳新房市场大举复苏,但二手房成交已经坠入冰点。

根据深圳市住建局的数据,继7月二手房过户量同比跌幅超8成后,8月深圳二手住宅成交量为2043套,再次同比暴跌77.28%,创下10年新低。据《每日经济新闻》此前报道,原本业主和购房者胶着较量中处在上风的业主,开始妥协让步,不少区域房价有了实质性下跌,有小区业主挂牌价已与2020年初相当。

除了深圳,还有杭州、无锡等原先的C位城市。

杭州“8.5楼市新政”出台,进一步加强住房限购:落户未满5年需连续缴纳两年社保,非本地户口需连续缴纳4年社保,才能在限购范围内购买1套。2周后,杭州市住房保障和房产管理局宣布“个人自主挂牌房源”功能正式上线,引发全行业热议。

8月杭州二手住宅成交量应声下跌至3160套,易居研究院研究显示,8月环比大跌近5成,同比跌近6成,创下近10年8月单月成交量最低值。

易居从杭州二手住宅成交历史数据分析,月成交量达到12000套是历史较高水平,而6000套则是成交低位。自今年3月达到12205套后,杭州二手住宅成交量开始一路下滑,7月跌至6314套。不到半年,杭州二手住宅成交量就从历史高位跌破历史低位。

根据易居的测算,房产成交量一般领先于房价变化,二手房成交量的活跃度可以从“二手房成交量能度”看出端倪。

根据计算结果,杭州毫无意外地成为监测城市中成交量能度下跌最快的城市,环比增速下跌50%、同比增速高达60%。

8月13个热点城市二手住宅成交量增速 数据来源:各地官方房地产信息网、易居研究院

而成交量能度最强的城市为金华,量能度为20.0%;量能度最弱的城市为深圳,量能度为-49.6%。并且深圳在二手房成交参考价等政策影响下,二手住宅成交量能度已经连续4个月垫底。

同样,无锡在7月26日出台二手房指导价成为继深圳、东莞、成都、宁波、西安、绍兴之后,全国第7个出台二手住房成交参考价格发布机制的城市。随后8月成交量能度受一定影响,下跌至2.4%。

对于即将到来的金九银十,易居研究院并不乐观:从数据形态上来看类似2014年初开始的下降周期,考虑到今年热点城市调控力度史上罕见,且13个热点城市的二手住宅价格环比涨幅已多月回落,预计下月二手住宅价格同比涨幅继续回落。

7成百强房企单月业绩同比下滑

截至8月31日,24家房企跻身千亿军团,TOP100门槛值220.1亿元。

头部房企规模优势仍然存在,碧桂园以5606亿元销售额稳居榜首,与第二名恒大(4465.6亿元)拉开巨大差距,万科、融创分别以4439.7亿元和4151亿元位列第三、第四。

1-8月1000亿以上超级阵营达到24家,较1-7月增长4家。

TOP100门槛值仍在同步抬高。其中,TOP3房企门槛值为4439.7亿元,较上年增长1.2%;TOP10房企门槛值为2080.0亿元,较上年增长29.7%;TOP30房企门槛值为826.0亿元,较上年增长23.7%;TOP50房企及TOP100房企门槛值分别为554.1亿元、220.1亿元,同比分别增长18.4%和30.5%。

值得关注的是,整体来看,1-8月TOP100房企销售额整体呈现下降趋势,均值为887.9亿元,增长率均值为29.8%;而1-7增长率均值为36.2%,下降较为明显。

其中,“超级阵营”销售额增长率均值为23.7%,环比1-7月明显下滑了6.5个百分点。

从具体房企表现来看,据克而瑞统计,2021年8月百强房企中近7成企业单月业绩同比降低,其中26家同比降幅大于30%。同时,包括绝大部分TOP30房企在内,近8成企业单月业绩不及上半年月均水平。8月房企单月业绩表现不及上半年及历史同期,有逾40家百强房企同环比双降,仅保利、绿城、滨江、越秀等少数几家企业实现同环比增长,业绩表现突出。

全国土地出让金同比缩水近一半

8月,全国300个城市土地出让金总额为2264亿元,环比减少17%,同比减少49%。其中住宅用地(含住宅用地及包含住宅用地的综合性用地)出让金总额为1766亿元,环比减少18%,同比减少53%。

据中指研究院,2021年8月,全国出让金排名前20城市成交总额为1253亿元,与去年同期相比减少55%。

由于集中供地暂告段落,上榜城市中,仅前三甲城市收金超过120亿元。一线城市广州和深圳入榜,均位于榜单前10名;二线城市入榜3席;三四线城市占据榜单15席,为榜单主力,其中无锡38宗地块入市揽金近267亿元,位列榜首。

2021年1-8月,全国300城市土地出让金总额为34507亿元,同比减少约5%。本月,出让金总额为2264亿元,同比下降49%。本月各类城市收金总额均同比下滑,一线城市下滑明显。

从房企拿地情况来看,TOP100企业拿地总额18883亿元,同比下降10.8%,门槛值为44亿元,与去年同期54亿元相比下降10亿元;招拍挂权益拿地总额占全国300城土地出让金的比例为54.8%,与1-7月相比下降1.5个百分点。

数据来源:中指研究院

今年以来,房企的显著特点是合作拿地力度有所提升。

具体来看,与去年同期相比,1-8月前10阵营企业、11-30阵营企业以及31-50阵营企业拿地权益金额占比均值同比均有所下降,其中前10阵营企业下降了4.0个百分点,下降幅度最大。

从城市角度看,重庆、杭州、长沙继续成为房企拿地的“最爱”。

此外,温州、佛山、金华以及保定作为非集中供地城市入榜,分别位列第4位、第6位、第9位以及第10位,其中保定为TOP10城市中唯一三四线城市,反映出该城市颇受房企关注。

房企融资规模同比腰斩

同样充满寒意的还有融资环境。

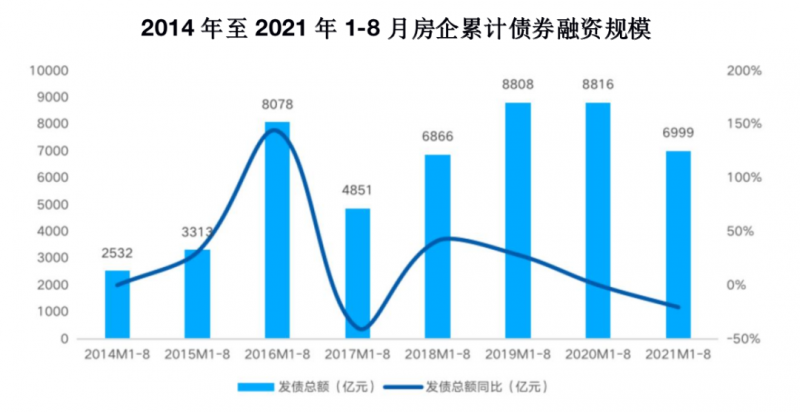

据贝壳研究院统计显示,2021年1-8月房企境内外债券融资累计约6999亿元,较2020年同期金额规模减少1817亿元,其中境外融资规模占比更是维持2017年来的低水平。

数据来源:wind、贝壳研究院

境内债券规模占比高达70%,这一比例较2020年同期上升7个百分点;但境内1-8月累计发债规模约4904亿元,同比下降约11%,降幅进一步扩大。

整体上境内债市波动性小于境外,境内债市主导地位将持续保持。

而监管环境趋紧、地产负面事件发酵,令近期境外资本市场信心维持低迷。1-8月房企境外累计发债折合人民币约2095亿元,同比下降约37%。境外融资规模占比跌至30%,维持2017年以来低占比水平。

8月单月,全行业融资数据同样不容乐观,境内外债券融资共发行62笔、较上月减少27笔,发行规模折合人民币约571亿元,环比减少39.8%、同比减少54.2%。

其中8月境外融资共发行6笔债券,融资规模约62亿元人民币,环比下降77.9%,并且发债主体均为民营房企,基本为借新还旧。境内下滑稍缓,共发行56笔债券,发行规模约509亿元,环比下降23.8%,同比减少32.8%。境内债券发行规模占比约89%,继续扩大年内债券市场主导比重。

尽管融资整体增速持续下滑,但典型上市房企8月份融资仍然热度不减。同策研究院监测的40家典型上市房企共完成融资金额折合人民币共计1082.24亿元,环比上升45.53%。其中,债券融资金额占比上升1.6%。同时,8月债券利率整体呈现上升趋势,发行主体之间的票面利率分化加剧,其中境外债利率分化程度大于境内。

总体来看,房企债权融资规模持续上升(环比上升47.91%),其中境内银行贷款涨幅明显,涨幅为187.74%,主要为金地本月通过股东大会,拟与招商银行签署260亿综合融资额度相关协议。

从8月份上市房企集中披露中期财报来看,多数房企财务结构得到改善,主观上表现出积极持续的降负债和调整负债结构的态度。以弘阳地产为例,截至6月31日融资成本降至7.62%。其中近5成资金来自于银行端、美元债和境外银团贷款占36.9%,约10%是结构化信托融资。

但房企偿债压力仍在进一步加剧。

据贝壳研究院数据,8月份境内外债券融资到期债务规模约1196亿元,环比增加3.3%、同比增加21.2%,房企到期债务净额625亿元;但新增发债规模不及到期债务规模的一半,除销售回款外,对房企融资能力提出更大考验。

8月信用债违约16笔,其中地产相关违约事件7笔,违约类型主要为未按时兑付本息。

“新债发行不及旧债到期”之下,未来融资环境仍然难言乐观,贝壳研究院预计全年在客观环境与主观意愿下,房企债券融资规模将整体收缩。

记者手记丨今年的“金九银十”有点悬

当前,一线、强二线城市新房调控政策已经一紧再紧,调控关注点开始向二手住宅倾斜。

从杭州“8.5楼市新政”,到北京限制离婚购房新政,成都加强住房赠与监管,政策的市场效应逐步显现,并在数据层面得到了反馈,一定程度上甚至可以说是拐点的迹象。热点城市二手住宅猛降温,交易量创出近7年新低,深圳、杭州交易量更是跌至近10年最低值。

如果说每年的7、8月份是楼市销售的传统淡季,那么今年的7月和8月就是近几年来“最寒冷”的夏天。

而房企间的分化进一步加剧,更为已经到来的“金九银十”增加了几分扑朔迷离,新房市场能否重现旺季热销?调整后的集中供地会否带来新气象?一切都值得我们拭目以待。

来源/每日经济新闻

编辑/樊宏伟